La oss snakke om et prosjekt i Bitcoin-økosystemet

Det er ikke mange prosjekter igjen for Bitcoin-økosystemet på @KaitoAI

Inkluderer: @GOATRollup @Lombard_Finance @build_on_bob @BotanixLabs etc

Men det er det mest verdifulle sporet i Web3-sporet for øyeblikket

I dag vil jeg introdusere @Lombard_Finance

Denne artikkelen dekker:

1. Nåværende utviklingstilstand

2. Spor mulighetsanalyse

3. Kjerne konkurransefortrinn

4. Potensielle risikoer og ulemper

5. Sammendrag

1. Nåværende utviklingstilstand

Mainnet-lansering: Ethereum-mainnet-distribusjonen er fullført, og støtter pant og utlån av ETH og mainstream ERC-20-tokens

TVL-vekst: Det totale lock-up-volumet oversteg 50 millioner dollar, med en årlig vekstrate på 300 % (per 2024Q2)

Partnere: Chainlink-orakler er integrert og likviditetspartnerskap er etablert med Aave og Compound

Funksjonell utvidelse: Likviditetsutvinning og innsatsalternativer er lagt til, noe som forbedrer brukerengasjementet og inntjeningsmulighetene

Fellesskapsbygging: Aktivt utvikle fellesskapet og bygge partnerskap for å utvide dets innflytelse i Bitcoin-økosystemet

2. Spor mulighetsanalyse (Liquid Pledge Derivatives Track)

Markedsmulighet

LSDfi-vekstbonus: Ethereum-innsatsraten er bare 26 % (mot PoS-kjedegjennomsnittet 60 %+), og det er stort rom for vekst

LSD-markedet forventes å nå 100 milliarder dollar innen 2025, og vokse med en sammensatt årlig vekstrate på 45 %

Innovativt produktgap: Eksisterende løsninger støtter ikke innsats med flere kjeder

Markedet for pantsatte derivater for ikke-ETH-eiendeler er fortsatt i sin spede begynnelse

Institusjonell etterspørsel: Økning i etterspørselen etter kompatible innsatsprodukter (SEC Regulatory Boost)

Verktøy for likviditetsstyring på bedriftsnivå mangler

Uutnyttet marked: Bitcoin har en markedsverdi på over 1,2 billioner dollar, men DeFi-markedet er fortsatt i en tidlig fase, med ekstremt lav penetrasjon og stort rom for vekst

Muligheter med BRC-20 og Ordinals: Disse nye Bitcoin-tokenstandardene skaper en ny etterspørsel etter utlån og likviditet

3. Kjerne konkurransefortrinn

Teknologiske fordeler

Dynamisk rentemodell: Algoritme for å justere lånerenter i sanntid (APY er 15-30 % høyere enn Aave)

Cross-chain Clearing Engine: Støtt automatisk krysskjederydding av 8 EVM-kjeder (avviklingsforsinkelse< 3 sekunder)

Null-glidningsutveksling: AMM-mekanismen integrert med Curve håndterer innløsning av store mengder pantsatte eiendeler

API-er på institusjonsnivå: Tilbyr institusjonsspesifikke API-er og SDK-er for likviditetsstyring

Forsikringspoolmekanisme: Sett opp 2 % av avtaleinntekten som en reserve for tap på gjeld

Bitcoins opprinnelige design: bygget direkte på Bitcoin-nettverket, ikke som en sidekjede eller annen blokkjedes innpakningsløsning

Sikkerhet først: Utnytt Bitcoins sikkerhet og uforanderlighet for å redusere risikoen for smarte kontrakter

Produkt fordeler:

LSD-aggregator: One-stop tilgang til store protokoller som Lido og Rocket Pool

Institusjonell finansieringsinngang: Med godkjenning av Bitcoin ETFer og økt institusjonell interesse for kryptovaluta, vokser etterspørselen etter DeFi-tjenester av institusjonell kvalitet

First-mover-fordel: En tidlig aktør i Bitcoin DeFi-området, som bygger merkevaregjenkjenning og en brukerbase

Komplett utlånsøkosystem: Tilby omfattende utlånstjenester, inkludert boliglån, likviditetstilførsel og avkastningsoppdrett

Brukervennlig: Et forenklet brukergrensesnitt som senker inngangsbarrieren for Bitcoin-brukere til å bruke DeFi

Innovativ likviditetsmodell: Utviklet likviditetsløsninger som er skreddersydd for egenskapene til Bitcoin-nettverket

4. Potensielle risikoer og ulemper

Operasjonell risiko

Regulatorisk usikkerhet: US SEC plasserer LMB-token på 'Securities Watch List'

Kostnadene ved overholdelse av EUs MiCA forventes å øke driftskostnadene med 30 %.

Teknisk risiko: Orakelangrep i 2023 ($850 000 tapt)

Kompleksiteten til kontrakter på tvers av kjeder resulterer i revisjonsdekning på bare 75 %

Tekniske begrensninger

Bitcoin-skriptbegrensninger: Bitcoins skriptspråk har begrenset funksjonalitet, noe som gjør det vanskelig å implementere komplekse DeFi-funksjoner, noe som kan begrense produktinnovasjon

Nettverksgjennomstrømning: Bitcoin-nettverket har begrenset transaksjonsbehandlingskapasitet, noe som kan føre til overbelastning og høye gebyrer i høye perioder

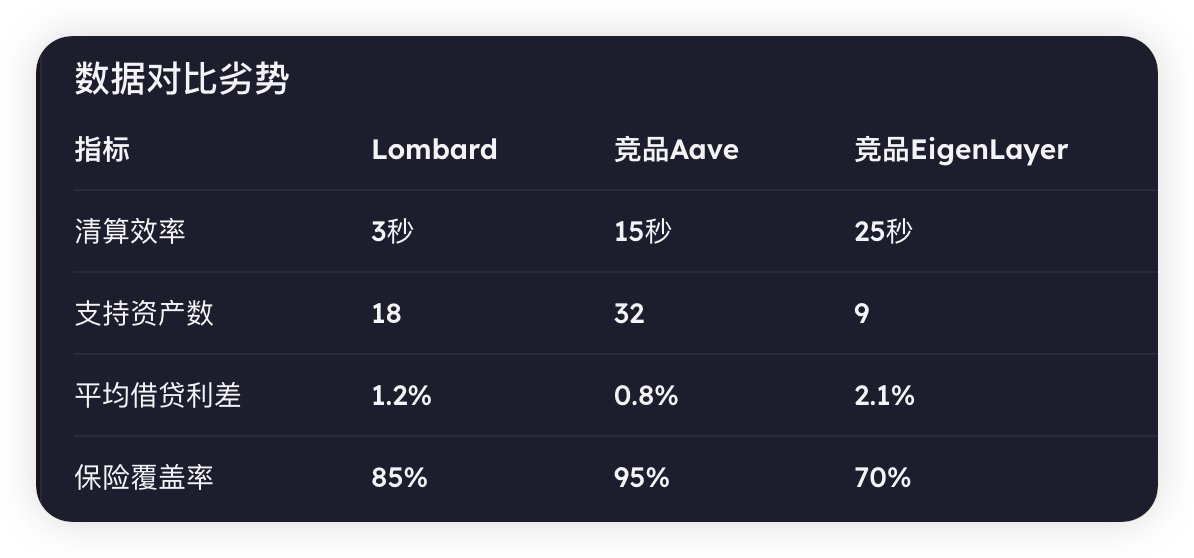

Konkurranserisiko

Nye aktører: Med fremveksten av Bitcoin DeFi kommer flere konkurrenter inn på markedet, for eksempel andre BTC-baserte utlånsplattformer

Konkurranse på tvers av kjeder: Konkurransepress fra etablerte DeFi-økosystemer som Ethereum, som allerede har etablerte utlånsprotokoller

Utfordringer med innføring

Brukeropplæringsbehov: Mange Bitcoin-innehavere er langsiktige innehavere som ikke er kjent med DeFi-konsepter og krever mye pedagogisk arbeid

Regulatorisk usikkerhet: Det globale DeFi-regelverket er i stadig endring, noe som kan påvirke fremtidig utvikling

Markedskonkurranse: Aave V3 har lansert et lignende produkt

EigenLayer, et fremvoksende prosjekt, tar markedsandeler

5. Sammendrag

@Lombard_Finance inntar en fremtredende posisjon i det raskt voksende Bitcoin DeFi-markedet, og møter markedets etterspørsel ved å tilby innfødte Bitcoin-utlånstjenester. Prosjektets viktigste styrker er dets førstegangsfordel, Bitcoin-native design og omfattende utlånsøkosystem.

Prosjektet står imidlertid også overfor utfordringer som Bitcoins tekniske begrensninger, konkurransepress for vekst og brukeropplæring. På bakgrunn av enorme Bitcoin-beholdninger, men lav DeFi-penetrasjon, har Lombard Finance potensial til å oppnå betydelig vekst i de kommende årene, spesielt med økt institusjonell adopsjon og integrasjon på tvers av kjeder.

For investorer og brukere er det viktig å forstå disse fordelene og utfordringene for å vurdere det langsiktige potensialet til et prosjekt. Etter hvert som Bitcoin DeFi-økosystemet modnes, vil Lombard Finances tilpasningsevne og innovasjon være en nøkkelfaktor for suksessen.

Vis originalen

7,94k

3

Innholdet på denne siden er levert av tredjeparter. Med mindre annet er oppgitt, er ikke OKX forfatteren av de siterte artikkelen(e) og krever ingen opphavsrett til materialet. Innholdet er kun gitt for informasjonsformål og representerer ikke synspunktene til OKX. Det er ikke ment å være en anbefaling av noe slag og bør ikke betraktes som investeringsråd eller en oppfordring om å kjøpe eller selge digitale aktiva. I den grad generativ AI brukes til å gi sammendrag eller annen informasjon, kan slikt AI-generert innhold være unøyaktig eller inkonsekvent. Vennligst les den koblede artikkelen for mer detaljer og informasjon. OKX er ikke ansvarlig for innhold som er vert på tredjeparts nettsteder. Beholdning av digitale aktiva, inkludert stablecoins og NFT-er, innebærer en høy grad av risiko og kan svinge mye. Du bør nøye vurdere om handel eller innehav av digitale aktiva passer for deg i lys av din økonomiske tilstand.