木頭姐換倉COIN,Coinbase 要被“價值發現”了?

在 6 月的 Crypto 市場中,最火熱的不是比特幣,不是山寨或 Meme,而是 Circle(CRCL)。自 IPO 上市以來暴漲超 7 倍,全球範圍的破圈,成為美股市場中少見的「幣股龍頭」。然而,就在傳統金融與加密貨幣市場的熱錢涌向 Circle 時,素以科技成長押注著稱的 Cathie Wood 卻選擇了逆向操作,減持 CRCL 加倉 Coinbase(COIN)。

據 Ark Invest Daily 數據顯示,Cathie Wood 旗下 ARK Invest 於 6 月 23 日減持 415, 844 股 CRCL,按當日收盤價計算,總價值約 1.095 億美元。與此同時一天共增持 20, 701 股 Coinbase,現價值約 714 萬美元。並在 23、 24 日連續兩日加倉與 Coinbase 深度合作的 Shopify,共買入 146, 487 股,現價值約 1676 萬美元。

Ark Invest 目前對 Coinbase 的投資規模接近 9 億美元,對 Shopify 的投入約為 5 億美元。這兩者合計佔據 ARK 投資組合的約 12% 權重。

ARK 在 6 月 23 日的增減持名單,源: Ark Invest Daily

CRCL 的暴漲雖然映射出對穩定幣支付賽道的長期看好,但 Coin 作為其底層結算生態、鏈上網絡與用戶端流量的交匯點,似乎更接近這輪敘事的「本體」。不僅如此 Coinbase 還是 Circle 最大的股東之一,持有後者約 50% 股權,這種種「優勢」的集合,Coinbase 的價值是否低估了?

CRCL(上)與 COIN(下)的增幅對比

合作 200 家金融機構?

6 月 24 日,在剛剛結束的美國眾議院金融服務委員會的半年度貨幣政策報告聽證會上,美聯儲終於鬆口,主席鮑威爾稱「銀行可以向加密貨幣行業提供銀行服務並開展相關業務,前提是確保金融體系的安全與穩健。」

而在隔天的 25 日,Coinbase 的創始人兼 CEO Brian Armstrong 便發佈了 Coinbase 的新基礎設施 Crypto-as-a-Service, CaaS「加密即服務」,並稱已經與全球約 200 家銀行、券商、金融科技公司和支付機構合作。

這一套 CaaS 系統涵蓋了從資產託管、交易、借貸、穩定幣整合到鏈上代幣化的完整流程。對於銀行而言,Coinbase 提供具備監管合規、可擴展且靈活的錢包系統與資產管理工具,其託管方案具備保險庫級安全性,並支持自行管理私鑰。

交易層面,Coinbase 支持訪問受 CFTC 監管的加密永續合約,幫助銀行構建合規的現貨與衍生品業務。更重要的是,Coinbase 提供無預付資金的貿易融資能力,並在穩定幣使用方面提供完整的上下游服務,從支付到外匯結算再到鏈上發行,實現全週期打通。

而對於經紀公司與交易所,Coinbase 亦提供了機構級託管服務與一站式交易執行能力,允許合作方藉助 Coinbase Prime 訪問跨平臺流動性,並提供實時報價服務與詢價交易。同時也支持貿易融資、穩定幣集成與質押收益的基礎設施,並設有白手套式服務檯,專為高淨值與複雜訂單提供定製化執行服務。

Base 鏈和 USDC,Coinbase 的左膀右臂

本月稍早,在 6 月 13 日這一天內,Coinbase 同時宣佈多項利好。首先宣佈了與 Shopify 合作,在全球 30 多個國家支持 Base 鏈上 USDC 支付,首次真正打通穩定幣在主流電商平臺的結算場景;與此同時,Coinbase 正式將 Base 上的 DEX 路由接入主應用程序,用戶無需離開 CEX 賬戶就能完成鏈上交易。

Coinbase 目前是 Circle 的最大股東之一,持有其近 50% 股權,同時亦是 USDC 的唯一發行合作方。而 Coinbase 正將 USDC 的使用標準化,推動其成為跨境與本地支付的結算工具。通過實時結算、浮動資金管理工具與法幣接入服務,Coinbase 正幫助傳統支付機構升級為支持加密支付的新一代平臺。尤其值得注意的是,Coinbase 對 USDC 的整合不僅限於資產層面,而與 Shopify 等頭部電商平臺達成合作,實質性推動了 USDC 在現實電商體系中的落地。

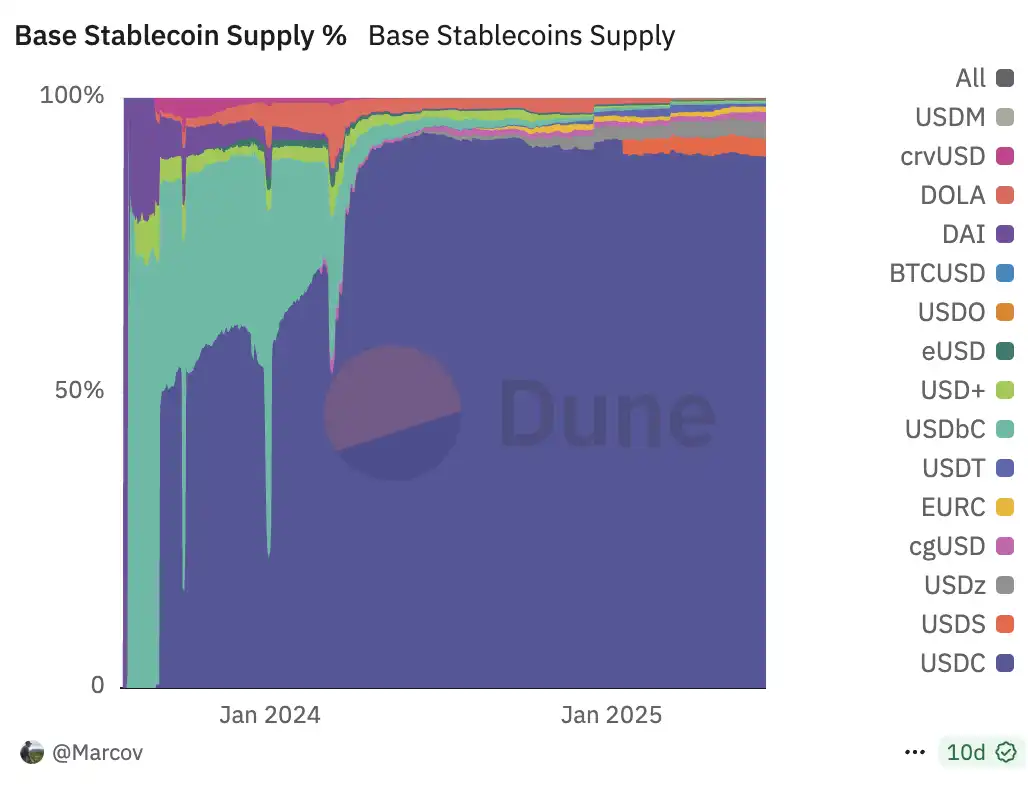

而所有上述佈局的基礎,是 Coinbase 的 以太坊 Layer 2 底層公鏈 Base。Coinbase 多項舉措鼓勵客戶將代幣化資產與 DeFi 應用部署在 Base 上,背靠合規交易所、低手續費與支持快速的全天候結算,為傳統機構試水鏈上業務提供了理想的環境,而 USDC 佔 Base 鏈上的穩定幣供應總量的 90% ,因此 Base 鏈越活躍,CIRCLE 的採用將廣泛。

Base 的穩定幣佔比,USDC 超 90% ,源:DUNE

而隨著 Coinbase 正在將鏈上流動性、合規支付與高頻交易重新整合為一個完整生態,並以「監管許可」的方式組合。因此,當前的 Coinbase 可能不僅僅是一家合規交易所或 ETF 標的,它正憑藉 CaaS 與 Base 構築一個被主流金融逐步採納的操作系統。

Deribit + CFTC 永續牌照,花大錢辦大事的「衍生品」合規化

由於合規的高成本,對於收入模式受限的 Coinbase 來說,在上個季度交易手續費與機構業務的下滑已是既定事實。但衍生品,尤其是「合法的美國市場永續合約」,是尚未完全打開的增量市場。

因此 Coinbase 採取了一系列措施,最重要的便是其在 6 月份宣佈將於今年年內在美國推出符合商品期貨交易委員會 (CFTC) 要求的 24/7 永續期貨合約功能,在此之前的 5 月 9 日,Coinbase 已通過其受 CFTC 監管的交易所 Coinbase Derivatives, LLC(前身為 CFTC 監管的衍生品交易平臺 FairX)初步推出了美國地區比特幣和以太坊期貨交易。而同樣在 5 月份 Coinbase 完成了對全球最大加密貨幣期權交易所之一的 Deribit 的收購,至此,Coinbase 開始加入頭部衍生品市場的競爭行列。

Deribit 在非美國市場(尤其亞洲和歐洲)具有強大影響力,收購使其獲得 Deribit 在比特幣和以太坊期權交易中的主導地位「約佔全球 80% 期權交易量,日交易量維持在 20 億美元以上」。同時 Deribit 的客戶群 80-90% 為機構投資者,其在比特幣和以太坊期權市場的專業性和流動性深受機構青睞,恰好 Coinbase 的合規優勢加上原本就完善的機構生態讓其更加適配。

美國市場在幾年前的合規清理之後很長時間沒有交易所推出合規的衍生物,而美國市場一直都是交易所眼中的「香餑餑」,但對於「美國玩家」來說,CME 只做機構、Binance 不能合規、而奪走了 Binance 衍生品市場 20% 左右份額的 Hyperliquid 等能夠繞過監管的鏈上協議,是當下大多數美國交易者的主要選擇。但該市場可能也會被 Coinbase「吞下」,作為唯一同時擁有用戶規模、合規資質與技術堆棧的美國平臺,這使它成為美國市場中真正「合法開啟合約交易」的獨家通道。

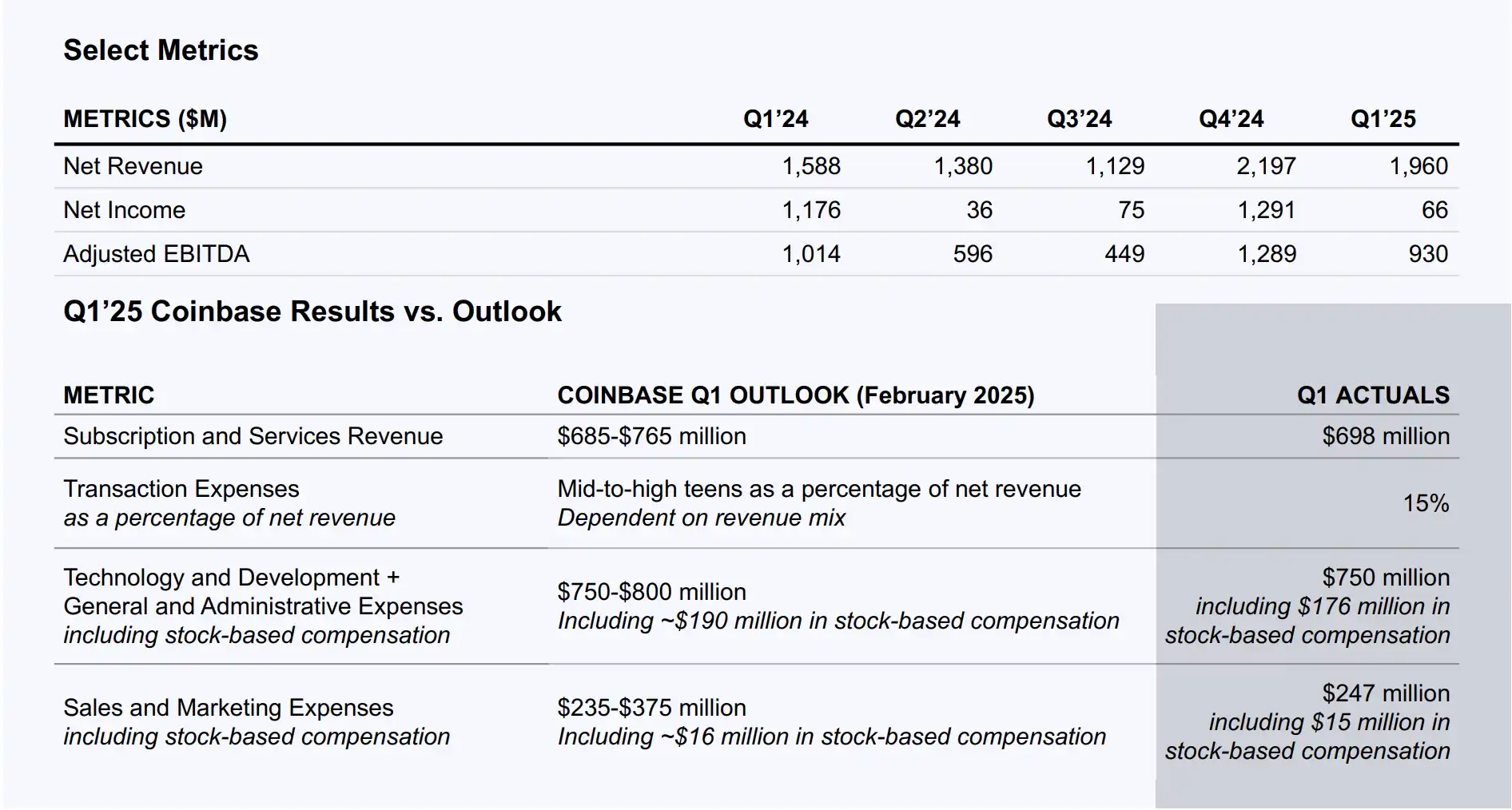

這一系列操作是其對上一季度財報下降的應對,上季度其每股收益(EPS)、營收、平臺收益量均集體下滑,相比於受市場影響較大的現貨交易來說,合約交易是更加「穩定」的收入來源。

Coinbase 的價值,不在於現價,而在於結構

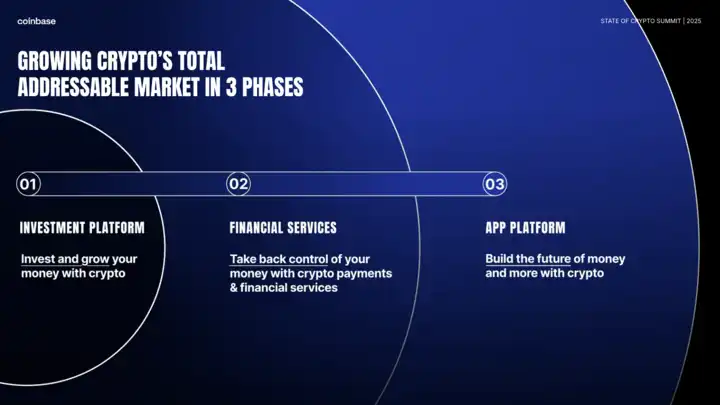

Coinbase 雖然僅獲得 USDC 60% 利息收入中的一小部分(約 34% ),但其背後的鏈上結算、支付入口與 DEX 路由所覆蓋的經濟版圖,比 CRCL 更加廣泛。ARK 的調倉行為也印證了這一邏輯,減持 CRCL 是落袋為安,加倉 Coinbase 等周邊生態的標的是押注其鏈上生態整合能力。Coinbase 也在前幾日公佈了自己下一階段的目標「專注於推動加密貨幣的大規模採用」並將自身的發展劃分為三個階段。

第一階段是將加密貨幣視為一種新型投資平臺,從比特幣起步,逐步拓展資產列表。

第二階段則是對現有金融服務的徹底更新,不再只是將舊有系統換上新界面,而是從底層重建一套以加密原生為核心的新金融體系,這其中包括以比特幣為抵押的 DeFi 借貸、以及基於穩定幣的跨境支付等服務,強調用戶重新掌控自身資產的自由與權力。

第三階段,Coinbase 欲將平臺演進為下一代互聯網應用的基礎設施,使價值「直接」流向真正的創作者與用戶。

當 Base 負責流量入口,DEX 提供資產流動,USDC 綁定支付場景,永續合約接住交易高頻,Coinbase 的形態已經超越了交易所本身,現在的它更像一個「合規鏈上 App Store」。

價值發現,往往不是因為便宜,而是因為結構對了。而 Coinbase,或許就是那個結構對了的資產。

原文鏈接