A1 Research:佔據近 70% 市場份額,Ethena 做對了什麼?

作者:A1 Research

編譯:深潮TechFlow

這份數據驅動的報告深入分析了 @ethena_labs 最近的增長表現,同時成功保留了超過 70% 的資本。

由於過去一週 Ethena 增長迅速,部分報告數據並非最新。以下是自本文撰寫以來的變化:

-

TVL:從 58.8 億美元增至 75.5 億美元(+28.4%)

-

市場地位:在所有 DeFi 中從第 17 位提升至第 15 位

-

賽道主導地位:市場份額從 68.1% 增強至 70.6%

DeFi 忠誠度的悖論

在一個以短暫的炒作、快速的更替和唯利是圖的資本而聞名的領域,一個協議打破了常規。當大多數 DeFi 平臺在出現波動跡象時就會流失用戶時,Ethena 卻悄然築起了一座堡壘:保住了 76% 的總鎖定價值 (TVL),佔據了整個賽道的 68.1%,並且是所有主流 DeFi 協議中波動性最低的。

本文揭示了資本保留的科學——深入探討了 Ethena 如何從實驗性的穩定幣協議轉變為 DeFi 第一個真正的基礎設施級金融原語,其彈性、主導地位和可持續性比收益農場(Yield Farming)更能反映 TradFi 系統。

介紹 Ethena:基礎設施級數字貨幣

Ethena 是一個構建於以太坊上的合成美元協議,通過創新的“delta-neutral”(無風險敞口)基差交易策略,利用 BTC/ETH 的現貨多頭頭寸和 BTC/ETH 永續合約的空頭頭寸相結合,形成了一種無需中心化抵押的美元穩定幣解決方案,為用戶提供以 $USDe 形式的“互聯網貨幣”。

收入機制:

-

通過做空永續期貨獲得 15% 的年化基差套利(大部分收入)

-

基於 ETH 的多頭抵押品收益率為 3%

-

穩定幣部署到流動性池可獲得 4% 的固定收益

截至 2025 年 7 月,Ethena 的資產分配於衍生品基礎交易、質押的 ETH 資產和流動穩定資產,具體分配根據市場條件和治理決策而有所不同。

關鍵要點

作為支持收益型合成美元的基礎設施層,Ethena在跨越12條鏈、涵蓋29個協議的生態系統中佔據了68.1%的市場份額。其鎖定總價值(TVL)達到 87.1 億美元,資金粘性強且信任度高,成為該領域的核心支柱。

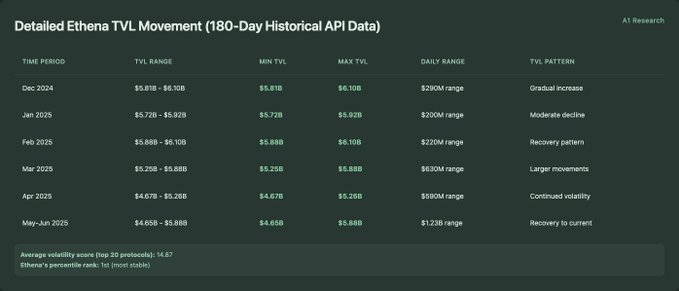

Ethena 展現出卓越的運營成熟度,其波動性評分(基於90天每日TVL百分比變化)僅為 8.23,遠低於 DeFi 協議通常的 15-25 區間。同時,該協議保持持續增長,表現顯著優於同類基準,成為行業中的穩定增長典範。

A1 的核心論點:Ethena 體現了成功的品類創造能力,展現了經受壓力考驗的韌性與卓越的運營成熟度。它通過專注的金融創新和卓越的風險管理,證明了基礎設施協議如何實現可持續的市場領導地位。

開創新賽道:Ethena與合成數字美元的架構之道

Ethena 不僅進入了一個市場,還定義了一個市場。大多數 DeFi 賽道成熟緩慢,市場份額被 3-5 家現有企業瓜分。

Ethena 的主導地位表明它激發了該賽道的潮流,而不是參與其中,並成為其他人現在所參照的標準。

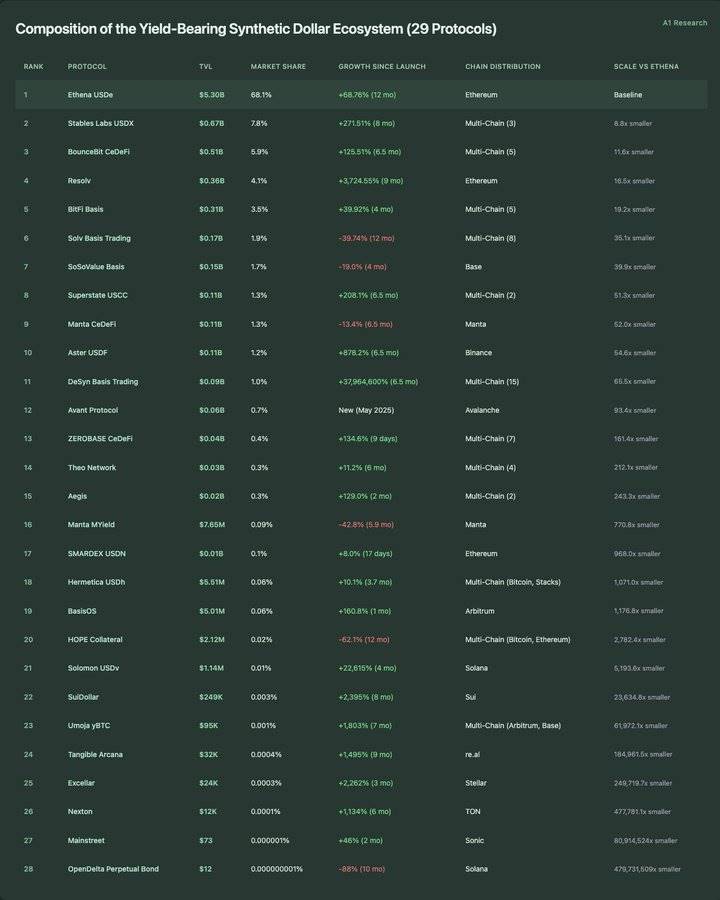

收益型合成美元生態系統的組成(29個協議):

DeFi 品類創新的藍圖

Ethena 催生全新生態系統

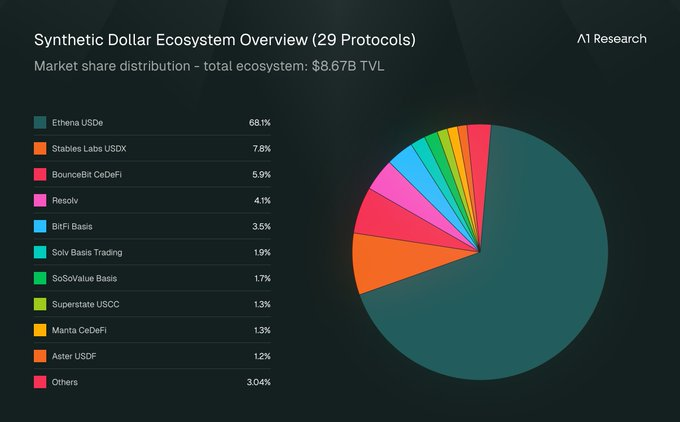

Ethena 的上線引發了圍繞合成、收益型美元的一系列協議創新,催生了一個價值 86.7 億美元的穩定價值體系生態系統,涵蓋 12 條公鏈上的 29 個協議。過去 12 個月的數據顯示,這並非漸進的市場演變,而是通過基礎設施級性能的創新而實現的。

在整個市場週期中保持基礎設施級性能

Ethena 的年增長率高達 68.85%,並持續保持 68.1% 的市場主導地位,這體現了 DeFi 領域罕見的基礎設施級表現。該協議經歷了五個不同的階段,驗證了其作為 DeFi 領域定義基礎設施的地位。

復甦卓越:自 2024 年 10 月低點以來,Ethena 的 +132.7% 反彈,展現了基礎設施協議典型的機構信心模式。儘管大多數 DeFi 協議在熊市中難以保持勢頭,但 Ethena 的 V 型復甦與傳統基礎設施資產如出一轍。

波動性管理:8.23 的波動性得分使 Ethena 處於基礎設施級穩定性範圍內,顯著低於典型的 DeFi 協議。在年增長率達到 68.85% 的同時,仍保持著如此高的穩定性,表明該協議實現了基礎設施領導者所特有的增長與可靠性的完美結合。

冪律的實際應用

生態系統分佈呈現出一種極端的冪律:1 個協議價值超過 50 億美元(Ethena),1 個協議價值在 5 億至 10 億美元之間,3 個協議價值在 3 億至 5 億美元之間,24 個協議價值低於 3 億美元。更引人注目的是微觀集中度:13 個協議的總鎖定價值 (TVL) 低於 1000 萬美元,6 個協議儘管運營了數月,但價值仍低於 100 萬美元。

規模差距:最大的競爭對手(USDX,市值 6.7 億美元)比 Ethena 小 8.8 倍,而追蹤的最小協議(OpenDelta,市值 12 美元)比 Ethena 小 479,731,509 倍。這種前所未有的規模分佈表明,該賽道已迅速成熟,形成以基礎設施為主導的架構,而非競爭碎片化。

多鏈悖論:流動性深度 > 鏈生態廣度

在追蹤的 28 個合成美元協議中,有 15 個跨 12 個區塊鏈生態系統進行跨鏈操作,這表明對多網絡的需求強勁。然而,Ethena 保持了僅部署在以太坊上的模式,並佔據了該賽道 TVL 的大部分份額。

多鏈效率悖論: @DesynLab Basis Trading 運營於 15 條區塊鏈,但總鎖定價值僅為 8900 萬美元(比 Ethena 小 65.5 倍)。USDX 運營於 3 條區塊鏈,總鎖定價值為 6.7 億美元(比 Ethena 小 8.8 倍)。這挑戰了“多鏈擴張推動規模擴張”的普遍假設。

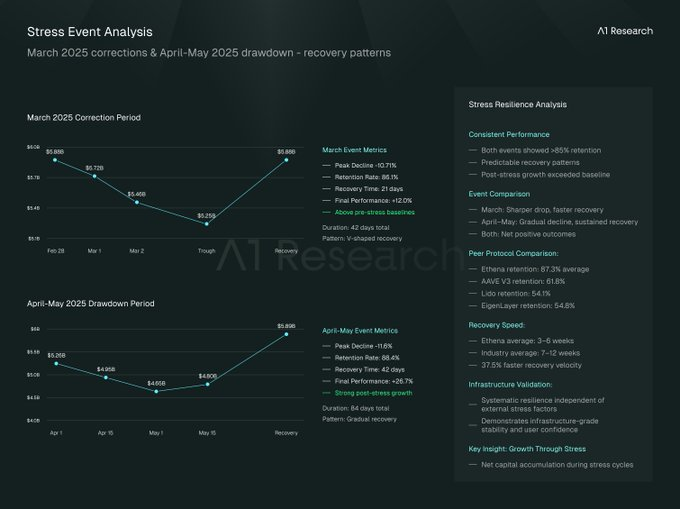

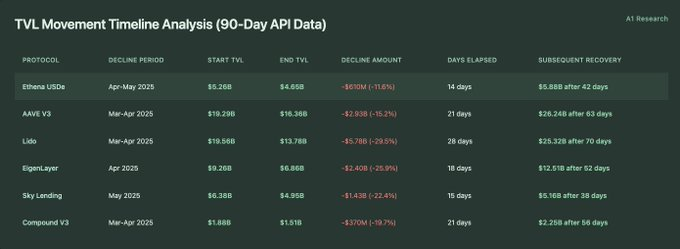

協議彈性實踐:Ethena 在壓力下的表現

潮水退去,方顯基礎設施實力,在2025年兩次重大回調(3月及4月至5月)期間,大多數 DeFi 協議遭遇嚴重資本流出。然而,Ethena 卻展現了罕見的韌性:不僅成功留住資金,還實現了復甦與增長。相比之下,借貸市場(如 @aave)、質押巨頭(如 @LidoFinance)以及再質押領導者(如 @eigenlayer)的TVL紛紛大幅下滑,Ethena的表現尤為突出。

-

平均波動率得分(前 20 個協議):14.87

-

Ethena 的百分位排名:第一名(最穩定)

詳細的壓力反應指標

壓力期間留校率:86.1%(3月),88.4%(4-5月)

平均留存率:87.25%

波動率得分:8.23(180 天),而測量的協議平均值為 14.87

恢復速度:3-6 周,而測量方案的平均恢復速度為 7.2 周

壓力後表現:比壓力前水平平均高出 19.25%

比較協議 TVL 範圍分析(90 天 API 數據):

TVL 變動時間線分析(90 天 API 數據):

Ethena TVL 動態詳情(180 天歷史 API 數據):

詳細壓力期分析(每日 TVL 變化):

2025年3月市場回調期:

2025年4月至5月市場回撤期:

Ethena 如何在危機中超越 DeFi 領域

當市場動盪時,大多數協議都會做出反應。少數協議會展現其設計。Ethena 在近期市場壓力事件中的表現尤為強勁,數據顯示,其相對留存率和恢復力比其他協議更強。

跨協議表現:資本留在最信任的地方

Ethena 76.2% 的 TVL 留存率超過了所有已測得的主流 DeFi 協議,包括 AAVE V3(61.8%)、Lido(54.1%)、EigenLayer(54.8%)和 Sky Lending(68.7%)。這使得 Ethena 在壓力測試期間的留存率比同類協議樣本高出 14-22 個百分點。

波動性:市場中最穩健的掌舵者

8.23 的波動性得分使 Ethena 成為所有 20 個受測 DeFi 協議中最穩定的協議。測量範圍從 8.23(Ethena)到 19.67(SparkLend),Ethena 的穩定性比排名第二的 Sky Lending(10.25)高出 24.6%。

復甦速度:Ethena率先強勢反彈

比較恢復時間線分析顯示,Ethena 在測量事件中的平均恢復時間為 3-6 周,而其他對比方案的恢復時間為 7-12 周(AAVE V3:8-9 周,Lido:10-12 周,EigenLayer:7-8 周)。這意味著在測試方案樣本中,Ethena 的恢復速度顯著提高了 37.5%。

解讀 Ethena 的壓力應對:穩定與增長的雙重表現

除了表現優於同行之外,Ethena 在兩次重大壓力事件中表現出了顯著的內部一致性:

持續的彈性:儘管壓力特徵不同,Ethena 在兩個不同的壓力期內都保持了 85% 以上的留存率(3 月:86.1%,4 月至 5 月:88.4%),這表明了系統性的協議彈性,而非特定事件的市場條件。

可預測的恢復:無論初始下降嚴重程度如何,兩個恢復期都遵循類似的 3-6 周時間表,這表明可預測的恢復機制不受外部壓力因素的影響。

壓力下的增長:兩個復甦期都導致 TVL 水平大幅超過壓力前的基線(3 月份事件 +12.0%,4 月至 5 月事件 +26.7%),表明壓力週期期間存在淨資本積累。

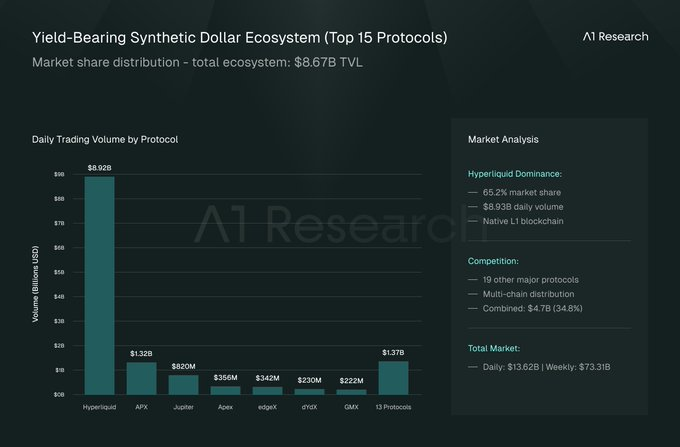

衍生品市場整合:審視 Ethena 的未來潛力

Ethena 的角色早已超越穩定幣範疇,其獨特模式使其成為去中心化衍生品平臺的理想基礎抵押資產。目前該領域的日交易量已超過 136 億美元,交易者亟需低波動性且能產生收益的抵押資產來滿足保證金和流動性池需求,而 Ethena 的設計正完美契合這一場景。

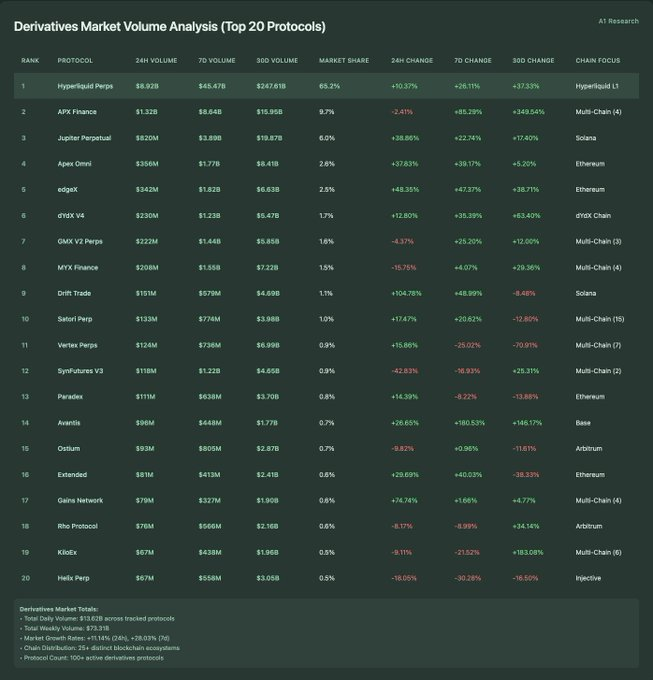

衍生品市場交易量分析(前 20 種協議):

衍生品市場總計:

-

每日總交易量:各追蹤協議共計 136.2 億美元

-

每週總交易量:733.1億美元

-

市場增長率:+11.14% (24小時),+28.03% (7天)

-

鏈生態分佈:25+ 不同的區塊鏈生態系統

-

協議數量:100+個活躍衍生協議

衍生品市場的鏈生態分佈分析

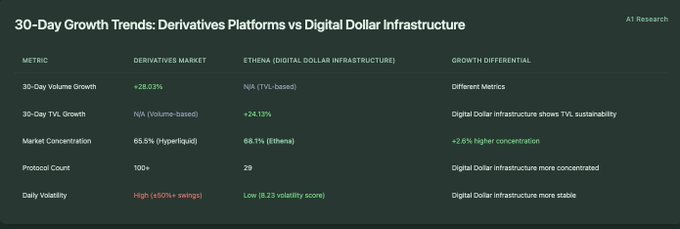

30天增長趨勢:衍生品平臺 vs. 數字美元基礎設施

衍生品與 DeFi 抵押基礎設施之間低調的契合

加密貨幣衍生品市場規模龐大、發展迅速且擴張迅猛。但在其波動性之下,隱藏著一個更安靜、更穩定的基礎,而這個基礎正日益被像 Ethena 這樣的協議所定義。速度和穩定性這兩個層面,正開始展現出一種深層的結構性相互依存關係。

規模決定成敗:高速增長離不開優質抵押資產

去中心化衍生品市場每日交易量為 136.2 億美元,而 Ethena 的總鎖定價值 (TVL) 為 58.8 億美元,兩者比率為 2.3 倍。數學關係表明,即使衍生品交易量捕獲量增加 5%(6.81 億美元),也意味著 Ethena 當前倉位將增長 11.6%。簡而言之,少量的快錢需要大量穩定的抵押品。

並行市場的集中化趨勢分析

Hyperliquid 佔據去中心化衍生品交易量的 65.5%,而 Ethena 則佔據了收益型數字美元生態系統中 TVL 的 68.1%。這兩個市場的集中度相似(範圍在 65% 到 68% 之間),表明基於交易量和 TVL 的 DeFi 賽道的市場結構模式相似。

不同的速度,不同的角色

衍生品市場的周增長率為 28.03%,而 Ethena 的月增長率為 24.13%。按頻率標準化後,衍生品行業的增長速度是 Ethena 的 4 倍,凸顯了其市場流通速度更快,而合成美元協議的 TVL 增長模式則更為穩定。

衍生品協議表現出較高的交易量流轉速度和顯著的日變化(不同協議的波動率普遍在±50%),而 Ethena 則展現出 TVL 的穩定性(波動率得分為 8.23)。這 7 倍的差異表明市場功能互補——高頻交易與穩定的抵押品供應。

相同的設計,不同的結局:單鏈優勢

Hyperliquid 以單鏈交易為主(65.5% 的交易集中在 Hyperliquid Layer1 上),但其他區塊鏈也呈現出分佈式活躍度:以太坊(5 個協議共計 10.2 億美元),Arbitrum(8 個協議共計 22.6 億美元)。多鏈衍生品交易額達到 47.6 億美元(佔市場份額的 34.8%),涉及 20 多個協議。

在衍生品和合成美元生態系統中,領先協議的單鏈主導地位表明,在構建基礎市場基礎設施時,集中流動性通常優於多鏈分佈。

競爭定位:Ethena 與基礎設施巨頭

隨著 DeFi 的擴張,大多數垂直領域的競爭也愈演愈烈。值得注意的是,Ethena 是 DeFi 排名前 50 名中唯一的合成美元協議,這不僅反映了其當前的市場領導地位,也體現了其正在顯現的結構性防禦能力。

DeFi 基礎設施 Top 50 競爭分析

*此賽道中排名前 50 的單一協議

借貸賽道競爭分析(前15名)

借貸賽道總額:前 15 大協議共計 436 億美元

完整的流動性質押賽道競爭分析(前 10 名)

流動性質押賽道總額:前十大協議共計 382 億美元

競爭規模差異分析

當一個協議主導整個賽道:Ethena的結構性優勢

在大多數 DeFi 領域,協議會在既定的賽道中爭奪增量份額。但在少數情況下,一個協議會先期出現,確立標準,並隨著行業的成熟而保持主導地位。Ethena 就是其中之一。

頂層的合成美元:獨特的存在

在排名前 50 的主要 DeFi 賽道中,市場份額集中度從 58.0%(DEX 中的 Uniswap V3)到單一協議代表賽道的 100.0% 不等。在合成美元賽道中,Ethena 佔據了前 50 名的 100%,凸顯了在這一規模上缺乏可比的競爭對手。

系統級排名背景

Ethena 在 DeFi 協議(不包括中心化交易所)中總體排名第 17 位,在所有跟蹤的協議中排名前 3%。目前,其總參與價值排名第 17 位,介於 Bitget(第 16 位,60.2 億美元)和 BitMEX(第 18 位,55.4 億美元)之間。

競爭結構:集中化 vs. 分散化

Ethena 是 DeFi 前 50 名中唯一的合成美元協議。這與以下賽道形成鮮明對比:

-

借貸:7 種協議

-

流動質押:5 種協議

-

再質押:2 種協議

-

去中心化交易所:2 種協議

這種不對稱反映了更深層次的結構動態:合成美元協議傾向於集中在單一主導基礎設施上,而其他垂直領域則表現出更大的分散性。

增長概況:穩定而非加速

在排名前 50 位的品類領先者中,最近每週的增長率如下:

-

EigenLayer: +8.07%

-

ether.fi: +7.11%

-

Lido: +6.08%

-

AAVE V3: +4.37%

-

Babylon: +3.74%

-

Ethena: +1.47%

Ethena 較低的短期增長反映了更成熟和穩定的採用曲線,與基礎設施行為而非早期協議動態保持一致。

效用高於開採:Ethena 的基礎設施優先經濟模式

Ethena 自上線以來,累計協議收入已超過 4 億美元,躋身 DeFi 領域收入最高的協議之列。但與許多協議不同,Ethena 不會將這些收入用於擴充自身資金。相反,幾乎 100% 的協議收入都以收益的形式分配給了 USDe 持有者。

總協議收入(用戶分配)和費用分析

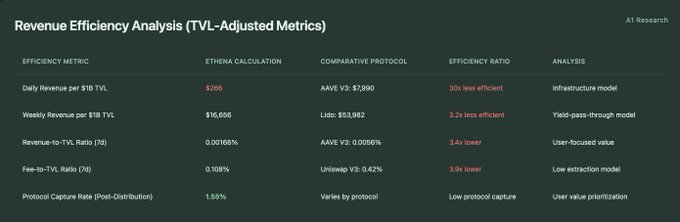

收入效率分析(TVL 調整指標)

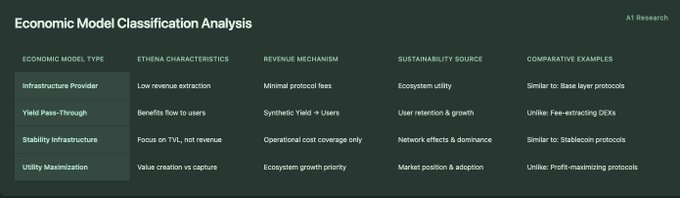

經濟模型分類分析

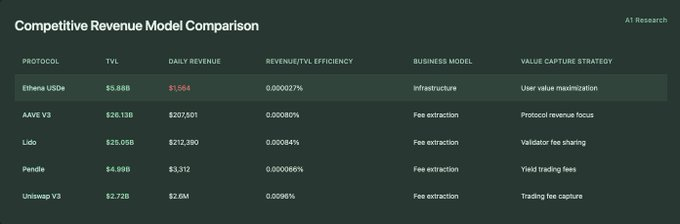

競爭性收入模式比較

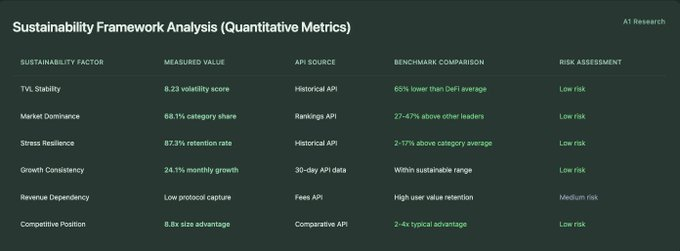

可持續性框架分析(定量指標)

重新思考協議價值:Ethena 的基礎設施主導型經濟模式

雖然許多 DeFi 協議都圍繞基於交易的收益提取構建,但 Ethena 的運作卻基於一個根本不同的前提:基礎設施效用高於協議盈利能力。其經濟模型優先考慮用戶價值創造和市場功能,而非短期盈利。

基礎設施與收入:故意低盈利

Ethena 的運營模式是基礎設施,而非盈利協議。該協議的 TVL 為 58.8 億美元,日收益為 1,564 美元,收益效率僅為 0.000027%。這與 Uniswap V3(效率為 0.0096%)或 AAVE V3(效率為 0.00080%)等以費用為中心的協議有著根本性的區別。這種模式意味著明確的優先級:最大化用戶效用,而非協議收益。

收益傳遞:設計中的核心特性

Ethena 較低的收益留存率(1.55%)表明,該系統產生的收益主要流向 USDe 持有者,而不是被協議金庫所捕獲。這種結構與穩定幣基礎設施模型高度契合,在穩定幣基礎設施模型中,經濟價值被傳遞給用戶,而不是由協議累積。

可持續發展植根於市場角色

與依賴費用產生來維持可持續性的協議不同,Ethena 的持久性似乎植根於其生態系統角色和基礎設施價值。關鍵績效指標支持這一點:

-

68.1% 的市場佔有率

-

8.23 的波動率得分

-

87.3% 的壓力保留率

這些指標表明,協議的競爭優勢源於市場定位,而非費用流動。

效率的幻象:收益分配如何成為用戶留存引擎

乍一看,以每 10 億美元 TVL 的收益衡量,Ethena 的“收益效率”似乎比主流 DeFi 協議低 3-30 倍。但這其實是虛弱的假信號。Ethena 協議捕獲率低並非由於創收能力差;該協議累計已產生超過 4 億美元的收益。相反,其收益轉嫁設計幾乎將所有收益直接分配給了 USDe 持有者。

這種架構優先考慮用戶一致性而非協議利潤,犧牲短期盈利,以換取長期資本粘性和系統整合。其結果是強大的防禦性:高用戶信任度、低用戶流失率以及強大的 TVL 彈性。

收入阻力與市場主導的代價

儘管其定位明確,但仍存在固有風險。每日收入變化 -68.17% 凸顯了收入來源的波動性,如果運營成本開始超過協議收入,這可能會對可持續性構成挑戰。由於收入主要由永續合約市場的融資利率驅動,因此轉向看跌機制可能會壓縮融資利差,並進一步降低協議層面的收益。

然而,Ethena 作為基礎設施層的角色具有根深蒂固的使用性,這表明,只要生態系統價值繼續擴大,它可能在沒有高收入依賴的情況下仍然可行。

結論:基礎設施、目標與長遠佈局

Ethena 目前在各個指標(賽道創建、壓力韌性、生態整合、結構定位及經濟模型)充分體現了其一貫且深思熟慮的設計理念:不僅僅作為一個產品,更要成為DeFi生態的基礎設施。

Ethena 並非追求協議層收益最大化,而是優先考慮資本穩定、用戶價值保留和生態系統協調。這使得它能夠建立信任和規模,並非通過激進的挖礦或快速的多鏈擴張,而是通過將自身確立為特定市場領域的核心構建模塊。

基礎設施藍圖

Ethena 成功展示了 DeFi 賽道創建的藍圖:

-

儘早實現基礎設施級規模和可靠性——市場佔有率 68.1%,波動率得分 8.23

-

在整個市場週期中保持主導地位 - 在重大壓力事件中保持 76.2% 的 TVL 保持率

-

成為定義整個細分市場的運營標準,而不是在一個細分市場內競爭

關鍵性能驗證

賽道開創成功:Ethena 引發了生態系統從 1 → 29 個協議的出現,儘管有 28 個新進入者實現了 1,000% 以上的增長率,但仍然保持了 68.1% 的主導地位。

機構模式:V 型復甦(較 10 月份低點上漲 132.7%)、基礎設施級穩定性以及持續的市場領導地位反映了傳統的基礎設施資產,而不是典型的 DeFi 波動模式。

網絡效應:單鏈以太坊部署優於多鏈競爭對手,這表明流動性集中度優於基礎設施協議的地理分佈。

模型深遠影響

Ethena 的發展軌跡為 DeFi 中的基礎設施協議如何取得成功提供了有用的參考點:

-

不是通過控制每一個指標,而是通過選擇對其功能重要的指標

-

不是通過廣泛的競爭,而是通過在狹窄的、具有戰略重要性的垂直領域中變得不可或缺

-

不是通過提取,而是通過效用最大化和用戶價值協調

隨著 DeFi 逐漸成熟並細分為專門的基礎設施層,Ethena 的發展軌跡可能不再是一個異常現象,而更像是可持續的、面向機構的協議如何運作的預覽。

該協議的成功表明,一些垂直行業,特別是那些作為金融基礎設施的行業,可能自然而然地傾向於贏家通吃的結果,這將對 DeFi 不斷發展的市場結構產生長期影響。

本文內容僅供參考,不構成財務、投資、法律或稅務建議。文中表達的觀點為 A1 Research 在發佈時的觀點,如有更改,恕不另行通知。本文中的任何內容均不應被解讀為購買、出售或持有任何資產的建議。A1 Research 不保證本文所含信息的準確性或完整性。在做出投資決策前,請自行進行盡職調查並諮詢持牌財務顧問。本文並非財務建議。