Raport z badań makro rynku kryptowalut: Zbliża się "Tydzień kryptowalut" w Stanach Zjednoczonych, a ETH rozpoczął punkt kulminacyjny instytucjonalnego wyścigu zbrojeń

I. Wprowadzenie

W tym tygodniu rynek kryptowalut zapoczątkował dwa przebojowe katalizatory – ofensywę legislacyjną waszyngtońskiego "Tygodnia Kryptowalut" oraz intensywny wybuch układu instytucjonalnego Ethereum, które razem stanowią "punkt przegięcia polityki" i "punkt przegięcia kapitału" branży kryptograficznej w drugiej połowie 2025 roku. Logika leżąca u podstaw tego cyklu kryptowalutowego polega na przejściu z Bitcoina na Ethereum, stablecoiny i infrastrukturę finansową on-chain. Uważamy, że przejrzystość polityki Stanów Zjednoczonych + instytucjonalna ekspansja Ethereum oznaczają, że branża kryptowalutowa wkracza w fazę strukturalnej pozytywności, a punkt ciężkości alokacji rynku powinien stopniowo przechodzić z "gry cenowej" na "zasady + przechwytywanie dywidendy z systemu infrastruktury".

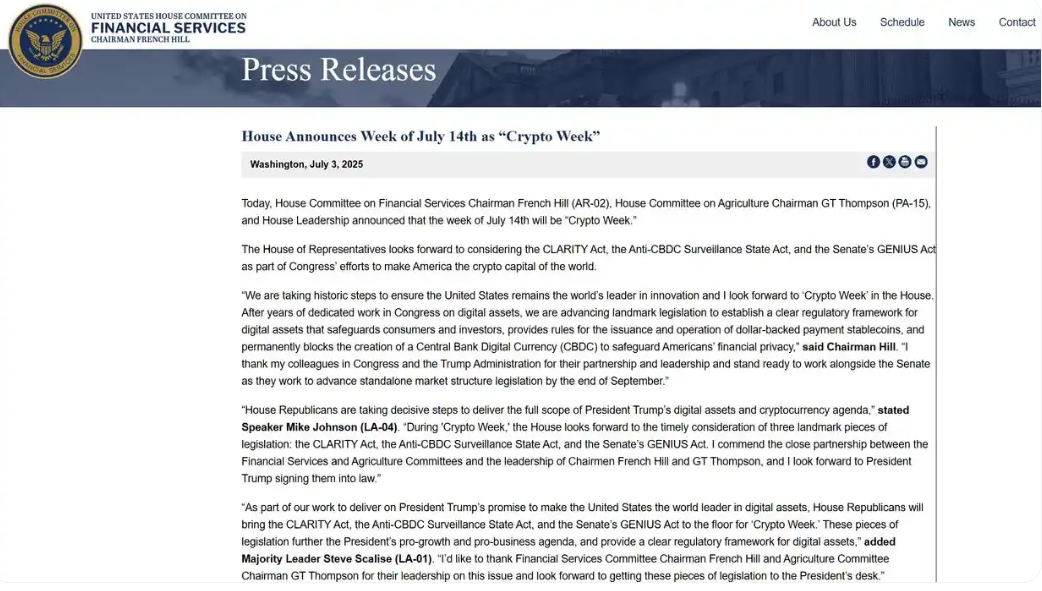

2. Amerykański "Tydzień Kryptowalut": Trzy główne rachunki sygnalizują, że aktywa zgodne z przepisami zostaną przeszacowane

W lipcu 2025 roku Kongres Stanów Zjednoczonych oficjalnie rozpoczął Tydzień Kryptowalut, po raz pierwszy w historii Stanów Zjednoczonych, kiedy agenda legislacyjna została wykorzystana do systematycznego promowania kompleksowego zarządzania aktywami kryptograficznymi. W kontekście obecnych drastycznych zmian w globalnym cyfrowym krajobrazie finansowym i ciągłego wyzwania dla tradycyjnych modeli regulacyjnych, propozycja tej serii ustaw jest nie tylko odpowiedzią na ryzyka rynkowe, ale także sygnałem, że Stany Zjednoczone starają się zdominować kolejną rundę rywalizacji w infrastrukturze finansowej.

Najbardziej przełomową jest ustawa GENIUS Act, która ustanawia kompletne ramy regulacyjne dla stablecoinów, obejmujące kluczowe elementy, takie jak wymogi dotyczące przechowywania, ujawnienia audytu, rezerwy aktywów i procesy likwidacji. Oznacza to, że po raz pierwszy system stablecoinów, który od dawna znajduje się poza tradycyjną regulacją finansową i opiera się na "zaufaniu rynkowym", zostanie włączony do suwerennej struktury prawnej Stanów Zjednoczonych. Wysoki wynik głosowania w Senacie (68 głosów za i 30 przeciw) pokazuje również silną ponadpartyjną bazę poparcia dla ustawy, która jest instytucjonalnym "zapewnieniem" dla całej branży kryptograficznej. Po uchwaleniu przez Izbę Reprezentantów i przesłaniu do prezydenta do podpisu, ustawa oficjalnie wejdzie w życie, oznaczając, że Stany Zjednoczone są pierwszą dużą gospodarką na świecie, która ustanowi jednolite finansowe ramy regulacyjne dla stablecoinów.

Inny kluczowy projekt ustawy, CLARITY Act, koncentruje się na klasyfikacji papierów wartościowych i atrybutów towarowych aktywów kryptograficznych. Głównym celem jest wyjaśnienie, "które aktywa kryptograficzne są papierami wartościowymi, a które nie" oraz wyjaśnienie granic regulacyjnych między SEC a CFTC. W ciągu ostatnich kilku lat spory o to, czy uznać ETH, SOL i inne tokeny za papiery wartościowe, doprowadziły do tego, że wiele firm i stron projektu wycofało się z rynku amerykańskiego. Jeśli ustawa zostanie pomyślnie przyjęta, zakończy to długo oczekiwany stan "regulacyjnej szarej strefy" aktywów kryptograficznych, zapewni przewidywalną podstawę prawną dla stron projektu, giełd i zarządzających funduszami oraz znacznie uwolni żywotność innowacji w zakresie zgodności.

Bardziej symboliczna politycznie jest ustawa o stanie inwigilacji anty-CBDC. Ustawa zakazuje Rezerwie Federalnej emisji cyfrowej waluty banku centralnego (CBDC) i uniemożliwia rządowi ustanowienie możliwości monitorowania w czasie rzeczywistym działalności finansowej osób fizycznych za pośrednictwem architektury cyfrowego dolara. Chociaż ustawa nie została jeszcze uchwalona przez Senat, odzwierciedla ona wagę, jaką Kongres USA przywiązuje do prywatności finansowej i wolności rynku. W rzeczywistości wysyła to kolejny sygnał: Stany Zjednoczone nie zamierzają zdominować cyfrowej rewolucji finansowej za pomocą monopolu państwowego, ale zamiast tego decydują się na wspieranie napędzanego przez rynek, neutralnego technologicznie, otwartego i wzajemnie połączonego ekosystemu kryptowalut.

Ogólnie rzecz biorąc, te trzy projekty ustaw wspólnie wskazują na "innowacje i innowacje oparte na zasadach" w tym kierunku, kładą nacisk na "jasne granice i zmniejszają niepewność" w zakresie środków, a ich głównymi postulatami nie są już "ograniczenia", ale "wytyczne". Gdy przepisy wejdą w fazę wdrażania, oczekuje się kilku natychmiastowych konsekwencji: po pierwsze, bariery wejścia na dużą skalę dla inwestorów instytucjonalnych wynikające z obaw o ryzyko niezgodności będą stopniowo usuwane, w tym fundusze emerytalne, państwowe fundusze majątkowe i firmy ubezpieczeniowe będą mogły legalnie wdrażać pozycje kryptowalutowe; Po drugie, rola stablecoinów jako "dolarów on-chain" zostanie potwierdzona przez polityki, a ich skuteczność w scenariuszach takich jak rozliczenia transgraniczne, zdecentralizowane finanse i RWA zostanie wykładniczo zwiększona. Po trzecie, zgodne giełdy i banki powiernicze otrzymają poparcie polityczne w celu przekształcenia struktury zaufania na globalnym rynku kryptowalut.

Na głębszym poziomie, ta seria legislacji jest strategiczną odpowiedzią na nową rundę przekształcania porządku finansowego w Stanach Zjednoczonych. Tak jak dolar amerykański opierał się na systemie Bretton Woods, aby stać się globalną walutą rozliczeniową po II wojnie światowej, stablecoiny stają się narzędziem cyfrowej ekspansji wpływów dolara, a Kongres USA próbuje wprowadzić do niego legitymację instytucjonalną za pomocą środków regulacyjnych. Jest to gra o finansową potęgę geopolityczną i bezpośrednią odpowiedź na cyfrową walutę chińskiego banku centralnego (e-CNY) i ramy regulacyjne UE MiCA. Ktokolwiek przejmie inicjatywę w dokończeniu budowy systemu regulacyjnego, ustanowi standard i będzie miał prawo do wypowiadania się w przyszłej globalnej sieci finansowej.

Dlatego "Crypto Week" to nie tylko moment na ponowną ocenę przez rynek logiki wyceny aktywów kryptograficznych, ale także instytucjonalne potwierdzenie polityki dotyczącej trendu technologicznego. Ten instytucjonalny sygnał cenowy wstrzyknie na rynek bardziej stabilną kotwicę oczekiwań, a także zapewni inwestorom ścieżkę do identyfikacji "regulacyjnych, zrównoważonych" aktywów. Uważamy, że ta pewność regulacyjna będzie stopniowo przekładać się na pewność wyceny, a aktywa zgodne z przepisami, w szczególności stabilne kryptowaluty, ETH i otaczająca je infrastruktura, będą głównymi beneficjentami kolejnej rundy strukturalnej rewaluacji.

3. Konkurs Zbrojeń Instytucjonalnych ETH: wejście do ETF-ów, transformacja mechanizmu stakingu i aktualizacja struktury aktywów idą w parze

Ostatnio, wraz z silnym odbiciem ceny ETH, zaufanie rynku stopniowo się odbudowuje, a za tym po cichu rozwija się nowa runda "kapitałowego wyścigu zbrojeń" wokół Ethereum. Od gigantów finansowych z Wall Street, którzy nadal zwiększają swoje pozycje za pośrednictwem kanału ETF, po coraz więcej spółek notowanych na giełdzie, które uwzględniają ETH w swoich bilansach, Ethereum przechodzi głęboką transformację struktury rynku. Oznacza to nie tylko, że uznanie ETH przez tradycyjny kapitał wkroczyło w nowy etap, ale także oznacza, że Ethereum przyspiesza swoją ewolucję od zdecentralizowanego aktywa o dużej zmienności i wysokim progu technicznym do głównego nurtu aktywów finansowych z logiką alokacji na poziomie instytucjonalnym.

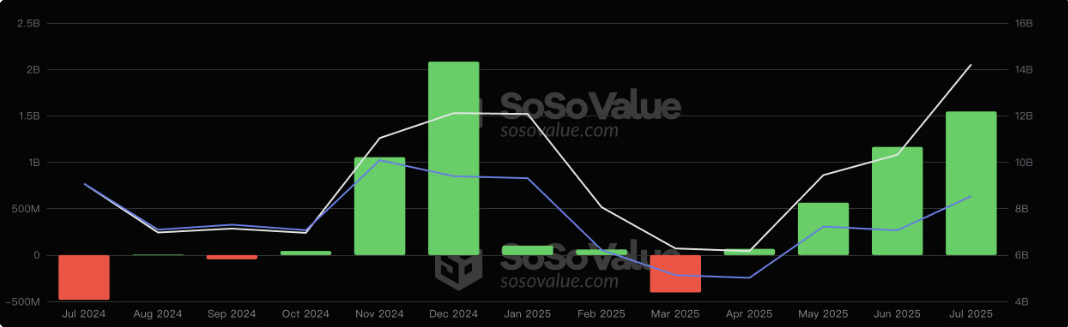

Od czasu oficjalnej premiery w lipcu 2024 r. spot ETF Ethereum był kiedyś postrzegany jako ważny katalizator wybicia ceny ETH, ale rzeczywiste wyniki na chwilę rozczarowały rynek. Połączenie negatywnych czynników, takich jak spadek kursu ETH/BTC, niska cena oraz ciągłe zmniejszanie udziałów funduszu sprawiło, że ETH nie uwolnił od razu impetu wzrostowego po wejściu ETF na giełdę, ale wpadł w głęboką korektę. Zwłaszcza na tle sukcesu ETF-ów Bitcoin, ETH wydaje się być dość samotny.

Jednak w połowie 2025 roku sytuacja ta zaczyna się po cichu odwracać. Sądząc po danych on-chain i napływach funduszy ETF, proces pozyskiwania funduszy instytucjonalnych przez ETH przebiega w sposób dyskretny, ale zdeterminowany. Według statystyk SoSoValue, od czasu uruchomienia ETF-u, spotowe ETF-y Ethereum przyciągnęły skumulowany napływ netto w wysokości 5,76 miliarda dolarów, co stanowi prawie 4% jego kapitalizacji rynkowej. Chociaż cena spadła na chwilę, wyniki napływu nadal były stabilne, co świadczy o uznaniu długoterminowych funduszy instytucjonalnych dla wartości alokacji ETH. Trend ten zaczął przyspieszać w ciągu ostatnich dwóch miesięcy, a wiele produktów ETF Ethereum odnotowało miesięczne wpływy netto w wysokości ponad 1 miliarda dolarów, a tradycyjni gracze finansowi, tacy jak Bitwise, ARK i BlackRock, znacznie zwiększyli swoje udziały.

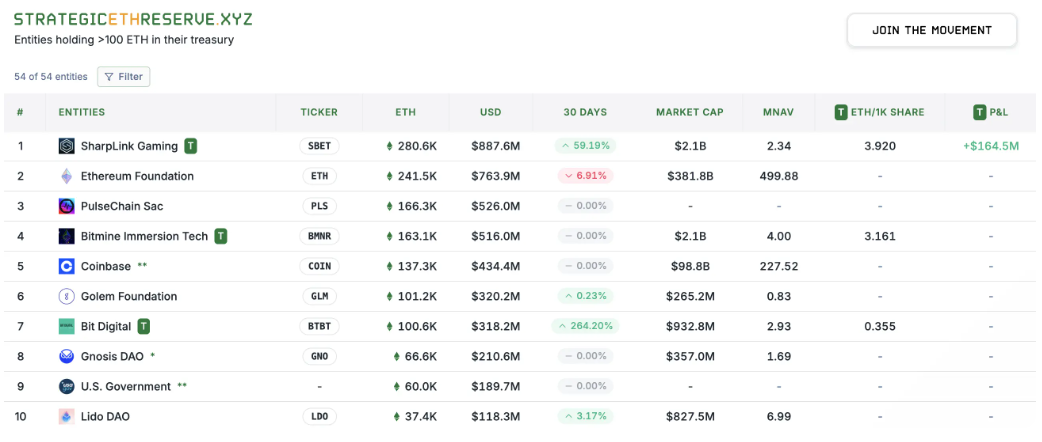

Jednocześnie bardziej symboliczna zmiana wynika z pojawienia się fali "rezerwy strategicznej Ethereum" spółek notowanych na giełdzie. Wiele spółek notowanych na rynku publicznym, takich jak SharpLink Gaming, Siebert Financial, Bit Digital, BitMine i wiele innych, sukcesywnie ogłosiło włączenie ETH do swoich bilansów, wyznaczając nowy narracyjny punkt zwrotny, w którym ETH przekształca się z "aktywa spekulacyjnego" w "aktywo rezerwy strategicznej". W szczególności SharpLink posiada obecnie ponad 280 000 ETH, przewyższając obecne 242 500 ETH Fundacji Ethereum, stając się największym na świecie pojedynczym instytucjonalnym posiadaczem ETH. Fakt ten w pewnym stopniu dopełnił części transferu "siły dyskursu" na symbolicznym poziomie kapitału.

Sądząc po obecnej strukturze partycypacji instytucjonalnej, można ją wyraźnie podzielić na dwa obozy: jeden to "obóz natywny Ethereum" reprezentowany przez SharpLink, który gromadzi wczesnych uczestników ekologicznych Ethereum, takich jak ConsenSys i Electric Capital; Drugi to "styl Wall Street" reprezentowany przez BitMine, który bezpośrednio replikuje logikę rezerw Bitcoin i tworzy efekt wzmocnienia kapitału za pomocą dźwigni finansowej, operacji finansowych i ujawnienia raportów finansowych. Ten model budowania pozycji instytucjonalnej typu północ-południe sprawił, że system zakotwiczenia wartości i wsparcia cen ETH odszedł od tradycyjnej spekulacji detalicznej na rzecz zinstytucjonalizowanych, długoterminowych i ustrukturyzowanych ram kapitałowych głównego nurtu.

Dalekosiężny wpływ tego trendu jest nie tylko na poziomie cen, ale także dlatego, że zarządzanie, dyskurs i dominacja ekologiczna samej sieci Ethereum mogą stanąć w obliczu przebudowy. W przyszłości, jeśli firmy z dużą ilością ETH, takie jak SharpLink czy BitMine, będą nadal rozszerzać swoje udziały, ich potencjalny wpływ na kierunek Ethereum nie może być ignorowany. Chociaż większość z tych firm nadal boryka się z presją finansową, a alokacja ETH wynika bardziej ze spekulacyjnych rozważań dotyczących hedgingu i operacji kapitałowych i nie wykazała w pełni ich gotowości do głębokiego powiązania budowy ekosystemu Ethereum, ich wejście miało efekt powiększający na rynku kapitałowym: ETH zostało ponownie wycenione, narracja rynkowa uległa zmianie i przeniosła się z zatłoczonej ścieżki DeFi i L2 do nowej przestrzeni "aktywa rezerwowe + ETF-y + prawa do zarządzania".

Warto zauważyć, że w przeciwieństwie do Michaela Saylora (CEO MicroStrategy), "duchowego lidera" w historii rezerwy Bitcoina, który stale wzmacnia swoje poznanie oraz głosi i zwiększa swoją pozycję, Ethereum nie pojawiło się jeszcze takim przedstawicielem zarówno z zapleczem przekonaniowym, jak i atrakcyjnością tradycyjnego kapitału. Chociaż pojawienie się Toma Lee i innych wzbudziło skojarzenia na rynku, nie wytworzyło jeszcze wystarczającej penetracji narracyjnej. Brak poparcia ze strony takich osób również w pewnym stopniu spowolnił ścieżkę transformacji zaufania w umysłach inwestorów instytucjonalnych.

Nie oznacza to jednak, że Ethereum nie ma odpowiedzi na poziomie instytucjonalnym. Vitalik Buterin i Fundacja Ethereum ostatnio często wypowiadali się na ten temat, podkreślając techniczną odporność Ethereum, mechanizm bezpieczeństwa i zasady decentralizacji, a jednocześnie zaczynając wzmacniać "dwutorową" architekturę mechanizmu zarządzania ekologicznego, z zamiarem objęcia kapitału instytucjonalnego przy jednoczesnym uniknięciu kontroli zarządzania przez jedną siłę. W niedawnym publicznym artykule Vitalik argumentuje, że interesy użytkowników, zgodność prowadzona przez programistów i instytucjonalna muszą być zrównoważone, a decentralizacja musi być "wykonalna", a nie tylko sloganem.

Podsumowując, ETH przechodzi kompleksową zmianę struktury kapitałowej: przechodzi od otwartego rynku zdominowanego przez inwestorów detalicznych do zinstytucjonalizowanej struktury rynku napędzanej przez ETF-y, spółki notowane na giełdzie i węzły instytucjonalne. Wpływ tej zmiany będzie dalekosiężny, nie tylko określając przyszłą ścieżkę węzłów cenowych ETH, ale także potencjalnie przekształcając strukturę zarządzania i tempo rozwoju ekosystemu Ethereum. W tym wyścigu zbrojeń ETH nie jest już tylko przedstawicielem stosu technologicznego, ale staje się kluczowym celem na fali cyfrowego kapitalizmu, nie tylko jako narzędzie przenoszące wartość, ale także jako przedmiot walki o władzę.

4. Strategia rynkowa: BTC buduje platformę wysokiego poziomu, a ETH i łańcuchy aplikacji średniej i wysokiej jakości wprowadzają logikę nadrabiania wzrostu

Gdy Bitcoin z powodzeniem przekroczył granicę 120 000 USD i stopniowo wkroczył w plateau, strukturalny wzorzec rotacji na rynku kryptowalut stał się wyraźniejszy. Ponieważ BTC dominuje w logice, Ethereum i wysokiej jakości aktywa appchain zaczynają wprowadzać własny okres naprawy wyceny. Od przepływu środków po wyniki rynku, obecny rynek wykazuje typową strukturę "szok platformy o dużej kapitalizacji + rotacja kapitalizacji średniej wielkości rynku w górę", a ETH i szereg protokołów L1/L2 z zarówno narracją, jak i wsparciem technicznym stały się najbardziej wartościowym kierunkiem po Bitcoinie.

1. BTC wszedł w etap budowy platformy wysokiego poziomu: po stronie spadkowej jest wsparcie, a po stronie wzrostowej jest słabość

Bitcoin, jako główny aktywo napędzające tę rundę rynku, w zasadzie zakończył główną falę wzrostową napędzaną przez potrójną narrację spotowych ETF-ów, cykli halvingu i rezerw instytucjonalnych. Obecny trend wszedł w fazę budowy bocznej, choć nadal znajduje się w technicznym kanale wzrostowym, ale impet wzrostowy ma tendencję do słabnięcia w krótkim terminie. Sądząc po danych on-chain, liczba aktywnych adresów i wolumen obrotu BTC spadły do pewnego stopnia, podczas gdy implikowana zmienność opcji na rynku instrumentów pochodnych nadal spada, co wskazuje, że oczekiwania rynku dotyczące jego krótkoterminowego przełomu spadły.

Jednocześnie entuzjazm dla alokacji tradycyjnych instytucji nie osłabł znacząco. Zgodnie z najnowszym raportem CoinShares, ETF-y BTC nadal utrzymywały niewielki napływ netto, co wskazuje, że wsparcie dla dolnego funduszu jest nadal obecne, ale ponieważ oczekiwania zostały w pełni zrealizowane, późniejszy rytm wzrostowy BTC prawdopodobnie będzie miał tendencję do powolnego lub nawet bocznego. Dla instytucji Bitcoin wkroczył w etap "podstawowej alokacji", a nie główne pole bitwy do kontynuowania pogoni za krótkoterminowymi spekulacjami.

Oznacza to również, że uwaga rynku stopniowo przenosi się z Bitcoina na inne rosnące aktywa kryptograficzne.

2. Kształtowanie się logiki uzupełniania ETH: przeszacowanie z "utraconego lidera" na "depresję wartości".

W porównaniu z Bitcoinem, wyniki Ethereum od drugiej połowy 2024 roku były kiedyś postrzegane jako "rozczarowanie", z dużą korektą ceny i spadkiem stosunku do BTC do najniższego poziomu od trzech lat. Jednak to właśnie w okresie dekoniunktury ETH stopniowo zakończył wycenę, przeszacowanie i optymalizację struktury pozycji. Obecnie uznanie ETH przez fundusze instytucjonalne gwałtownie wzrosło, nie tylko spot ETF nadal ma napływ netto, ale także klimatem stała się tendencja spółek giełdowych do rezerwowania ETH, a nawet udziały Ethereum przekroczyły fundament.

Z technicznego punktu widzenia cena ETH przebiła poprzednią linię trendu spadkowego, zaczęła ustanawiać kanał wzrostowy i odzyskała szereg kluczowych technicznych średnich kroczących z rzędu. W połączeniu ze wskaźnikami kapitału i sentymentu, ETH wkroczył w nową rundę cyklu zmiany nastrojów rynkowych. Podczas bocznego handlu BTC, wydajność kosztowa alokacji ETH jako aktywa sub-głównego nurtu stopniowo rosła, a rynek ponownie bada jego długoterminowe podstawy wartości ze względu na wiele czynników, takich jak ekspansja ekosystemu L2, stabilność dochodu ze stakingu i poprawa bezpieczeństwa.

Z punktu widzenia alokacji aktywów, ETH ma nie tylko przewagę w postaci "depresji wyceny" na obecnym etapie, ale także zaczyna mieć uznanie instytucjonalne i integralność narracyjną podobną do BTC, a także ma zalety zarówno techniczne, jak i instytucjonalne, stając się preferowanym celem do uzupełnienia w ramach rotacji kapitału.

3. Wzrost sieci aplikacji średniej i wysokiej jakości: Solana, TON, Tanssi i inne sieci zapoczątkowały możliwości strukturalne

Oprócz BTC i ETH, rynek przyspiesza przejście na aktywa appchain o średniej i wysokiej jakości, które są "wspierane przez prawdziwą narrację". Solana, TON, Tanssi, Sui i inne sieci, ze względu na swoje liczne zalety "wysoka wydajność + silna ekologia + przejrzyste pozycjonowanie", uzyskały szybką koncentrację środków w tej rundzie odbicia.

Biorąc za przykład Solana, obecna aktywność ekosystemu znacznie się odbiła, a wiele aplikacji on-chain powróciło do pola widzenia użytkowników, a pojawiające się narracje, takie jak DePIN, AI i SocialFi, stopniowo lądują w ekosystemie Solana. Jako wschodzący protokół infrastrukturalny w ekosystemie Polkadot, Tanssi zyskuje szeroką uwagę instytucji i programistów, rozwiązując długoterminowe problemy, takie jak "złożone wdrożenie łańcucha aplikacji, wysokie koszty operacyjne i rozdrobniona infrastruktura" za pomocą modelu ContainerChain, a jego współpraca z platformami takimi jak Huobi HTX pokazuje również, że jego proces wprowadzania na rynek przyspiesza.

Ponadto, w miarę jak Ethereum przechodzi na bardziej modułową i zoptymalizowaną pod kątem dostępności danych ścieżkę, protokoły warstwy środkowej (takie jak EigenLayer i Celestia) oraz rozwiązania agregacyjne L2 (takie jak Base i ZkSync) stopniowo uwalniają wartość, stając się ważnym "centrum wyceny" między łańcuchem publicznym a warstwą aplikacji. Te protokoły lub platformy są skalowalne, bezpieczne i innowacyjne i stały się nową granicą dla przełomów w koncentracji kapitału.

4. Perspektywy strategii rynkowej: koncentracja na "rotacji wartości" i "narracji do przodu"

Ogólnie rzecz biorąc, logika rotacji kapitału w tej rundzie rynku kryptowalut stała się jasna: rytm toppingu BTC - ETH nadrabia wzrost - rotacja łańcucha aplikacji stopniowo się rozwija. Obecna faza strategii powinna koncentrować się na następujących kwestiach:

(1) Alokacja BTC pozostaje na dole, a nie na głównym kierunku ataku: pozycja podstawowa pozostaje niezmieniona, ale nie jest właściwe kontynuowanie pogoni wyżej i zwracanie uwagi na ryzyko potencjalnych zakłóceń politycznych lub makro.

(2) ETH jako główny cel alokacji rotacji: naprawa techniczna + wzmocnienie narracji instytucjonalnej, odpowiednie do alokacji średnioterminowej, jeśli fundusze ETF przyspieszą napływ, mogą nastąpić dalsze wzrosty.

(3) Łańcuchy publiczne średniej i wysokiej jakości oraz protokoły modułowe koncentrują się na: łańcuchach z innowacjami technologicznymi, silnymi podstawami ekologicznymi i wsparciem kapitałowym (takim jak SOL, TON, Tanssi, Base i Celestia) mają potencjał do dalszego wzrostu.

narrację do przodu i aktywnie szukaj nowych możliwości na brzegu sieci: Zwróć uwagę na wczesne cele układu w kierunku DePIN, RWA, AI Chain i ZK, które są na etapie prefinansowania i mogą stać się rdzeniem następnego etapu rotacji.

Ostateczny wniosek jest taki, że obecny rynek wszedł w fazę rotacji strukturalnej z etapu opartego na pojedynczych aktywach, główna fala wzrostowa BTC jest tymczasowo zawieszona, a rotacja ETH i wysokiej jakości nowe łańcuchy publiczne staną się kluczową siłą napędową w drugiej połowie rynku. Ze strategicznego punktu widzenia powinniśmy porzucić inercyjne myślenie o "pogoni za liderem" i zwrócić się ku średnioterminowemu układowi trendów "równoważenie wyceny + dyfuzja narracji".

5. Wniosek: Przejrzystość regulacyjna + główny wzrost ETH, rynek wszedł w cykl instytucjonalny

Wraz z postępem trzech kluczowych projektów ustaw w ramach "Tygodnia Kryptowalut" w Stanach Zjednoczonych, branża zapoczątkowała bezprecedensowy okres jasności polityki. Ta przejrzystość otoczenia regulacyjnego nie tylko eliminuje niepewność co do zgodności, która trwa od wielu lat, ale także stanowi solidny fundament dla instytucjonalizacji i formalizacji rynku kryptowalut. Wraz z przyspieszeniem wyścigu zbrojeń rezerw strategicznych dla podstawowych aktywów, takich jak Ethereum, rynek stopniowo wkracza w nowy cykl zdominowany przez instytucje.

W przeszłości zmienność i niepewność na rynku kryptowalut wynikały w dużej mierze z niejasności regulacyjnych i wahań w polityce. Kryzysy takie jak upadek FTX i incydent z Luną ujawniły głębokie ryzyko braku regulacji w branży, a także rzuciły cień na umysły inwestorów. OBECNIE, WRAZ Z WDROŻENIEM REGULACJI, TAKICH JAK GENIUS ACT, CLARITY ACT I ANTI-CBDC ACT, OCZEKIWANIA RYNKU DOTYCZĄCE ZGODNOŚCI ZNACZNIE WZROSŁY, BARIERA WEJŚCIA DLA KAPITAŁU INSTYTUCJONALNEGO BYŁA STALE OBNIŻANA, A ZAUFANIE I PŁYNNOŚĆ AKTYWÓW ZOSTAŁY ZNACZNIE ZWIĘKSZONE. Pomaga to nie tylko zmniejszyć ryzyko systemowe, ale także stanowi "pomost" między aktywami kryptograficznymi a tradycyjnymi rynkami finansowymi, legitymizując i standaryzując tożsamość i zachowania uczestników rynku.

Katalizowane przez to środowisko instytucjonalne, Ethereum, jako lider w platformach inteligentnych kontraktów, wprowadza kluczowe okno dla swojej głównej fali wzrostowej. Ethereum ma nie tylko jasną techniczną mapę drogową i aktywne innowacje ekologiczne, ale także nadal optymalizuje bezpieczeństwo sieci i zdecentralizowaną strukturę zarządzania, co czyni je jednym z preferowanych aktywów cyfrowych dla instytucji. Superpozycja rezerw strategicznych i funduszy ETF oznacza początek ponownej oceny wartości Ethereum na rynku kapitałowym. Przewiduje się, że Ethereum utrzyma długoterminowy, zdrowy trend wzrostu wartości w przyszłości, napędzany przez podwójny wzrost aplikacji on-chain i wsparcia kapitałowego.

W szerszym ujęciu, to powiązanie między jasnością regulacyjną a ożywieniem wartości aktywów głównego nurtu skłania rynek kryptowalut do stopniowego odchodzenia od poprzedniej "pułapki cyklu byka-niedźwiedzia" i ewoluowania w kierunku bardziej stabilnego i zrównoważonego cyklu instytucjonalnego. Istotną cechą cyklu instytucjonalnego jest to, że zmienność rynku jest w większym stopniu kierowana przez fundamenty i oczekiwania polityczne, a wahania cen aktywów nie są już zdominowane przez rozproszone nastroje i wiadomości regulacyjne, ale znajdują odzwierciedlenie w łagodnych interakcjach i stałym wzroście kapitału i technologii. Głębokie zaangażowanie kapitału instytucjonalnego będzie również sprzyjać poprawie struktury płynności rynku, skłaniając strategie inwestycyjne do przejścia od krótkoterminowych spekulacji do średnio- i długoterminowych inwestycji w wartość.

Ponadto otwarcie cyklu instytucjonalnego oznacza również dywersyfikację struktury rynku i wielowymiarowe unowocześnienie ekologii. Innowacje technologiczne i reforma zarządzania ekosystemem Ethereum będą nadal promować dywersyfikację aplikacji on-chain i zwiększać użyteczność sieci, podczas gdy przejrzystość nadzoru przyspieszy rozwój zgodności bardziej wysokiej jakości projektów i będzie promować głęboką integrację finansów on-chain i tradycyjnych finansów. Ten wzorzec rozwoju zmieni logikę inwestycyjną aktywów kryptograficznych i umożliwi rynkowi wejście w nową normalność "napędzaną technologią + racjonalność kapitałową + wsparcie regulacyjne".

Oczywiście cykl instytucjonalny nie oznacza, że zmienność rynku zniknie, ale że zmienność będzie bardziej endogeniczna i przewidywalna, a inwestorzy muszą zwracać większą uwagę na ciągłe śledzenie fundamentów i polityki. W tym samym czasie mechanizm zarządzania rynkiem, gra między decentralizacją a scentralizowanymi siłami również stanie się ważnymi zmiennymi promującymi ewolucję ekologiczną.

Podsumowując, przełom regulacyjny "Crypto Week" w Stanach Zjednoczonych oraz trend kapitałowy głównego wzrostu Ethereum otwierają ważny rozdział w dojrzałości rynku kryptowalut. Rynek przechodzi z etapu rozproszonego i nieuporządkowanego "barbarzyńskiego wzrostu" do etapu zinstytucjonalizowanego i ustandaryzowanego "racjonalnego rozwoju". To nie tylko zwiększy wartość inwestycyjną aktywów, ale także będzie promować ogólną modernizację ekologii branży kryptograficznej i ukształtuje podstawowe podstawy przyszłej gospodarki cyfrowej. Inwestorzy powinni wykorzystać dywidendy instytucjonalne i możliwości wzrostu podstawowych aktywów, aktywnie wdrażać Ethereum i wysokiej jakości łańcuchy aplikacji oraz przyjąć zdrowszą i bardziej zrównoważoną nową erę kryptowalut.