Crypto Market Macro Research Report: "Crypto Week" Yhdysvalloissa on tulossa, ja ETH on aloittanut institutionaalisen kilpavarustelun huipentuman

I. Johdanto

Tällä viikolla kryptomarkkinat aloittivat kaksi menestyskatalysaattoria - Washingtonin "Crypto Weekin" lainsäädäntöhyökkäyksen ja Ethereumin institutionaalisen asettelun intensiivisen puhkeamisen, jotka yhdessä muodostavat kryptoteollisuuden "politiikan käännekohdan" ja "pääoman käännekohdan" vuoden 2025 jälkipuoliskolla. Tämän kryptosyklin taustalla oleva logiikka on siirtymässä Bitcoinista Ethereumiin, stablecoineihin ja ketjun sisäiseen rahoitusinfrastruktuuriin. Uskomme, että Yhdysvaltojen politiikan selkeys + Ethereumin institutionaalinen laajentuminen osoittaa, että kryptoteollisuus on siirtymässä rakenteellisen positiivisen vaiheeseen, ja markkinoiden allokoinnin painopisteen tulisi vähitellen siirtyä "hintapelistä" "sääntöihin + infrastruktuurijärjestelmän osingonkaappaukseen".

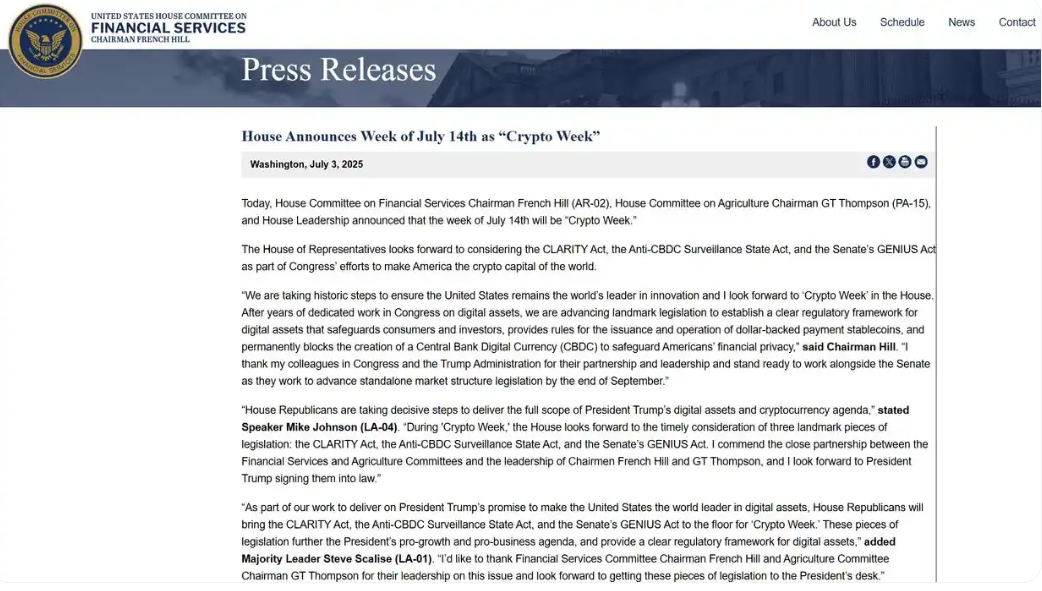

2. Yhdysvaltain "Crypto Week": Kolme suurta lakiehdotusta osoittavat, että vaatimustenmukaiset omaisuuserät arvostetaan uudelleen

Heinäkuussa 2025 Yhdysvaltain kongressi käynnisti virallisesti Crypto Weekin, joka on ensimmäinen kerta Yhdysvaltain historiassa, kun lainsäädäntöohjelmaa on käytetty edistämään järjestelmällisesti kryptovarojen kattavaa hallintaa. Globaalin digitaalisen rahoitusympäristön nykyisten rajujen muutosten ja perinteisten sääntelymallien jatkuvan haasteen vuoksi tämän lakiesityksen ehdotus ei ole vain vastaus markkinariskeihin, vaan myös signaali siitä, että Yhdysvallat yrittää hallita rahoitusinfrastruktuurin kilpailun seuraavaa kierrosta.

Merkittävin on GENIUS-laki, joka luo stablecoineille täydellisen sääntelykehyksen, joka kattaa keskeiset osatekijät, kuten säilytysvaatimukset, tilintarkastustiedot, omaisuusvarannot ja likvidaatioprosessit. Tämä tarkoittaa, että ensimmäistä kertaa stablecoin-järjestelmä, joka on pitkään ollut perinteisen rahoitussääntelyn ulkopuolella ja perustuu "markkinoiden luottamukseen", sisällytetään Yhdysvaltojen suvereeniin oikeudelliseen rakenteeseen. Senaatin korkea äänestysprosentti (68 ääntä puolesta ja 30 vastaan) osoittaa myös lakiesityksen vahvan molempien puolueiden kannatuksen, mikä on institutionaalinen "varmuus" koko kryptoteollisuudelle. Kun edustajainhuone on hyväksynyt lakiesityksen ja lähettänyt sen presidentille allekirjoitettavaksi, se tulee virallisesti voimaan, mikä merkitsee Yhdysvaltoja maailman ensimmäiseksi suureksi taloudeksi, joka on perustanut yhtenäisen rahoitusalan sääntelykehyksen stablecoineille.

Toinen keskeinen lakiesitys, CLARITY Act, keskittyy arvopapereiden ja kryptovarojen hyödykeominaisuuksien luokitteluun. Keskeisenä tarkoituksena on selventää "mitkä kryptovarat ovat arvopapereita ja mitkä eivät", sekä selventää SEC:n ja CFTC:n välisiä sääntelyrajoja. Viime vuosina kiistat ETH:n, SOL:n ja muiden tokenien tunnustamisesta arvopapereiksi ovat johtaneet siihen, että suuri määrä yrityksiä ja hankeosapuolia on siirtynyt pois Yhdysvaltain markkinoilta. Jos lakiesitys hyväksytään onnistuneesti, se lopettaa kryptovarojen pitkään vireillä olleen "sääntelyn harmaan alueen" tilan, tarjoaa ennustettavan oikeusperustan hankkeen osapuolille, pörsseille ja rahastonhoitajille ja vapauttaa suuresti vaatimustenmukaisuusinnovaatioiden elinvoimaisuuden.

Poliittisesti symbolisempi on CBDC:n vastainen valvontavaltion laki. Lakiesitys kieltää Yhdysvaltain keskuspankkia laskemasta liikkeeseen keskuspankin digitaalista valuuttaa (CBDC) ja estää hallitusta perustamasta reaaliaikaisia seurantaominaisuuksia yksilöiden taloudelliselle toiminnalle digitaalisen dollarin arkkitehtuurin avulla. Vaikka senaatti ei ole vielä hyväksynyt lakiesitystä, se heijastaa Yhdysvaltain kongressin taloudellisen yksityisyyden ja markkinoiden vapauden merkitystä. Se lähettää itse asiassa toisen signaalin: Yhdysvallat ei aio hallita digitaalista rahoitusvallankumousta valtion monopolilla, vaan sen sijaan tukee markkinalähtöistä, teknologianeutraalia, avointa ja toisiinsa kytkeytynyttä kryptovarojen ekosysteemiä.

Kaiken kaikkiaan nämä kolme lakiehdotusta viittaavat yhdessä "sääntöihin perustuvaan innovaatioon ja innovaatioon" suuntaan, korostavat "selkeitä rajoja ja vähentävät epävarmuutta" keinoissa, ja niiden ydinvaatimukset eivät ole enää "rajoitukset" vaan "ohjaus". Kun lainsäädäntö siirtyy täytäntöönpanovaiheeseen, on odotettavissa useita välittömiä seurauksia: ensinnäkin institutionaalisten sijoittajien laajamittaisen markkinoille tulon esteet, jotka johtuvat vaatimustenmukaisuusriskeistä, poistetaan vähitellen, mukaan lukien eläkerahastot, valtion sijoitusrahastot ja vakuutusyhtiöt, jotka voivat laillisesti ottaa käyttöön kryptopositioita; Toiseksi stablecoinien rooli "ketjun dollareina" vahvistetaan politiikoilla, ja niiden tehokkuus rajat ylittävän selvityksen, hajautetun rahoituksen ja riskipainotettujen yritysten kaltaisissa skenaarioissa vahvistuu eksponentiaalisesti. Kolmanneksi vaatimustenmukaiset pörssit ja säilytyspankit saavat poliittisia hyväksyntöjä maailmanlaajuisten kryptomarkkinoiden luottamusrakenteen muokkaamiseksi.

Syvemmällä tasolla tämä lainsäädäntösarja on strateginen vastaus Yhdysvaltojen rahoitusjärjestyksen uudelle uudelleenmuotoilukierrokselle. Aivan kuten Yhdysvaltain dollari luotti Bretton Woods -järjestelmään tullakseen maailmanlaajuiseksi selvitysvaluutaksi toisen maailmansodan jälkeen, stablecoineista on tulossa väline dollarin vaikutusvallan digitaaliselle laajentamiselle, ja Yhdysvaltain kongressi yrittää tuoda siihen institutionaalista legitimiteettiä sääntelykeinoin. Tämä on taloudellisen geopoliittisen vallan peli ja suora vastaus Kiinan keskuspankin digitaaliseen valuuttaan (e-CNY) ja EU:n MiCA-sääntelykehykseen. Se, joka johtaa sääntelyjärjestelmän rakentamista, asettaa standardin ja hänellä on oikeus puhua tulevassa globaalissa rahoitusverkostossa.

Siksi "Crypto Week" ei ole vain hetki, jolloin markkinat voivat arvioida uudelleen kryptovarojen arvostuslogiikkaa, vaan myös institutionaalinen vahvistus teknologisen trendin politiikalle. Tämä institutionaalinen hinnoittelusignaali tuo markkinoille vakaamman odotusankkurin ja tarjoaa myös sijoittajille mahdollisuuden tunnistaa "sääntelyyn liittyviä, kestäviä" omaisuuseriä. Näkemyksemme mukaan tämä sääntelyvarmuus muuttuu vähitellen arvostusvarmuudeksi, ja vaatimustenmukaiset omaisuuserät, erityisesti stablecoinit, ETH ja niitä ympäröivä infrastruktuuri, ovat seuraavan rakenteellisen uudelleenarvostuskierroksen keskeisiä edunsaajia.

3. ETH:n institutionaalinen asekilpailu: ETF:n tulo, panostusmekanismin muutos ja omaisuusrakenteen päivitys kulkevat käsi kädessä

Viime aikoina ETH:n hinnan voimakkaan elpymisen myötä markkinoiden luottamus on vähitellen elpynyt, ja tämän takana uusi "pääoman kilpavarustelu" Ethereumin ympärillä on hiljaa kehittymässä. Wall Streetin rahoitusjättiläisistä, jotka jatkavat positioidensa kasvattamista ETF-kanavan kautta, yhä useampiin pörssiyhtiöihin, jotka sisällyttävät ETH:n taseisiinsa, Ethereum käy läpi markkinarakenteen perusteellista muutosta. Tämä ei tarkoita vain sitä, että ETH:n tunnistaminen perinteisen pääoman toimesta on siirtynyt uuteen vaiheeseen, vaan se osoittaa myös, että Ethereum kiihdyttää kehitystään hajautetusta omaisuuserästä, jolla on korkea volatiliteetti ja korkea tekninen kynnys, valtavirran rahoitusomaisuudeksi, jolla on institutionaalisen tason allokaatiologiikka.

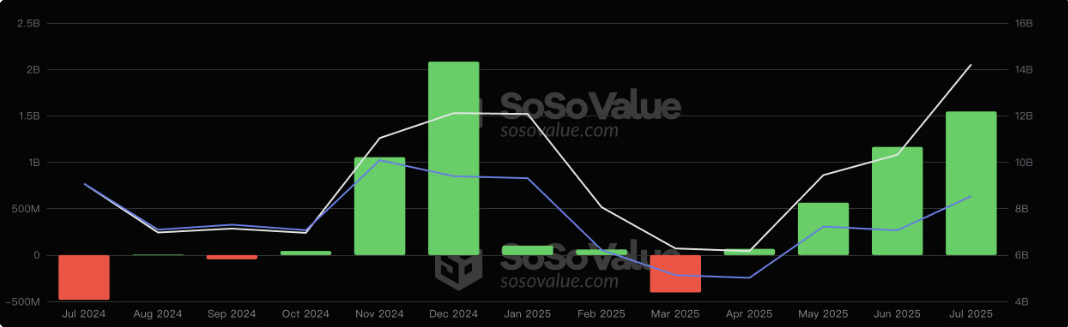

Heinäkuussa 2024 tapahtuneen virallisen lanseerauksensa jälkeen Ethereumin spot-ETF:ää pidettiin aikoinaan tärkeänä katalysaattorina ETH:n hinnan läpimurrolle, mutta varsinainen suorituskyky pettyi markkinoihin hetkeksi. Negatiivisten tekijöiden, kuten ETH/BTC-valuuttakurssin laskun, alhaisen hinnan ja rahaston omistusten jatkuvan vähenemisen, yhdistelmä sai ETH:n vapautumaan välittömästi nousuvauhtia ETF:n listautumisen jälkeen, vaan putosi syvään korjaukseen. Varsinkin Bitcoin ETF:ien menestyksen taustalla ETH näyttää olevan melko yksinäinen.

Vuoden 2025 puolivälissä tilanne alkaa kuitenkin hiljaa kääntyä. Ketjun sisäisten tietojen ja ETF-rahastojen sisäänvirtausten perusteella ETH:n institutionaalinen varainhankintaprosessi on käynnissä hillityllä mutta määrätietoisella tavalla. SoSoValue-tilastojen mukaan ETF:n lanseerauksesta lähtien Ethereumin spot-ETF:t ovat houkutelleet 5,76 miljardin dollarin kumulatiivisen nettosisäänvirtauksen, mikä on lähes 4 % sen markkina-arvosta. Vaikka hinta laski jonkin aikaa, sisäänvirtauksen kehitys pysyi vakaana, mikä osoittaa pitkäaikaisten institutionaalisten rahastojen tunnistamisen ETH-allokoinnin arvosta. Tämä trendi on alkanut kiihtyä viimeisen kahden kuukauden aikana, ja useat Ethereum ETF -tuotteet ovat kirjanneet kuukausittain yli 1 miljardin dollarin nettovirtauksen, ja perinteiset rahoitusalan toimijat, kuten Bitwise, ARK ja BlackRock, ovat kasvattaneet omistuksiaan merkittävästi.

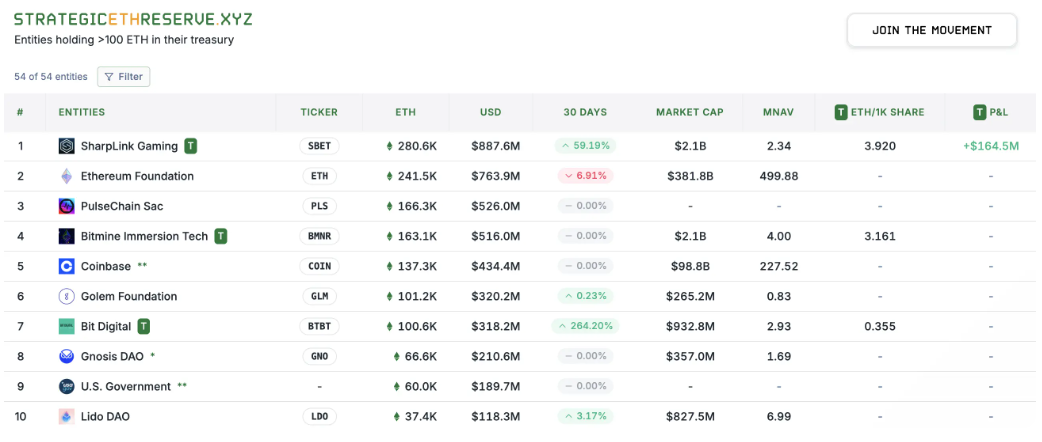

Samaan aikaan symbolisempi muutos tulee pörssiyhtiöiden "strategisen reservin Ethereumin" aallon noususta. Useat julkiset markkinayritykset, kuten SharpLink Gaming, Siebert Financial, Bit Digital, BitMine ja monet muut, ovat peräkkäin ilmoittaneet sisällyttävänsä ETH:n taseisiinsa, mikä merkitsee uutta narratiivista käännekohtaa, jossa ETH on muuttumassa "spekulatiivisesta omaisuuserästä" "strategiseksi varantovaraksi". Erityisesti SharpLinkillä on tällä hetkellä hallussaan yli 280 000 ETH:ta, mikä ylittää Ethereum Foundationin nykyisen 242 500:n, ja siitä tulee maailman suurin yksittäinen institutionaalinen ETH:n haltija. Jossain määrin tämä tosiasia on saattanut päätökseen osan "diskurssivallan" siirrosta pääoman symbolisella tasolla.

Nykyisestä institutionaalisesta osallistumisrakenteesta päätellen se voidaan jakaa selvästi kahteen leiriin: toinen on SharpLinkin edustama "Ethereumin natiivileiri", joka kokoaa yhteen varhaisia Ethereumin ekologisia osallistujia, kuten ConsenSys ja Electric Capital; Toinen on BitMine:n edustama "Wall Street Style", joka toistaa suoraan Bitcoin-varantojen logiikan ja muodostaa pääomaa vahvistavan vaikutuksen vipuvaikutuksen, rahoitustoimintojen ja tilinpäätösten julkistamisen avulla. Tämä pohjois-etelä-sandwich-institutionaalinen asemanrakennusmalli on saanut ETH:n arvoankkuri- ja hintatukijärjestelmän siirtymään perinteisestä vähittäiskeinottelusta institutionalisoituun, pitkäaikaiseen ja jäsenneltyyn valtavirran pääomakehykseen.

Tämän trendin kauaskantoinen vaikutus ei ole vain hintatasolla, vaan myös siksi, että Ethereum-verkon hallinto, diskurssi ja ekologinen valta-asema voivat joutua jälleenrakennuksen kohteeksi. Tulevaisuudessa, jos ETH-painotteiset yritykset, kuten SharpLink tai BitMine, jatkavat omistuksensa laajentamista, niiden mahdollista vaikutusta Ethereumin suuntaan ei voida sivuuttaa. Vaikka useimpiin näistä yrityksistä kohdistuu edelleen taloudellisia paineita, ja ETH:n allokointi perustuu enemmän spekulatiiviseen suojaus- ja pääomaoperaatioon, eikä se ole täysin osoittanut halukkuuttaan niputtaa syvästi Ethereum-ekosysteemin rakentamista, niiden tulolla on ollut suurentava vaikutus pääomamarkkinoihin: ETH on arvostettu uudelleen, markkinanarratiivi on muuttunut ja se on siirtynyt DeFin ja L2:n ruuhkaiselta radalta uuteen "varantovarat + ETF:t + hallinto-oikeudet" -tilaan.

On syytä huomata, että toisin kuin Michael Saylor (MicroStrategyn toimitusjohtaja), Bitcoin-varantotarinan "henkinen johtaja", joka jatkuvasti vahvistaa kognitiotaan ja saarnaa ja kasvattaa asemaansa, Ethereum ei ole vielä näyttäytynyt tällaiselta edustajalta, jolla olisi sekä uskomustausta että perinteisen pääoman vetovoima. Vaikka Tom Leen ja muiden esiintulo on herättänyt markkinaassosiaatioita, se ei ole vielä muodostanut tarpeeksi kerronnallista tunkeutumista. Tällaisten lukujen tuen puute on myös hidastanut jossain määrin luottamuksen muutosta institutionaalisten sijoittajien mielissä.

Tämä ei kuitenkaan tarkoita, että Ethereumilta puuttuisi vastaus institutionaalisella tasolla. Vitalik Buterin ja Ethereum Foundation ovat viime aikoina puhuneet usein korostaen Ethereumin teknistä joustavuutta, turvallisuusmekanismia ja hajauttamisperiaatteita ja samalla alkaneet vahvistaa ekologisen hallintomekanismin "kaksiraitaista" arkkitehtuuria tarkoituksenaan omaksua institutionaalinen pääoma ja välttää hallinnon hallinta yhden voiman toimesta. Hiljattain julkaistussa julkisessa artikkelissa Vitalik väittää, että käyttäjien etujen, kehittäjäjohtoisen ja institutionaalisen vaatimustenmukaisuuden on oltava tasapainossa ja hajauttamisen on oltava "toiminnallinen" eikä pelkkä iskulause.

Kaiken kaikkiaan ETH on käymässä läpi kattavaa pääomarakenteen muutosta: siirtyminen yksityissijoittajien hallitsemista avoimista markkinoista institutionalisoituneeseen markkinarakenteeseen, jota ohjaavat ETF:t, pörssiyhtiöt ja institutionaaliset solmut. Tämän muutoksen vaikutus on kauaskantoinen, sillä se ei ainoastaan määritä ETH-hintakeskusten tulevaa polkua, vaan myös mahdollisesti muokkaa Ethereum-ekosysteemin hallintorakennetta ja kehitysvauhtia. Tässä kilpavarustelussa ETH ei ole enää vain teknologiapinon edustaja, vaan siitä on tulossa digitaalisen kapitalismin aallon keskeinen kohde, ei vain arvoa kantavana työkaluna, vaan myös valtataistelun keskipisteenä.

4. Markkinastrategia: BTC rakentaa korkean tason alustan, ja ETH ja keskitason ja korkealaatuiset sovellusketjut tuovat logiikan nousun korvaamiseksi

Kun Bitcoin ylitti onnistuneesti 120 000 dollarin rajan ja siirtyi vähitellen tasangolle, kryptomarkkinoiden rakenteellinen pyörimiskuvio selkiytyi. BTC:n hallitseessa logiikkaa, Ethereum ja laadukkaat appchain-varat alkavat aloittaa oman arvostuksen korjausjaksonsa. Varojen virrasta markkinoiden kehitykseen nykyiset markkinat osoittavat tyypillistä rakennetta "suuren pääoman alustashokki + keskisuuren markkina-arvon rotaatio ylöspäin", ja ETH:sta ja useista L1/L2-protokollista sekä narratiivisella että teknisellä tuella on tullut arvokkain suunta Bitcoinin jälkeen.

1. BTC on siirtynyt korkean tason alustan rakentamisen vaiheeseen: tukea on alapuolella ja heikkoutta ylöspäin

Bitcoin, tämän markkinakierroksen pääasiallisena liikkeellepanevana voimavarana, on periaatteessa suorittanut päänousuaallon, jota ohjaa spot-ETF:ien, puoliintumissyklien ja institutionaalisten reservien kolminkertainen kertomus. Nykyinen trendi on siirtynyt sivuttaiseen rakentamisvaiheeseen, vaikka se onkin vielä teknisesti ylöspäin suuntautuvassa väylässä, mutta nousuvauhti pyrkii heikentymään lyhyellä aikavälillä. Ketjun sisäisten tietojen perusteella BTC:n aktiivisten osoitteiden määrä ja kaupankäyntivolyymi ovat laskeneet jossain määrin, kun taas optioiden implisiittinen volatiliteetti johdannaismarkkinoilla jatkaa laskuaan, mikä osoittaa, että markkinoiden odotukset sen lyhyen aikavälin läpimurrosta ovat laskeneet.

Samaan aikaan innostus perinteisten instituutioiden allokointiin ei ole merkittävästi heikentynyt. CoinSharesin viimeisimmän raportin mukaan BTC-ETF:t säilyttivät edelleen pienen nettosisäänvirtauksen, mikä osoittaa, että pohjarahaston tuki on edelleen olemassa, mutta koska odotukset ovat täysin toteutuneet, BTC:n myöhempi nousurytmi on todennäköisesti hidas tai jopa sivuttain. Instituutioille Bitcoin on siirtynyt "ydinallokaatio"-vaiheeseen sen sijaan, että se olisi päätaistelukenttä lyhyen aikavälin voitontavoittelun jatkamisessa.

Tämä tarkoittaa myös sitä, että markkinoiden huomio on vähitellen siirtymässä Bitcoinista muihin kasvaviin kryptovaroihin.

2. ETH:n täydennyslogiikan muodostuminen: uudelleenarvostus "menetetystä johtajasta" "arvolamaan".

Bitcoiniin verrattuna Ethereumin kehitystä vuoden 2024 jälkipuoliskolta lähtien pidettiin aikoinaan "pettymyksenä", sillä sen hintakorjaus oli suuri ja sen suhde BTC:hen putosi kolmen vuoden alimmalle tasolle. Mutta laskusuhdanteen aikana ETH sai vähitellen päätökseen arvostuksen uudelleenhinnoittelun ja positiorakenteen optimoinnin. Tällä hetkellä institutionaalisten rahastojen ETH:n tunnettuus on kasvanut nopeasti, ei vain spot-ETF:llä on edelleen nettosisäänvirtaus, vaan myös pörssiyhtiöiden trendistä varata ETH:ta on tullut ilmapiiri, ja jopa Ethereum-omistukset ovat ylittäneet perustan.

Teknisestä näkökulmasta ETH:n hinta on murtautunut edellisen laskevan trendiviivan läpi, alkanut muodostaa nousukanavaa ja saanut takaisin useita keskeisiä teknisiä liukuvia keskiarvoja peräkkäin. Yhdessä pääoma- ja sentimenttiindikaattoreiden kanssa ETH on siirtynyt uudelle markkinatunnelman vaihtosykliin. BTC:n sivuttaiskaupan aikana ETH:n allokointikustannuskehitys valtavirran alapuolella olevana omaisuuseränä on vähitellen noussut, ja markkinat tarkastelevat uudelleen sen pitkän aikavälin arvoperustaa useiden tekijöiden, kuten L2-ekosysteemin laajentumisen, panostustulojen vakauden ja turvallisuuden paranemisen, vuoksi.

Omaisuuserien allokoinnin näkökulmasta ETH:lla ei ole vain "arvostuksen laskua" nykyisessä vaiheessa, vaan sillä alkaa myös olla BTC:n kaltainen institutionaalinen tunnustus ja narratiivinen eheys, ja sillä on sekä teknisiä että institutionaalisia etuja, ja siitä tulee ensisijainen täydennyskohde pääomakierron aikana.

3. Keskisuurten ja korkealaatuisten sovellusketjujen nousu: Solana, TON, Tanssi ja muut ketjut ovat tuoneet rakenteellisia mahdollisuuksia

BTC:n ja ETH:n lisäksi markkinat kiihdyttävät siirtymistä keskitason ja korkealaatuisiin sovellusketjuvaroihin, joita "tukee todellinen narratiivi". Solana, TON, Tanssi, Sui ja muut ketjut ovat saavuttaneet nopean varojen keskittymisen tällä elpymiskierroksella, koska niiden monet edut ovat "korkea suorituskyky + vahva ekologia + selkeä asemointi".

Esimerkiksi Solanan nykyinen ekosysteemitoiminta on elpynyt merkittävästi, kun useat ketjun sisäiset sovellukset ovat palanneet käyttäjien näkökenttään, ja nousevat tarinat, kuten DePIN, AI ja SocialFi, laskeutuvat vähitellen Solana-ekosysteemiin. Polkadot-ekosysteemin nousevana infrastruktuuriprotokollana Tanssi saa laajaa huomiota instituutioilta ja kehittäjiltä ratkaisemalla pitkän aikavälin ongelmia, kuten "monimutkaisen sovellusketjun käyttöönoton, korkeat käyttökustannukset ja hajanaisen infrastruktuurin" ContainerChain-mallilla, ja sen yhteistyö Huobi HTX:n kaltaisten alustojen kanssa osoittaa myös, että sen markkinaistumisprosessi kiihtyy.

Lisäksi, kun Ethereum siirtyy modulaarisemmalle ja datan saatavuuden optimoimalle polulle, keskikerroksen protokollat (kuten EigenLayer ja Celestia) ja L2-rollup-ratkaisut (kuten Base ja ZkSync) vapauttavat vähitellen arvoa, ja niistä tulee tärkeä "arvostuskeskus" julkisen ketjun ja sovelluskerroksen välillä. Nämä protokollat tai alustat ovat skaalautuvia, turvallisia ja innovatiivisia, ja niistä on tullut pääomakeskittymisen läpimurtojen uusi raja.

4. Markkinastrategian näkymät: Keskity "arvon kiertoon" ja "narratiiviin eteenpäin"

Kaiken kaikkiaan pääoman kierron logiikka tällä kryptomarkkinoiden kierroksella on käynyt selväksi: BTC:n toppauksen rytmi - ETH korvaa nousun - sovellusketjun rotaatio kehittyy vähitellen. Strategian nykyisessä vaiheessa olisi keskityttävä seuraaviin seikkoihin:

(1) BTC-allokaatio jätetään pohjalle, ei päähyökkäyssuuntaan: ydinasema on muuttumaton, mutta ei ole tarkoituksenmukaista jatkaa jahtaamista korkeammalle ja kiinnittää huomiota mahdollisten poliittisten tai makrohäiriöiden riskiin.

(2) ETH kierron keskeisenä allokaatiokohteena: tekninen korjaus + institutionaalisen narratiivin vahvistaminen, sopii keskipitkän aikavälin allokaatioon, jos ETF-rahastot kiihdyttävät sisäänvirtausta, voi olla lisää nousua.

(3) Keski- ja korkealaatuiset julkiset ketjut ja modulaariset protokollat keskittyvät: ketjuilla, joilla on teknologisia innovaatioita, vahva ekologinen perusta ja pääoman tukijat (kuten SOL, TON, Tanssi, Base ja Celestia), on potentiaalia jatkaa kasvuaan.

Vie narratiivia eteenpäin ja etsi aktiivisesti uusia mahdollisuuksia reunalta: Kiinnitä huomiota varhaisiin asettelutavoitteisiin DePINin, RWA:n, AI-ketjun ja ZK:n suuntaan, jotka ovat esirahoitusvaiheessa ja joista voi tulla seuraavan kiertovaiheen ydin.

Lopullinen johtopäätös on, että nykyiset markkinat ovat siirtyneet rakenteelliseen rotaatiovaiheeseen yksittäisen omaisuuserän vaiheesta, BTC:n tärkein nousuaalto on väliaikaisesti keskeytetty, ja ETH:n ja laadukkaiden uusien julkisten ketjujen rotaatiosta tulee keskeinen liikkeellepaneva voima markkinoiden toisella puoliskolla. Strategisesti meidän pitäisi luopua "johtajan jahtaamisen" inertiaajattelusta ja kääntyä keskipitkän aikavälin trendiasetteluun "arvostuksen tasapainottaminen + narratiivinen diffuusio".

5. Johtopäätös: Sääntelyn selkeys + ETH:n päänousu, markkinat ovat siirtyneet institutionaaliseen sykliin

"Crypto Weekin" kolmen keskeisen lakiesityksen edetessä Yhdysvalloissa ala on aloittanut ennennäkemättömän politiikan selkeyden ajanjakson. Tämä sääntely-ympäristön selkeys ei ainoastaan poista vaatimustenmukaisuuden epävarmuutta, joka on ollut vireillä useita vuosia, vaan luo myös vankan perustan kryptovaramarkkinoiden institutionalisoinnille ja virallistamiselle. Ethereumin kaltaisten ydinomaisuuserien strategisen varantokilpavarustelun kiihtyessä markkinat ovat vähitellen siirtymässä uuteen sykliin, jota instituutiot hallitsevat.

Aiemmin kryptomarkkinoiden epävakaus ja epävarmuus johtuivat suurelta osin sääntelyn epäselvyydestä ja politiikan heilahteluista. Kriisit, kuten FTX:n romahdus ja Lunan tapaus, ovat paljastaneet alan sääntelyn puutteen syvät riskit ja heittäneet varjon myös sijoittajien mieliin. NYKYÄÄN GENIUS-LAIN, CLARITY ACTIN JA ANTI-CBDC-LAIN KALTAISTEN SÄÄNNÖSTEN TÄYTÄNTÖÖNPANON MYÖTÄ MARKKINOIDEN ODOTUKSET NOUDATTAMISESTA OVAT KASVANEET MERKITTÄVÄSTI, INSTITUTIONAALISEN PÄÄOMAN MARKKINOILLE PÄÄSYN KYNNYS ON TASAISESTI MADALTUNUT JA OMAISUUSERIEN LUOTTAMUS JA LIKVIDITEETTI OVAT PARANTUNEET HUOMATTAVASTI. Tämä ei ainoastaan auta vähentämään järjestelmäriskiä, vaan tarjoaa myös "sillan" kryptovarojen ja perinteisten rahoitusmarkkinoiden välille legitimoimalla ja standardoimalla markkinatoimijoiden identiteettejä ja käyttäytymistä.

Tämän institutionaalisen ympäristön katalysoimana Ethereum älykkäiden sopimusalustojen johtajana tuo avainikkunan tärkeimmälle nousevalle aallolleen. Ethereumilla ei ole vain selkeää teknistä etenemissuunnitelmaa ja aktiivista ekologista innovaatiota, vaan se myös jatkaa verkkoturvallisuutensa ja hajautetun hallintorakenteensa optimointia, mikä tekee siitä yhden instituutioiden suosituimmista digitaalisista varoista. Strategisten reservien ja ETF-rahastojen päällekkäisyys merkitsee alkua Ethereumin arvon uudelleenarvioinnille pääomamarkkinoilla. On odotettavissa, että Ethereum ylläpitää pitkän aikavälin tervettä arvonkasvutrendiä tulevaisuudessa ketjun sisäisten sovellusten ja pääomatuen kaksinkertaisen kasvun ansiosta.

Laajemmin tämä sääntelyn selkeyden ja valtavirran omaisuusarvojen elpymisen välinen yhteys saa kryptomarkkinat vähitellen siirtymään pois aiemmasta "härkä-karhu-syklin ansasta" ja kehittymään vakaammaksi ja kestävämmäksi institutionaaliseksi sykliksi. Institutionaalisen syklin keskeinen piirre on, että markkinoiden volatiliteettia ohjaavat enemmän perustekijät ja poliittiset odotukset, eivätkä omaisuuserien hintavaihtelut ole enää hajanaisia tunnelmia ja sääntelyuutisia, vaan ne heijastuvat pääoman ja teknologian suotuisaan vuorovaikutukseen ja tasaiseen kasvuun. Institutionaalisen pääoman tiivis osallistuminen edistää myös markkinoiden likviditeettirakenteen paranemista, mikä kannustaa sijoitusstrategioita siirtymään lyhyen aikavälin keinottelusta keskipitkän ja pitkän aikavälin arvosijoituksiin.

Lisäksi institutionaalisen syklin avaaminen merkitsee myös markkinarakenteen monipuolistamista ja ekologian moniulotteista parantamista. Ethereum-ekosysteemin teknologinen innovaatio ja hallintouudistus edistävät edelleen ketjun sisäisten sovellusten monipuolistamista ja lisäävät verkon hyödyllisyyttä, kun taas valvonnan selkeys nopeuttaa laadukkaampien hankkeiden vaatimustenmukaisuuden kehittämistä ja edistää ketjun sisäisen rahoituksen ja perinteisen rahoituksen syvällistä integrointia. Tämä kehitysmalli muokkaa kryptovarojen sijoituslogiikkaa ja mahdollistaa markkinoiden siirtymisen uuteen normaaliin, jossa "teknologiavetoinen + pääomarationaalisuus + sääntelytuki".

Institutionaalinen sykli ei tietenkään tarkoita, että markkinoiden volatiliteetti katoaa, vaan että volatiliteetti on endogeenisempää ja ennustettavampaa, ja sijoittajien on kiinnitettävä enemmän huomiota perustekijöiden ja politiikkojen jatkuvaan seurantaan. Samaan aikaan markkinoiden hallintamekanismista, hajauttamisen ja keskitettyjen voimien välisestä pelistä tulee myös tärkeitä muuttujia ekologisen evoluution edistämiseksi.

Yhteenvetona voidaan todeta, että "Crypto Weekin" sääntelyn läpimurto Yhdysvalloissa ja Ethereumin päänousun pääomatrendi avaavat tärkeän luvun kryptomarkkinoiden kypsyydessä. Markkinat ovat siirtymässä hajanaisen ja hallitsemattoman "barbaarisen kasvun" vaiheesta institutionalisoidun ja standardoidun "rationaalisen kehityksen" vaiheeseen. Tämä ei ainoastaan lisää omaisuuden sijoitusarvoa, vaan myös edistää kryptoteollisuuden ekologian yleistä päivittämistä ja muokkaa tulevaisuuden digitaalisen talouden ydinperustaa. Sijoittajien tulisi tarttua institutionaalisiin osinkoihin ja ydinomaisuuserien kasvumahdollisuuksiin, ottaa aktiivisesti käyttöön Ethereumia ja korkealaatuisia sovellusketjuja sekä omaksua terveempi ja kestävämpi krypton uusi aikakausi.