Может ли Grove Finance, децентрализованный финансовый протокол, продвигаемый Sky (ранее MakerDAO), стать темной лошадкой на пути RWA?

Оригинальное название: «После Spark, Sky делает ставку на Grove, дебютирует выскочка RWA?» Источник

: Алекс Лю, Форсайт-новости

Экосистема Sky (ранее MakerDAO) запустила Grove Finance, новый протокол децентрализованных финансов, 25 июня и получила грант на первоначальное финансирование в размере 1 миллиарда долларов от экосистемы Sky для привлечения инвестиций в токенизированные кредитные активы, в первую очередь в обеспеченные кредитные ваучеры (CLO).

Grove инкубируется Grove Labs, подразделением блокчейн-учреждения Steakhouse Financial, а его соучредителями являются, в частности, Марк Филлипс, Кевин Чан и Сэм Падеревски. Основная команда имеет богатый опыт работы в традиционных финансах и DeFi, а также работала в Deloitte, Citigroup, BlockTower, Hildene и других учреждениях.

Steakhouse Financial ранее играла ключевую роль в привлечении реальных активов (RWA) в экосистему Sky, поэтому запуск Grove рассматривается как еще одна важная попытка Sky подключить более традиционные кредитные рынки к DeFi.

Позиционирование продукта Grove и технологическая архитектура

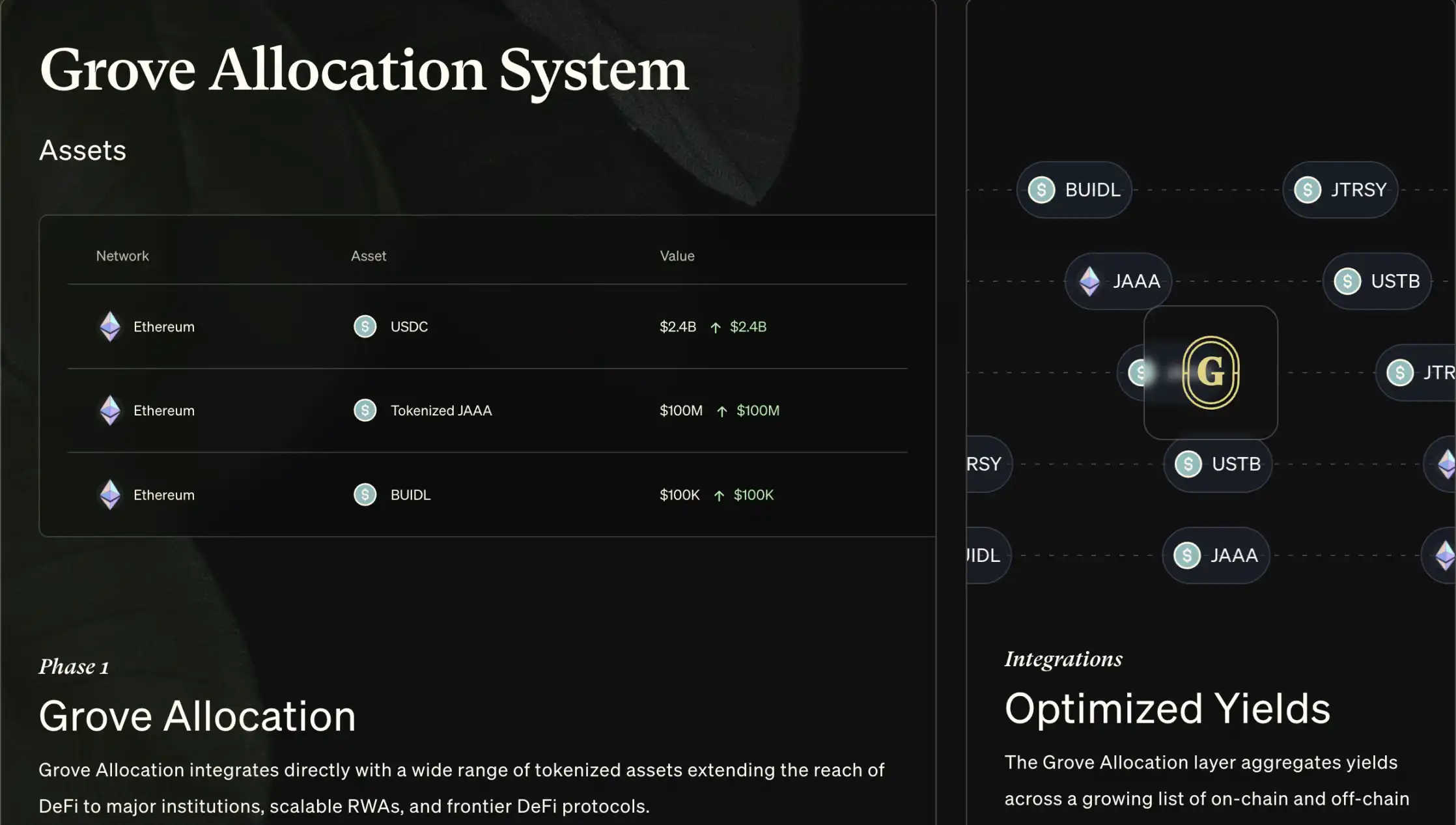

Гроув стремится создать «кредитную инфраструктуру институционального уровня», которая функционально связывает децентрализованные финансы с регулируемым традиционным рынком кредитных активов. Протокол позволяет проектам DeFi и управляющим активами направлять свободные средства через управление в блокчейне для инвестирования в кредитные продукты, которые прошли строгое соответствие (в настоящее время основное внимание уделяется стратегиям CLO с рейтингом AAA), чтобы получать доходность независимо от волатильности рынка криптовалют.

Согласно сообщениям, экосистема Sky инвестирует стартовый капитал в Anemoy CLO Strategy Fund (JAAA) с рейтингом AAA, управляемый Янусом Хендерсоном (Aberdeen Standard Investments), который был запущен в партнерстве с платформой Centrifuge и является первой стратегией CLO с рейтингом AAA, которая торгуется в сети.

Grove Protocol работает в некастодиальной форме с открытым исходным кодом, направленным на создание «традиционного для DeFi канала финансового капитала» для повышения эффективности капитала, уменьшения трения при транзакциях и предоставления программных и диверсифицированных возможностей распределения средств для управляющих активами и протоколов DeFi. Согласно официальной информации, Grove может создать новые глобальные каналы сбыта для управляющих активами, обеспечить высококлассные партнерские отношения с капиталом в цепочке для различных протоколов/DAO, а также повысить доверие и устойчивость всей экосистемы DeFi.

В двух словах, технологическая архитектура Grove вращается вокруг управления в цепочке и автоматизированной маршрутизации капитала, превращая стейблкоины или другой свободный капитал, удерживаемый криптопротоколами, в инвестиции в кредитные активы институционального уровня для оптимизации доходности и рисков.

Сходства и различия между Grove и Spark

Протокол Spark в экосистеме Grove и экосистеме Sky принадлежат к автономной субъединице (subDAO, также известной как «Star») в соответствии с планом трансформации MakerDAO (Sky) «Endgame», но позиционирование и механизм этих двух компаний, очевидно, различаются.

Запущенная в 2023 году, Spark является первой экосистемой Star in the Sky с механизмом получения дохода «стейблкоины + RWA». Опираясь на резерв стейблкоинов DAI/USDS, выпущенный Sky, Spark запустил такие продукты, как SparkLend, Spark Savings и Spark Liquidity Layer (SLL). Пользователи могут вносить USDS, USDC или DAI для участия в кредитовании или заработке на ферме, а также распределять средства в пулы активов, такие как кредитование DeFi, кредитование CeFi и токенизированные казначейские облигации, через динамический механизм риска, чтобы получать относительно стабильный доход.

Развернутый в нескольких цепочках, Spark в настоящее время управляет ликвидностью стейблкоинов на сумму более 3,5 миллиардов долларов и запустил свой собственный токен управления SPK (и раздал его сообществу), где пользователи могут получать дополнительные вознаграждения, размещая SPK, участвуя в управлении и Community Boost. Уделяя особое внимание прозрачности и проверяемости, команда Spark нацелена на несколько более высокий уровень доходности, чем казначейские облигации США, чтобы удовлетворить потребность в доходности с поправкой на риск

Напротив, Гроув больше сосредоточен на больших объемах кредитов институционального уровня. Его первое развертывание 1 миллиарда долларов США для подключения к фонду CLO Aberdeen с рейтингом AAA демонстрирует, что Grove нацелен на пользователей с большим капиталом и более высокими требованиями к стабильности дохода, таких как управляющие активами и протоколы DeFi. Grove только что был запущен, и еще слишком рано запускать токен управления, а его механизм стимулирования в основном выражается в том, что он позволяет проектам DeFi «оживлять простаивающие резервы и получать прибыль от активов более высокого качества».

Проще говоря, Spark можно рассматривать как продукт доходности экосистемы Sky для обычных держателей стейблкоинов, в то время как Grove — это инфраструктурный протокол, который строит кредитные каналы в цепочке для масштабных проектов и учреждений. Оба являются частью стратегии Sky «Эндшпиль», которая направлена на внедрение реальных активов в блокчейне: Spark обогащает доходность стейблкоинов RWA, такими как казначейские облигации, а Grove обогащает распределение активов DeFi кредитными активами, такими как обеспеченные кредиты.

Можно видеть, что Гроув находится на пути RWA, сосредоточившись на решении институциональной кредитной головоломки за пределами системы Spark.

Ссылка на оригинал статьи