DeFi está estancada.

El sector RWA mantiene vivas las criptomonedas.

Durante el último año, el sector RWA ha crecido un impresionante 695%, mientras que DeFi se ha mantenido en gran medida estancado, creciendo solo un 3,4%.

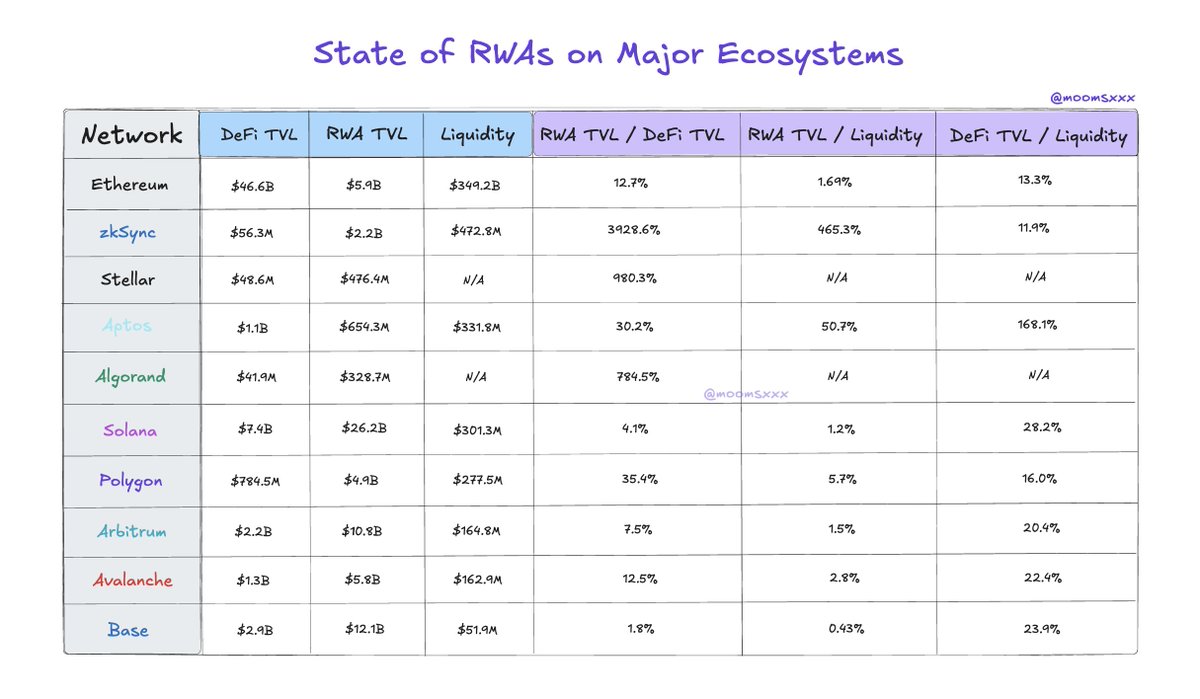

Según datos de @RWA_xyz, 10 ecosistemas cuentan ahora con más de 50 millones de dólares en activos tokenizados, una clara señal de la creciente adopción institucional.

En este artículo, nos sumergiremos en estos ecosistemas, comparando su vertical de RWA con su actividad y liquidez DeFi más amplias, para comprender dónde está ganando impulso el sector de los APR y dónde es más probable que prospere.

Iremos en orden en función del valor total de APR por cadena, de la más grande a la más pequeña.

1.) @ethereum

En primer lugar por la cantidad total de activos tokenizados, con $ 5.98 mil millones, Ethereum L1 tiene el 56.8% de la cuota de mercado total de RWA.

Además, aunque no profundizaremos en esto aquí, vale la pena destacar que el 54,8% de la capitalización total del mercado de stablecoins se encuentra en Ethereum L1, seguido de Tron con el 29,9% y Solana con el 5,5% de participación de mercado.

📊 DESGLOSE DEL TVL

TVL de DeFi - $46.6MM

TVL puenteado - $349,2MM

RWA TVL - $5,9MM

📋 RATIOS CLAVE

RWA TVL / DeFi TVL - 12.7%

Con esta proporción, estamos analizando qué parte de la actividad DeFi de la cadena está compuesta por RWA.

RWA TVL / TVL puenteado - 1.69%

Esta relación nos ayuda a comprender qué parte de la liquidez total puenteada en la cadena fluye realmente hacia los APR.

Una proporción baja implica que hay una demanda sin explotar y capital ocioso que podría dirigirse hacia activos del mundo real. Por otro lado, una relación alta indica que la cadena es eficaz para capturar valor y dirigirlo a los APR.

También se podría pensar en esto como eficiencia de capital para la adopción de RWA.

En el caso de Ethereum, está claro que hay mucho capital esperando a ser desbloqueado.

TVL de DeFi / TVL puenteado - 13.3%

Usando la misma lógica, podemos aplicar la métrica anterior a DeFi y observar que una mayor proporción de liquidez puenteada se utiliza activamente dentro de los protocolos DeFi en comparación con los RWA. En última instancia, esto indica una mayor componibilidad y un capital más "productivo" en DeFi que en el sector RWA.

Aunque todavía hay mucho margen de crecimiento, cuando comparamos el crecimiento de DeFi y RWA en Ethereum desde el mínimo de 2022, la tendencia es clara.

Del 21 de noviembre de 2022 al 21 de abril de 2025:

• El TVL de DeFi creció un 100.5%

• El TVL de RWA creció un 486,2%

🏛️ PRESENCIA INSTITUCIONAL EN EL ECOSISTEMA

8 de los 17 fondos institucionales están actualmente desplegados en Ethereum, 7 de ellos gestionados por @Securitize y el otro por @superstatefunds.

Además, los dos tokens respaldados por oro más grandes, $PAXG y $XAUT, también se emiten en Ethereum.

Hasta ahora, a pesar de las críticas en torno a la pila tecnológica de Ethereum, las instituciones siguen favoreciéndola sobre cualquier otra cadena, y esa tendencia no parece que vaya a desacelerarse pronto.

🧱 BENEFICIOS DE TOKENIZAR ACTIVOS EN ETHEREUM

• Liquidez profunda: alto potencial para encontrar demanda de sus activos

• Componibilidad: oportunidad de lanzar nuevos productos y funciones gracias al vibrante ecosistema DeFi

• Confiabilidad y seguridad: cadena establecida sin historial de problemas de seguridad o confiabilidad y asegurada por más de $ 50 mil millones de capital.

2.) @zksync

En segundo lugar por RWA Total Value, zkSync experimentó un aumento de 10 veces en esta métrica a fines de febrero, gracias al lanzamiento de @tradable_xyz, un protocolo de crédito privado que actualmente tiene más de $ 2 mil millones en préstamos activos.

📊 DESGLOSE DEL TVL

TVL de DeFi - 56,3 millones de dólares

TVL puenteado - $472,8M

RWA TVL - $2,2MM

📋 RATIOS CLAVE

RWA TVL / DeFi TVL - 3928.6%

Esta proporción es notablemente alta, lo que indica un ecosistema DeFi menos desarrollado en comparación con la cantidad significativa de RWA en la cadena, aunque la mayoría proviene de un solo protocolo.

TVL RWA / TVL puenteado - 465.3%

Este ratio también es bastante alto y puede interpretarse de dos maneras: o bien hay una baja cantidad de liquidez en la cadena, o bien los APR ya están aprovechando la mayor parte de la demanda existente, con poco margen de crecimiento.

TVL de DeFi / TVL puenteado - 11.9%

Al observar esta proporción, vemos que es bastante similar a Ethereum.

Sin embargo, es importante tener en cuenta que el valor total de 2.000 millones de dólares procedente de Tradable infla significativamente estas métricas, lo que podría no dar una imagen adecuada de la situación de zkSync.

Si excluimos los $ 2 mil millones de Tradable de la ecuación, el valor total de RWA de zkSync es de ~ $ 191 millones. Esto nos da:

RWA TVL / DeFi TVL - 241%

RWA TVL / TVL puenteado - 40%

Estos ratios ajustados muestran que el sector de los APR está más desarrollado que el de DeFi, y que una parte significativa de la liquidez "activa" se está dirigiendo a los APR.

🧱 BENEFICIOS DE TOKENIZAR ACTIVOS EN ZKSYNC

• Posibilidad de lanzar tu propia cadena elástica ZK

• Interoperabilidad entre cadenas ZK

La pila tecnológica de ZKSync se encuentra entre las más avanzadas del sector. La capacidad de las instituciones para lanzar su cadena impulsada por zk todavía se pasa por alto en gran medida.

Podríamos ver un futuro en el que dos bancos, cada uno, operen su propia cadena ZK y puedan compartir datos y capital de uno a otro, preservando la confidencialidad sobre el valor de dichas transferencias.

La privacidad habilitada por la tecnología ZK ya está siendo explorada por jugadores como @DeutscheBank, @sygnumofficial y @UBS.

No me sorprendería ver que más instituciones se unan pronto al ecosistema.

3.) @StellarOrg

En tercer lugar por valor total de RWA, Stellar ha construido fuertes lazos con empresas, instituciones TradFi y gobiernos, gracias a su enfoque en pagos transfronterizos de bajo costo y emisión de activos.

📊 DESGLOSE DEL TVL

TVL de DeFi - $ 48.6 millones

RWA TVL – $476,4M

📋 RATIOS CLAVE

RWA TVL / DeFi TVL – 980.3%

Esta proporción masiva lo dice todo: los activos tokenizados en Stellar son casi 10 veces más grandes que su ecosistema DeFi.

La mayoría de los activos tokenizados de Stellar provienen de $BENJI, el fondo onchain de @FTI_US centrado en los bonos del Tesoro de EE. UU., que representa el 98% del TVL de RWA en Stellar.

Tenga en cuenta también cómo @WisdomTreeFunds lanzó su token respaldado por oro $WTGOLD en Stellar, pero con solo USD 1 millón de capitalización de mercado, la tracción se mantiene baja por ahora.

🧱 BENEFICIOS DE TOKENIZAR ACTIVOS EN STELLAR

1.) La cadena es conocida por permitir mercados DeFi o "semiprivados" autorizados, lo cual es muy valorado por las entidades tradFi.

2.) Al mismo tiempo, tiene un sólido historial de trabajo con empresas establecidas como @MoneyGram, @circle, @veloprotocol y otras.

En general, Stellar se centra menos en la componibilidad de DeFi y más en los rieles y la infraestructura de FX/remesas con los que las instituciones ya están familiarizadas.

4.) @Aptos

Aptos ha sido una de las cadenas de más rápido crecimiento en términos de TVL en los últimos 6 meses. Buena parte de ese crecimiento provino de los APR, que se dispararon un 50%.

📊 DESGLOSE DEL TVL

TVL de DeFi - $1.1MM

TVL puenteado - $654,3M

TVL de RWA - $331,8M

📋 RATIOS CLAVE

RWA TVL / DeFi TVL - 30.2%

RWA TVL / TVL puenteado - 50.7%

TVL de DeFi / TVL puenteado - 168.1%

El hecho de que los activos tokenizados representen casi el 30% de la actividad DeFi en una cadena con USD 1B en TVL indica una fuerte tracción en el ecosistema RWA.

Esto es más evidente cuando se observa la cantidad de reproductores tradicionales que construyen en Aptos. Así es como se ve su RWA TVL:

Préstamos activos de @pactconsortium - $219M

$BUIDL por Blackrock - 53 millones de dólares

$BENJI por Franklin Templeton - 22 millones de dólares

Los tres fondos onchain de @librecap: 20 millones de dólares

$ACRED por Securitize - 10 millones de dólares

$USDY por Ondo - 7 millones de dólares

También vale la pena señalar que Aptos es la segunda cadena más grande para $BUIDL después de Ethereum.

🧱 BENEFICIOS DE TOKENIZAR ACTIVOS EN APTOS

1.) Aptos usa Move en lugar de Solidity.

Esto lo hace extremadamente seguro para las aplicaciones financieras, donde no desea exploits como errores de reentrada o errores de desbordamiento.

2.) Aunque estoy tratando de centrarme lo menos posible en la tecnología, Aptos procesó 326 millones de transacciones en un solo día sin fallos, retrasos o picos de tarifas de gas en agosto de 2024.

Creo que estas dos razones son la razón por la que la cadena es atractiva para los ingenieros de TradFi.

5.) @Algorand

📊 DESGLOSE DEL TVL

TVL de DeFi - 41,9 millones de dólares

TVL de RWA - $328,7M

📋 RATIOS CLAVE

RWA TVL / DeFi TVL - 784.5%

Veo a Algorand en una posición similar a la de Stellar. En lugar de impulsar con fuerza DeFi, la cadena se centra en colaboraciones con empresas y gobiernos como @FIFAcom, @bancaditalia, @UN y otros.

Actualmente, el 100% de su valor total de RWA proviene de @exodus acciones tokenizadas.

Es interesante cómo @Securitize vuelve a ser el socio de infraestructura que se encarga de la emisión y el backend del producto.

🧱 BENEFICIOS DE TOKENIZAR ACTIVOS EN ALGORAND

1.) Una de las principales ventajas de tokenizar en Algorand radica en sus sólidas relaciones con gobiernos y bancos centrales, especialmente en toda Europa.

2.) Al mismo tiempo, Algorand utiliza Algorand Standard Assets (ASA), un estándar de tokenización nativo que simplifica el proceso para que los desarrolladores lancen productos tokenizados.

Un buen ejemplo es ZTLment, una empresa fintech europea que migró de Ethereum a Algorand. En ETHDenver explicaron cómo las características integradas de Algorand, como las transacciones atómicas y las aprobaciones multifirma, les ayudaron a reducir en gran medida la necesidad de desarrollo personalizado.

6.) @solana

Sorprendentemente, Solana ocupa el 6º lugar por valor total de RWA en la cadena.

📊 DESGLOSE DEL TVL

TVL de DeFi - 7,4 mil millones de dólares

TVL puenteado - $26,2MM

TVL de RWA - $301,3M

📋 RATIOS CLAVE

RWA TVL / DeFi TVL - 4.1%

RWA TVL / TVL puenteado - 1.2%

TVL de DeFi / TVL puenteado - 28.2%

Como era de esperar, Solana muestra un ecosistema DeFi más desarrollado en comparación con la mayoría de las cadenas que hemos discutido hasta ahora, lo que resulta en proporciones más bajas en las dos primeras métricas.

Teniendo en cuenta Ethereum y Aptos, las únicas dos cadenas con $1B+ de TVL ya mencionadas, el ecosistema RWA de Solana parece menos desarrollado para una red de su tamaño.

Profundizando, el valor total de los APR se distribuye de la siguiente manera:

$USDY por Ondo - $173M

$OUSG por Ondo - $79M

$ACRED por @apolloglobal - $25M

$BUIDL por Blackrock - 20 millones de dólares

Fondos de @librecap - ~$4M

🧱 BENEFICIOS DE TOKENIZAR ACTIVOS EN SOLANA

1.) Solana tiene el ecosistema DeFi más vibrante después de Ethereum, que ofrece una alta componibilidad para las instituciones que buscan explorar nuevos casos de uso para sus activos tokenizados.

2.) Al igual que Aptos, Solana proporciona altas velocidades de transacción y costos más bajos, lo que lo hace ideal para operaciones de alto volumen.

Además, la comunidad de desarrolladores y las iniciativas del ecosistema de Solana (como @superteam en varias regiones) están creciendo rápidamente, con cada vez más recursos y apoyo para los desarrolladores.

7.) @0xPolygon

📊 DESGLOSE DEL TVL

TVL de DeFi - 784,5 millones de dólares

TVL puenteado - $4,9MM

RWA TVL - $277,5M

📋 RATIOS CLAVE

RWA TVL / DeFi TVL - 35.4%

RWA TVL / TVL puenteado - 5.7%

TVL DeFi / TVL puenteado - 16.0%

Lo que destaca de Polygon es su ecosistema RWA relativamente bien desarrollado en comparación con el de DeFi, pero con más margen de crecimiento debido a la liquidez sin explotar.

En el caso de Polygon, una parte significativa del valor total de los APR proviene de las letras del tesoro, pero esta vez, no solo de los estadounidenses.

• 110 millones de dólares (40% del valor total) provienen de $EUTBL, letras del Tesoro europeas por @Spiko_finance.

• 17 millones de dólares adicionales provienen de los bonos del Tesoro de EE. UU. tokenizados de Spiko.

La otra mitad del ecosistema RWA de la cadena está compuesta por:

• 65 millones de dólares divididos en partes iguales entre $BENJI y $BUIDL

• 15 millones de dólares de los fondos de dos @hamilton_lane

• Los 67 millones de dólares restantes de los préstamos activos de @MercadoBitcoin

🧱 BENEFICIOS DE TOKENIZAR ACTIVOS EN POLYGON

1.) Polygon fue la primera parada para muchas instituciones que exploraban los RWA de la cadena pública.

Polygon fue una de las primeras redes construidas sobre Ethereum, aprovechando su alta seguridad pero ofreciendo una infraestructura más rápida y eficiente. Esto lo convirtió en la opción preferida de muchas instituciones que exploran RWA tokenizados en cadenas públicas.

2.) Sistema de identidad digital a prueba de zk de Polygon.

Polygon lanzó Polygon ID, una infraestructura de identidad digital que permite a los usuarios verificarse sin revelar datos personales.

Como comentamos en mi artículo anterior sobre las acciones tokenizadas, contar con una infraestructura de identidad digital es crucial para las empresas que buscan tokenizar sus activos.

Si aún no lo has leído, puedes consultarlo aquí:

3.) CDK de Polygon para resúmenes zk personalizados.

El CDK de Polygon permite a los desarrolladores crear su propio paquete acumulativo de zk y configurarlo en función de sus necesidades. Para una institución tradFi, esto podría incluir la habilitación de ciertas funciones de privacidad o KYC obligatorio.

8.) @arbitrum

📊 DESGLOSE DEL TVL

TVL de DeFi - $2.2MM

TVL puenteado - $10,8MM

TVL de RWA - $164,8M

📋 RATIOS CLAVE

RWA TVL / DeFi TVL - 7.5%

RWA TVL / TVL puenteado - 1.5%

TVL de DeFi / TVL puenteado - 20.4%

Parte de los productos de @Spiko_finance también están disponibles en Arbitrum, con 25 millones de dólares divididos casi a partes iguales entre letras del tesoro europeo y estadounidense.

USD 137 millones, alrededor del 83% del TVL de RWA, proviene de letras del Tesoro de EE. UU. emitidas por los jugadores mencionados anteriormente, mientras que los ≈ millones de dólares restantes de activos tokenizados provienen de las acciones tokenizadas de @DinariGlobal.

Vale la pena señalar que, aunque la cantidad total no es muy alta, Arbitrum es una de las pocas cadenas que puede mostrar tracción en acciones tokenizadas dentro de su ecosistema.

🧱 BENEFICIOS DE TOKENIZAR ACTIVOS EN ARBITRUM

1.) Ecosistema DeFi próspero

La mayor fortaleza de Arbitrum radica en su maduro y amplio ecosistema DeFi. Para los tokenizadores de activos, esto abre una amplia gama de integraciones y casos de uso innovadores al aprovechar la gran cantidad de protocolos y liquidez que ya existen en la red.

2.) Pila de órbita

Al igual que otros ecosistemas, Arbitrum permite a los desarrolladores lanzar su propia cadena L3 y configurarla en función de sus requisitos.

3.) Iniciativas centradas en el sector de los APR

Un gran punto a favor de Arbitrum es su compromiso público de apoyar al sector RWA en su cadena.

En junio de 2024, la fundación invirtió 27 millones de dólares en seis productos RWA como parte de una estrategia para diversificar la tesorería de la DAO. Hace dos meses se invirtieron 15,5 millones de dólares adicionales, siempre con el objetivo de expandir el sector de los APR en su ecosistema.

9.) @avax

📊 DESGLOSE DEL TVL

TVL de DeFi - $1.3MM

TVL puenteado - $5,8MM

TVL de RWA - $162,9M

📋 RATIOS CLAVE

RWA TVL / DeFi TVL - 12.5%

RWA TVL / TVL puenteado - 2.8%

TVL de DeFi / TVL puenteado - 22.4%

Desde el punto de vista de la proporción, Avalanche no se inclina por estar centrado ni en DeFi ni en RWA.

Lo que distingue a Avalanche, sin embargo, es la diversidad de presencia institucional en su ecosistema, más amplia que la mayoría de las otras cadenas mencionadas hasta ahora.

Encontramos de nuevo entidades como @Securitize, @BlackRock y @FTI_US, pero también protocolos únicos como:

• @opentrade_io - 31 millones de dólares en bonos estadounidenses y mundiales

• @re - 12 millones de dólares en productos de seguros

• @joinrepublic - 21 millones de dólares en carteras de capital de riesgo

Avalanche es también la tercera cadena más grande para el $BUIDL de BlackRock, justo detrás de Ethereum y Aptos, con casi la misma participación que Aptos.

🧱 BENEFICIOS DE TOKENIZAR ACTIVOS EN AVALANCHE

1.) Subredes

Al igual que en otros ecosistemas, los desarrolladores pueden lanzar sus propias cadenas, L1s en el caso de Avalanche, pudiendo así:

• Elegir validadores

• Establecer requisitos de cumplimiento (KYC, acceso autorizado)

• Lógica de VM personalizada o compatible con EVM

Por ejemplo, las subredes Evergreen de Avalanche son bien conocidas por estar adaptadas a las instituciones y "mantener los beneficios del desarrollo de redes públicas al tiempo que permiten características particulares que históricamente solo eran posibles dentro de las soluciones empresariales".

2.) Avalanche se incluye con frecuencia en programas institucionales de investigación y desarrollo y programas piloto

Las principales instituciones financieras han seleccionado a Avalanche como parte de su prueba de concepto (PoC) de tokenización. Por ejemplo:

• JPMorgan y Apollo Global llevaron a cabo pilotos de tokenización a través de Onyx Digital Assets y Partior, utilizando la infraestructura de la red de prueba de Avalanche.

• Citi ha incluido a Avalanche en su investigación sobre finanzas programables.

Participar regularmente en investigación y desarrollo de alto perfil mejora la reputación de la cadena y la posiciona para atraer a más entidades de ese calibre.

3.) Iniciativas y fondos focalizados en APR

Junto con Arbitrum, Avalanche es el único ecosistema de esta lista con una iniciativa dedicada a los RWA anunciada públicamente.

En el cuarto trimestre de 2023, Avalanche lanzó Avalanche Vista, un fondo de 50 millones de dólares destinado a acelerar la adopción de RWA. El fondo se centra en la compra de activos tokenizados acuñados en Avalanche, lo que ayuda a impulsar la liquidez de los RWA en la cadena.

10.) @base

Por último, por valor total de RWA, tenemos a Base, la red que experimentó el mayor crecimiento en TVL y actividad en los últimos 18 meses.

📊 DESGLOSE DEL TVL

TVL de DeFi - $2.9MM

TVL puenteado - $12,1MM

TVL de RWA - $51,9M

📋 RATIOS CLAVE

RWA TVL / DeFi TVL - 1.8%

RWA TVL / TVL puenteado - 0.43%

TVL de DeFi / TVL puenteado - 23.9%

Los datos muestran que hay una alta actividad de DeFi en la cadena, con el crecimiento de RWA aún en sus primeras etapas.

La mayor parte del TVL de RWA de Base proviene del fondo del Tesoro de EE. UU. de @FTI_US, $BENJI, por un valor de 46 millones de dólares.

Los ~ $ 6 millones restantes son administrados por Centrifuge, también en forma de letras del Tesoro de EE. UU.

Curiosamente, las acciones de @DinariGlobal también están disponibles en Base, pero con una tracción muy baja en comparación con Arbitrum.

🧱 BENEFICIOS DE TOKENIZAR ACTIVOS EN BASE

1.) Ventaja del ecosistema de Coinbase

Si bien Base opera de forma independiente, se beneficia de una profunda integración con el conjunto de herramientas e infraestructura de Coinbase. Los desarrolladores pueden aprovechar recursos como Coinbase Wallet, el soporte nativo de USDC y Prime Custody, lo que mejora significativamente la experiencia del usuario, la custodia de grado institucional y las estrategias de GTM.

2.) Buena componibilidad DeFi

Como se ha destacado anteriormente, aunque el sector de los RWA aún está en pañales, los emisores de Base pueden contar con un ecosistema DeFi maduro y explorar casos de uso para sus activos, incluidas las posibles integraciones con la propia Coinbase.

Piensa, por ejemplo, en @CoinbaseWallet apoyar los préstamos de BTC.

3.) Miembro del ecosistema OP

Aunque se trata de una visión a largo plazo, Base es un miembro central de la Superchain @Optimism, que pretende convertirse en una red interoperable de L2. A medida que esta visión se materialice, los activos tokenizados y los usuarios de Base podrán interactuar con otras cadenas OP, creando un panorama atractivo para que las instituciones lancen sus propias cadenas.

📗 CONSIDERACIONES FINALES

En resumen, creo que los entornos configurables como las subredes de Avalanche, Arbitrum Orbit, las cadenas elásticas zkSync y Polygon CDK son muy importantes.

Las instituciones quieren tener control sobre su entorno sin sacrificar los beneficios de las redes públicas. La capacidad de "aislar" partes de la cadena mientras se mantiene la componibilidad con los protocolos DeFi es un poderoso punto de venta.

Otra pieza fundamental es la infraestructura de identidad digital. Ya sea que termine siendo el DID de Polygon u otro estándar emergente, las instituciones necesitarán soluciones de identidad sólidas para satisfacer las necesidades de KYC, AML y cumplimiento, al tiempo que protegen la privacidad del usuario.

Si tuviera que clasificar los factores clave a tener en cuenta a la hora de evaluar un ecosistema y su idoneidad para tokenizar activos, quedaría así:

1. Cumplimiento normativo

2. Entornos configurables

3. Escalabilidad y costo

4. Componibilidad DeFi

5. Seguridad probada

Si bien todos estos elementos son esenciales, la capacidad de cumplir con los requisitos regulatorios y proporcionar un entorno seguro y personalizable no es negociable para los actores institucionales.

También es importante recordar que otros elementos, aunque no sean el foco de esta pieza, juegan un papel fundamental.

• Redes de oráculos integradas

• Custodios asociados

• Soporte nativo de stablecoins,

• Infraestructura de tokenización disponible

• Interoperabilidad con otras cadenas.

Por último, no subestimaría el papel de los ETF. Cadenas como Avalanche y Solana, que tienen inscripciones abiertas en ETF para sus tokens, pueden beneficiarse de la mayor legitimidad y concienciación que aportan para atraer a instituciones y socios.

No dudes en compartir tus opiniones o dejar tu opinión en los comentarios, y mantente atento a la parte n°2, en la que nos sumergiremos en la próxima oleada de cadenas centradas en RWA que entrarán en el mercado, como @plumenetwork, @convergeonchain, @ y más.

Mostrar original

79.46 k

125

El contenido al que estás accediendo se ofrece por terceros. A menos que se indique lo contrario, OKX no es autor de la información y no reclama ningún derecho de autor sobre los materiales. El contenido solo se proporciona con fines informativos y no representa las opiniones de OKX. No pretende ser un respaldo de ningún tipo y no debe ser considerado como un consejo de inversión o una solicitud para comprar o vender activos digitales. En la medida en que la IA generativa se utiliza para proporcionar resúmenes u otra información, dicho contenido generado por IA puede ser inexacto o incoherente. Lee el artículo enlazado para más detalles e información. OKX no es responsable del contenido alojado en sitios de terceros. Los holdings de activos digitales, incluidos stablecoins y NFT, suponen un alto nivel de riesgo y pueden fluctuar mucho. Debes considerar cuidadosamente si el trading o holding de activos digitales es adecuado para ti según tu situación financiera.