没有 RWAs 的 DeFi 将会消亡。

但 RWAs 不会在没有 tradFi 的情况下增长。

我们需要量身定制的基础设施。

然而,DeFi 和 tradFi 是截然不同的世界。

DeFi 的可组合性和 tradFi 的合规性是两个难以结合的概念,但 @RaylsLabs 正在尝试通过其 UniFi 区块链来实现这一目标。

Rayls 结合了许可和无许可的基础设施,提供符合机构要求的解决方案,同时不牺牲开放 DeFi 生态系统的优势。

与本系列的前几部分一样,让我们先深入了解技术,以理解生态系统如何运作。

⚙️ 技术

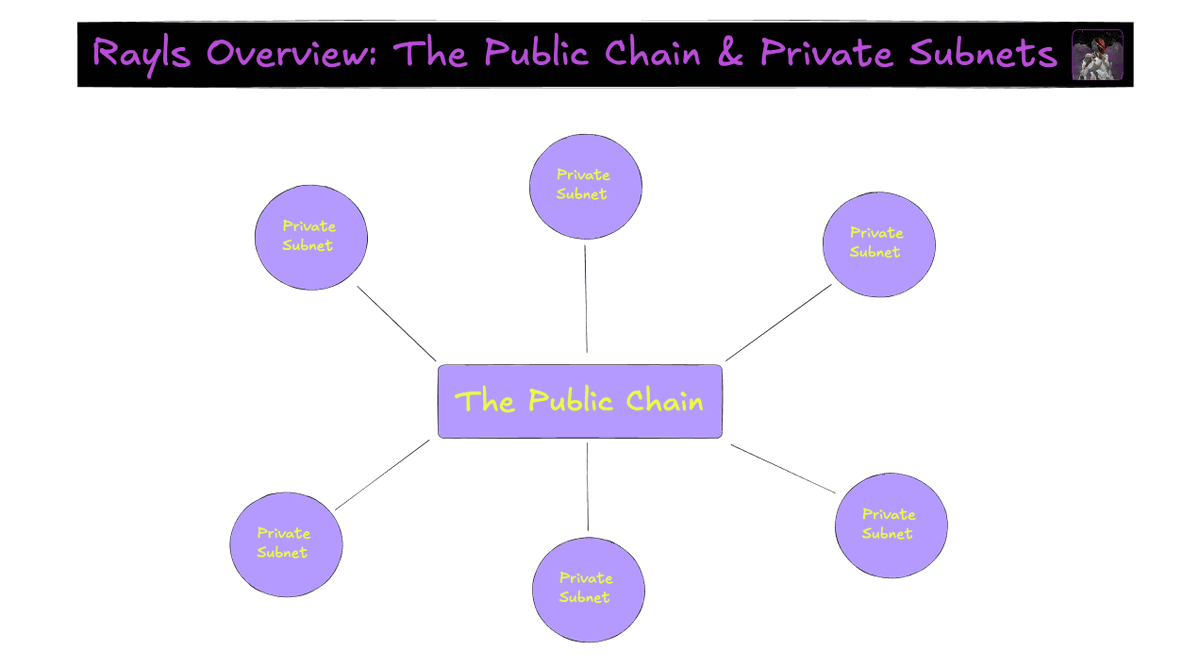

Rayls 正在构建一个由不同网络组成的生态系统,这些网络相互封装并互联。基础设施由四个主要部分组成:

1.) 公链

2.) 私有子网

3.) 提交链

4.) 隐私账本

让我们深入了解每个组件 👇

1.) 公链的关键点

Rayls 的公链是由 @arbitrum 提供支持的以太坊 L2,要求所有用户进行强制 KYC。

KYC 过程通过开放银行 API 来验证用户数据,同时保护他们的隐私(没有数据存储在链上或链下)。

尽管受到 KYC 限制,该链将是无许可的,并与 DeFi 的其他部分互操作。用户和开发者可以像在任何其他生态系统中一样启动和使用应用程序、代币等。

通过这种设置,由于所有用户都经过 KYC,机构将更愿意与他们和生态系统中的 DeFi 协议进行互动,从而为新的资本和需求流入链上解锁许多机会。

2.) 私有子网的关键点

围绕公链,将有多个私有子网,这些是为机构量身定制的许可网络。

每个私有子网由以下组成:

• 提交链(中心)

• 许多隐私账本(辐条)

最后,每个子网都连接到主要的 Rayls 公链。

一个有趣的功能是,当创建一个子网时,会分别分配一个治理者和一个审计员来管理和监督它。

• 治理者 - 管理治理规则并改变子网的运作方式。

• 审计员 - 监控交易活动(通过提交链而不是在隐私账本内的交易)并向治理者报告任何可疑情况。

(查看图片 n°1)

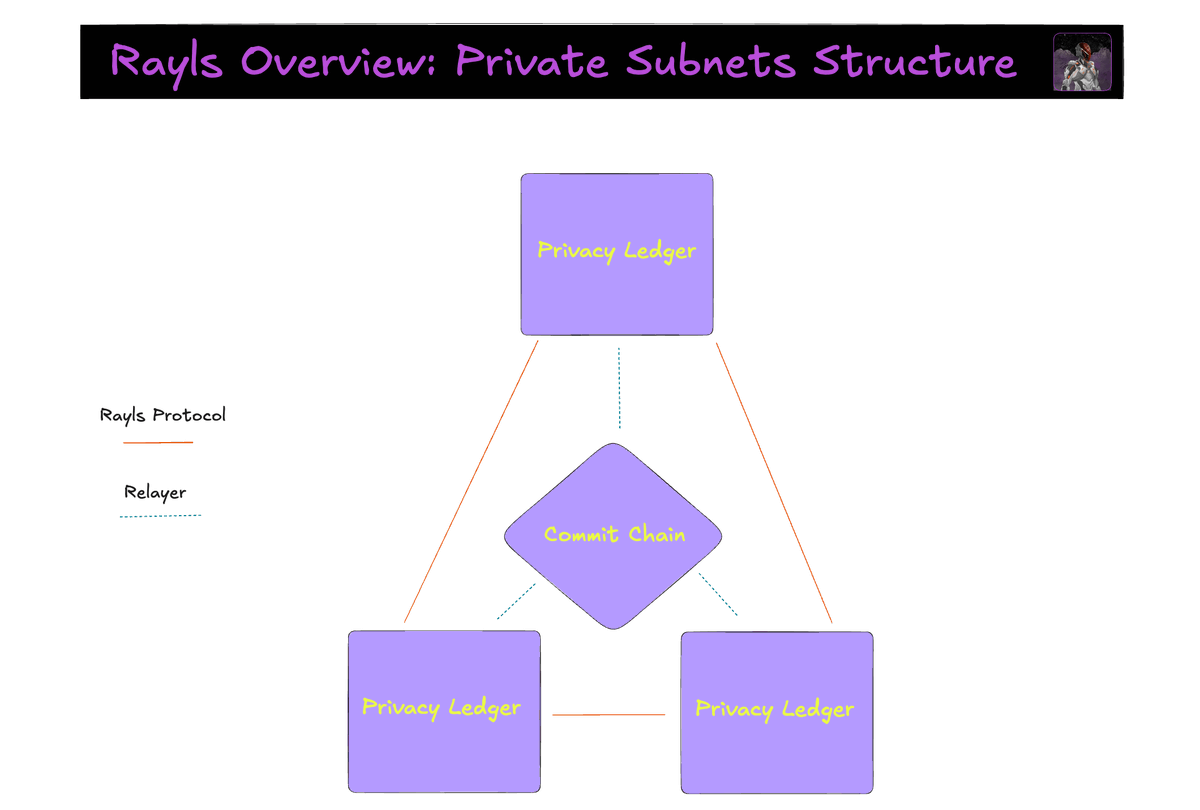

3.) 提交链的关键点

提交链是每个私有子网中心的 EVM 兼容链,负责协调隐私账本之间的所有转移。

这是通过利用 Rayls Relayers,一个隐私保护的消息层来处理隐私账本和提交链之间的通信和转移。

通过确保所有交易都被中继、验证并完整记录,Relayer 在维护子网内的信任和可靠性方面发挥了关键作用。

想象一下这样的结构:

提交链 <> 中继器 <> 私有账本

(查看图片 n°2)

4.) 隐私账本的关键点

最后一块拼图是隐私账本,它们可以相互发送和接收代币。

Rayls 正在构建生态系统,以确保所有交易都被加密并对子网中的其他参与者隐藏。

这使得机构能够为其客户创建账户、发行代币并与其他机构进行交易,全部在完全隐私的情况下进行。

在这种情况下,子网内隐私账本之间的互操作由 Rayls 协议处理,这是一个端到端的私人转移解决方案。

想象一下这样的结构:

隐私账本 ⇄ Rayls 协议 ⇄ 隐私账本

(再次查看图片 n°2)

📈 机会与用例

1.) 有一个具体的机会可以看到现有和新协议与 TradFi 玩家合作,并在其子网内部署量身定制的应用程序。

这将需要团队与这些实体密切合作,并可能投入比在其他链上部署更多的资源,但收益可能超过努力,因为他们将能够访问一个独特的客户和流动性池。

2.) 第二个具体用例是一个多 CBDC 支付基础设施,其中不同的政府设置一个子网或多个子网,由银行作为结算和协调方。

这一模型在过去几个月的 PoC 中进行了探索,并在 2024 年 10 月发布的 G20 TechSprint 报告中进行了介绍。

🌎 LATAM 扩展与机构采用

@parfin_io,Rayls 的母公司,与南美的企业和机构有着密切的联系,这促进了 Rayls 在最近几个月的多个 PoC 和机构测试中的使用。

Rayls 参与的关键举措包括:

1.) Drex - 巴西 CBDC

Rayls 被巴西中央银行(Bacen)选为 Drex 的隐私解决方案,这是该国的官方 CBDC。

“对于任何代币化资产过程——代币化资产,我们指的是任何可以产生价值的东西——结算交易是至关重要的。要结算,需要法定货币,而要在区块链技术中使用法定货币,它也必须被代币化。”

该举措涉及 16 家银行、巴西中央银行和 Rayls。根据团队的说法,至少有五家机构继续测试并参与其基础设施。

对于银行和金融机构来说,CBDC 对传统收入来源如交易费用和价差构成挑战。银行可能会转向提供交易基础设施或代币化资产的流动性桥梁,而不是作为中介。

测试的关键亮点是:

• 金融机构之间的 Drex 转移

• 金融机构客户之间的代币化 Real/Drex 交易

• 金融机构之间的联邦公共证券(TPFt)代币化交易(DvP 方法 - 交付与支付)

• 金融机构客户之间的 TPFt 交易(DvP)

2.) 巴西最大的金融科技基础设施提供商

背景介绍:Nuclea 是巴西最大的金融科技基础设施提供商。仅在 2022 年,该公司处理了超过 310 亿笔交易,总额超过 19 万亿雷亚尔(巴西 GDP 的两倍)。

Núclea 管理着巴西 100% 的发票注册和 90% 的借记和信用卡结算。

虽然关于这一主题的信息不多,但 Nuclea 正在探索区块链技术,特别是 Rayls,以推进其基础设施并探索代币化用例。

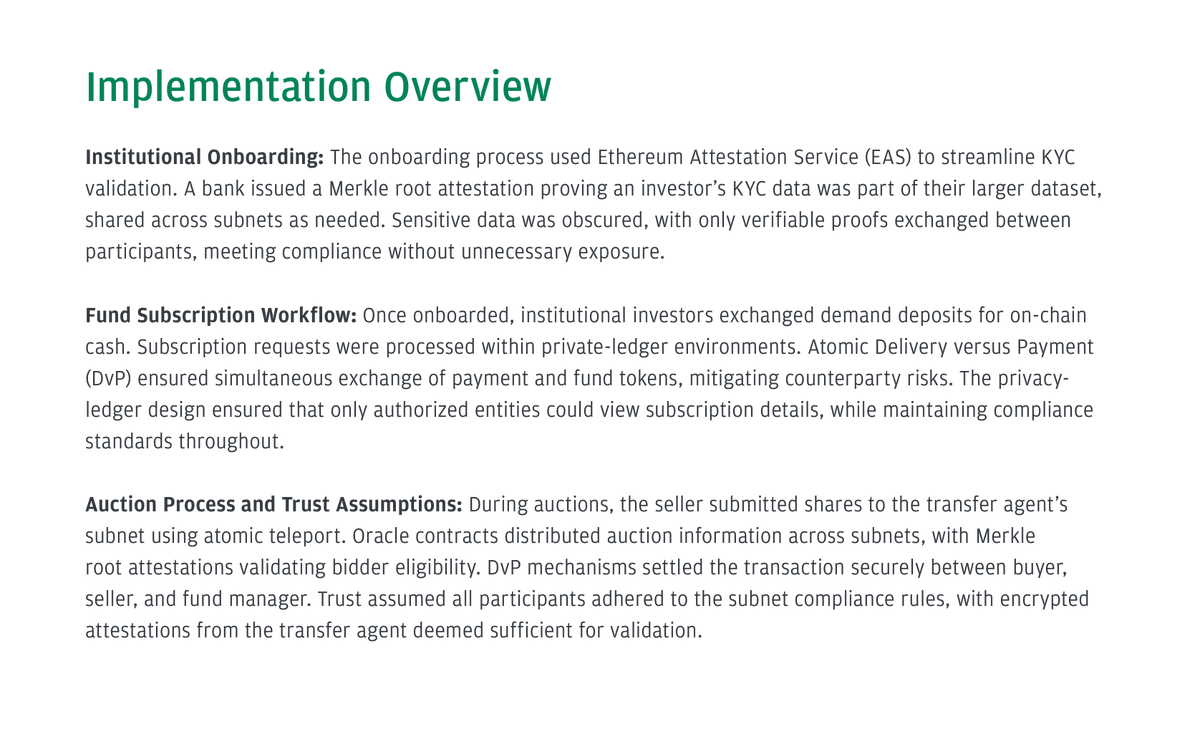

3.) J.P. Morgan 的 EPIC 计划

去年 11 月,在 J.P. Morgan 的区块链部门的一份报告中,Rayls 被强调为参与 EPIC 项目以探索为机构量身定制的隐私和身份解决方案的合作伙伴。

官方公告称:“在 Parfin 的实施中,Rayls 展示了一个安全和合规的全球机构交易系统。”

(查看图片 n°3)

每个人都在谈论RWAs。

但没有人提到房间里的大象。

一个1.8千万亿美元的行业,只有少数协议正在瞄准。

在本系列的第三部分中,我们将重点关注@Mantle_Official,它通过其最新的两款产品定位自己为Web3和Web2交汇处的“金融中心”:

• Mantle Index Four (MI4)

• Mantle Banking

在深入探讨它们以及Mantle的愿景之前,先来了解一些背景信息:

⚙️ 技术

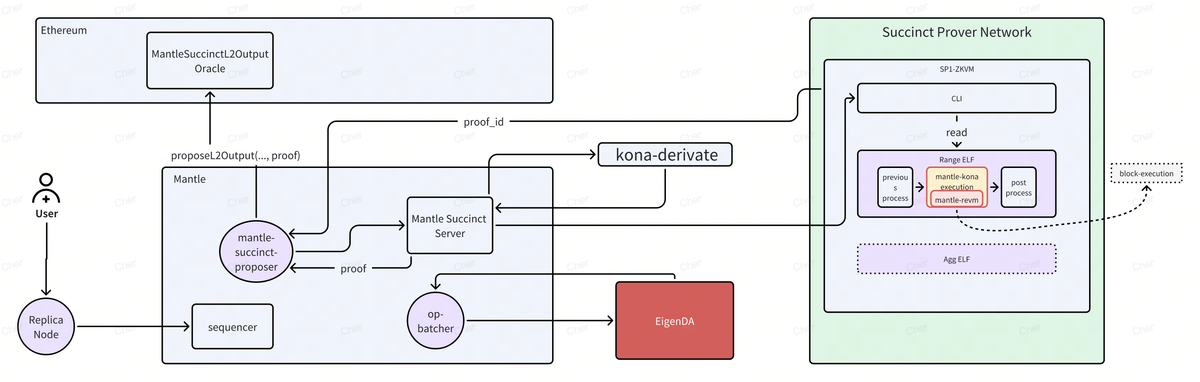

Mantle Network是一个兼容EVM的Layer 2网络,集成了@eigen_da用于数据可用性,以及@SuccinctLabs用于零知识证明,为机构提供可扩展的基础设施。

这两项集成都是在今年完成的,标志着Mantle从乐观汇总(Optimistic Rollup)向零知识汇总(Zero-Knowledge Rollup)转变的关键步骤。

原始的OP提议者被新的Mantle Succinct Proposer取代,负责向以太坊L1提交ZK证明。同时,@SuccinctLabs的SP1证明网络被集成,用于将更高计算密集型的ZKP生成任务委托给专业网络,从而提升链的性能和可扩展性。

其中一个主要升级是用Mantle Succinct Proposer取代了原始的OP提议者,负责向以太坊L1提交Mantle状态变化的ZK证明。同时,为了在保持高性能的同时处理更多计算密集型任务,Mantle还集成了@SuccinctLabs的SP1证明网络,将这些任务委托给其专业网络。

(参见图片1了解详细分解)

关于EigenDA的集成,之前使用的是基于EigenDA的定制解决方案,而现在直接利用EigenDA的解决方案。这使得链能够在不牺牲安全性的情况下进一步扩展数据可用性。

现在我们已经回顾了Mantle如何与其他网络区分开来,让我们深入探讨本文的核心主题。

🏦 Mantle Banking

Mantle Banking是一家加密新型银行(neobank),让您可以在一个账户中管理法币和加密货币,轻松接收、消费和投资两者。

该平台允许用户开设瑞士银行账户并接收全球通用的虚拟借记卡。

虽然推出这样的服务并不困难,但大多数在这一领域的初创公司面临两个常见问题:

1.) 第三方依赖

2.) Web3与Web2的互操作性

1.) 第三方依赖

大多数推出这些产品的初创公司并不控制底层基础设施,因此在客户获取成本(CAC)和客户生命周期价值(LTV)方面处于弱势地位。

原因如下:

1. 他们需要向外部提供商支付费用(例如托管方、支付处理器、法币出入金桥接器)。

2. 他们依赖于外部提供商的规则、正常运行时间和成本。

最终,这两个方面增加了服务客户的成本并降低了利润率。

此外,用户期望一切都集中在一个地方。如果您的平台不能提供消费、储蓄、投资、借贷等功能,他们会迅速转向提供所有这些功能的平台。

2.) Web3与Web2的互操作性

第二个问题是,大多数加密应用程序无法与传统银行或经纪公司正确连接。

从入金限制(高费用、地域限制等)到银行在您与加密应用程序交互后对您的限制,用户体验非常糟糕。

Mantle通过掌控价值链的所有部分,从区块链到银行,解决了这两个问题。这使得他们能够定制堆栈的每一层,并在市场中保持竞争力。

Mantle团队概述了他们的最终目标是通过直接存款将薪资捕获到他们的新型银行中。

从那里,使用场景将会非常多,例如:

• 兑换和发送法币(美元、欧元、新加坡元等)

• 跨平台和商户支付

• 与Mantle的DeFi生态系统交互

(查看图片2)

🌐 PayFi愿景

• 全球支付行业的年交易量达到1.8千万亿美元。

• 2023年该行业的总收入达到2.2万亿美元,预计到2030年将超过3万亿美元。

• 2023年跨境支付的交易量超过150万亿美元。

• 数字钱包占全球电子商务支付的50%以上,预计到2026年将上升到60%。

这就是当今支付行业的规模。然而,大部分价值仍然通过传统基础设施流动。

这就是PayFi概念的切入点。

PayFi,即支付金融(Payment Finance)→ 稳定币、代币化资产和DeFi与传统支付轨道的融合。

PayFi基于货币时间价值的原则,即今天的一美元比未来的一美元更有价值,因为它可以被投资或因通货膨胀而贬值。

我简要概述这一点,因为这正是Mantle希望通过其银行平台定位自己的地方。

我们正进入一个阶段,CEXs、L1s和L2s将从针对交易者和DeFi用户扩展到大众。这不会通过创建一些大多数人无法理解的复杂DeFi应用程序来实现,而是通过为他们提供他们日常使用的服务。

链上和链下世界正在融合,CEXs、生态系统和金融科技巨头正在竞相争夺市场份额。

📈 Mantle Index Four (MI4)

简单来说,就是加密领域的收益型S&P 500。

MI4是一个代币化基金,提供对收益型资产的多样化敞口,@Securitize是代币化合作伙伴,@FireblocksHQ是托管提供商,Mantle Treasury是主要投资者,承诺从其余额中投入4亿美元。

MI4非常有趣的原因在于其面向机构的方式,因为它提供了一种相对低风险、基于指数的产品,这对传统投资者来说很熟悉。

此外,它还内置了收益生成功能,使其对资产管理者和基金更具吸引力。

收益来自蓝筹股质押策略,例如:

• @mETHProtocol的mETH

• @Bybit_Official的bbSOL

• @ethena_labs的sUSDe

这些分配每季度重新平衡,目前基金的结构如下:

• BTC - 50%

• ETH - 28%

• USD - 15%

• SOL - 7%

MI4的显著之处在于它是@Securitize最大的代币化基金,展示了Mantle吸引更多机构参与并超越通用Layer 2的承诺。

🌱 推动行业发展的举措

最后,正如我们在前几篇文章中所做的那样,值得一提的是Mantle正在开展的举措,以增加生态系统的采用和全球扩展。

1.) Mantle EcoFund - 于2023年推出,这是一个2亿美元的基金,投资于在Mantle生态系统中构建的初创公司。该基金还投资于Synergy,这是与TON Ventures合作的一项500万美元的计划,旨在促进两个网络之间的跨链发展。

2.) 拉美扩展 - 与@odisealabs合作,Mantle正在与当地开发者、企业家和社区互动,提供资源和支持,以加速Web3在该地区的采用。这也是一个更大愿景的一部分,其中拉美将成为推动Mantle Banking采用的主要动力。

2.7万

23

本页面内容由第三方提供。除非另有说明,欧易不是所引用文章的作者,也不对此类材料主张任何版权。该内容仅供参考,并不代表欧易观点,不作为任何形式的认可,也不应被视为投资建议或购买或出售数字资产的招揽。在使用生成式人工智能提供摘要或其他信息的情况下,此类人工智能生成的内容可能不准确或不一致。请阅读链接文章,了解更多详情和信息。欧易不对第三方网站上的内容负责。包含稳定币、NFTs 等在内的数字资产涉及较高程度的风险,其价值可能会产生较大波动。请根据自身财务状况,仔细考虑交易或持有数字资产是否适合您。