Основные разговоры о цифровых активах в основном сосредоточены на драматических ценовых показателях биткоина и эфира. В течение многих лет розничные и институциональные инвесторы нацеливались на бета-риски, или доходность, которая отражает более широкий рынок криптовалют. Тем не менее, внедрение таких продуктов, как биржевые фонды биткоина (ETF) и биржевые продукты (ETP), сделало достижение бета-версии более доступным, и эти продукты привлекли более 100 миллиардов долларов институционального капитала.

Но по мере того, как класс активов созревает, разговор меняется. В настоящее время все больше учреждений стремятся к альфе, или доходности, превышающей рыночную, с помощью активно управляемых стратегий.

Роль некоррелированной доходности в диверсификации

Низкая корреляция с традиционными активами повышает роль цифровых активов в диверсифицированных портфелях. С 2015 года ежедневная корреляция биткоина с индексом Russell 1000 составляет всего 0,231, а это означает, что ежедневная доходность биткоина лишь слабо движется в том же направлении, что и индекс Russell 1000, при этом золото и развивающиеся рынки остаются на одинаково низком уровне. Скромное распределение 5% в биткоин в портфеле 60/40, портфеле, содержащем 60% акций и 40% инструментов с фиксированным доходом, как было показано, увеличивает коэффициент Шарпа (показатель доходности портфеля с поправкой на риск) с 1,03 до 1,43. Даже внутри самой криптовалюты различные корреляции позволяют диверсифицировать активы внутри активов. Это делает цифровые активы мощным инструментом для повышения доходности с поправкой на риск [см. схему 1].

Цифровые активы вступают в активную эру

Подобно тому, как хедж-фонды и прямые инвестиции изменили традиционные рынки, цифровые активы в настоящее время выходят за рамки инвестирования в виде индексов. В традиционных финансах активное управление составляет более 60% мировых активов. С информационной асимметрией, фрагментированной инфраструктурой и непоследовательным ценообразованием цифровые активы представляют собой привлекательный ландшафт для альфа-генерации.

Этот переход отражает ранние стадии альтернативной индустрии, когда хедж-фонды и прямые инвестиции извлекали выгоду из неэффективности задолго до того, как эти стратегии были приняты мейнстримом.

Неэффективность рынка

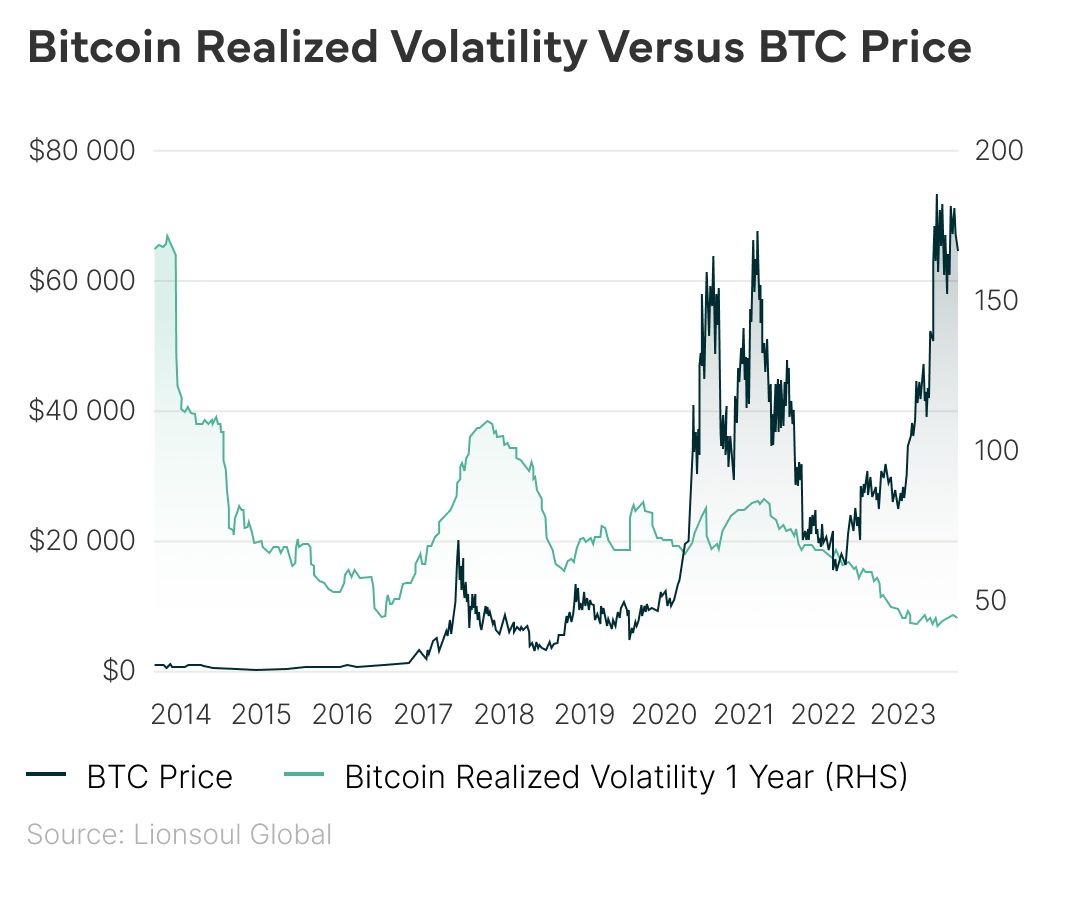

Криптовалютные рынки остаются волатильными и структурно неэффективными. Хотя волатильность биткоина в годовом исчислении упала ниже 40% в 2024 году, она остается более чем в два раза выше, чем у S&P 500. Несогласованность ценообразования на биржах, фрагментация регулирования и доминирование розничного поведения создают значительные возможности для активных менеджеров.

Эта неэффективность в сочетании с ограниченной конкуренцией в альфа-стратегиях институционального уровня представляет собой убедительный аргумент в пользу специализированных инвестиционных подходов.

- Арбитражные стратегии: Использование торговых стратегий, таких как cash and carry, которая фиксирует спреды между спотовыми и фьючерсными ценами, или базисная торговля, которая включает в себя открытие длинных позиций по дисконтированным активам и коротких позиций по премиальным, позволяет генерировать альфу за счет использования неэффективности рынка на рынке цифровых активов.

- Стратегии маркет-мейкинга: Маркет-мейкеры получают прибыль, размещая котировки спроса и предложения для захвата спреда. Успех зависит от управления рисками, такими как подверженность запасам и проскальзывание, особенно на фрагментированных или волатильных рынках.

- Доходное фермерство: Доходное фермерство использует решения для масштабирования уровня 2, платформы децентрализованных финансов (DeFi) и кроссчейн-мосты. Инвесторы могут получать доход с помощью кредитных протоколов или предоставления ликвидности на децентрализованных биржах (DEX), часто зарабатывая как торговые комиссии, так и стимулы в токенах.

- Стратегия арбитража волатильности: Эта стратегия нацелена на разрыв между подразумеваемой и реализованной волатильностью на рынках криптовалютных опционов, предлагая рыночно-нейтральную альфу за счет расширенного прогнозирования и управления рисками.

Высокий потенциал роста и расширяющаяся Вселенная

Между тем, продолжают появляться новые возможности. По прогнозам, к 2030 году токенизированные активы реального мира (RWA) превысят 10,9 триллиона долларов, в то время как протоколы DeFi, которые накопили 17 000 уникальных токенов и бизнес-моделей, накопив при этом активы на сумму 108 миллиардов долларов+, как ожидается, превысят 500 миллиардов долларов к 2027 году. Все это указывает на постоянно расширяющуюся, постоянно развивающуюся экосистему цифровых активов, которая идеально подходит для инвесторов для использования в качестве законной среды генерации альфы.

Цена биткоина росла на протяжении многих лет, в то время как его долгосрочная реализованная волатильность неуклонно снижалась, сигнализируя о созревании рынка.