Valtavirran keskustelut digitaalisista varoista keskittyvät suurelta osin bitcoinin ja etherin dramaattiseen hintakehitykseen. Yksityis- ja institutionaaliset sijoittajat ovat jo vuosien ajan tavoitelleet beta-altistumista tai tuottoja, jotka heijastavat laajempia kryptomarkkinoita. Bitcoinin pörssinoteerattujen rahastojen (ETF) ja pörssinoteerattujen tuotteiden (ETP) kaltaisten tuotteiden käyttöönotto on kuitenkin helpottanut beta-version saavuttamista, ja nämä tuotteet houkuttelevat yli 100 miljardia dollaria institutionaalista pääomaa.

Mutta omaisuusluokan kypsyessä keskustelu on muuttumassa. Yhä useammat instituutiot tavoittelevat nyt alfaa eli markkinoita ylittävää tuottoa aktiivisesti hallinnoitujen strategioiden avulla.

Korreloimattomien tuottojen rooli hajautuksessa

Alhainen korrelaatio perinteisiin omaisuuseriin vahvistaa digitaalisten omaisuuserien roolia hajautetuissa salkuissa. Vuodesta 2015 lähtien bitcoinin päivittäinen korrelaatio Russell 1000 -indeksiin on ollut vain 0,231, mikä tarkoittaa, että bitcoinin päivittäiset tuotot liikkuvat vain heikosti samaan suuntaan kuin Russell 1000 -indeksi, kullan ja kehittyvien markkinoiden pysyessä yhtä alhaisina. Vaatimattoman 5 %:n allokaatio bitcoiniin 60/40-salkussa, joka sisältää 60 % osakkeita ja 40 % korkotuottoja, on osoitettu nostavan Sharpe-suhdetta (salkun riskikorjatun tuoton mittari) 1,03:sta 1,43:een. Jopa itse krypton sisällä vaihtelevat korrelaatiot mahdollistavat omaisuuden sisäisen hajauttamisen. Tämä tekee digitaalisista varoista tehokkaan työkalun riskikorjatun tuoton parantamiseen [katso liite 1].

Digitaaliset varat siirtyvät aktiiviseen aikakauteen

Aivan kuten hedge-rahastot ja pääomasijoitukset määrittelivät perinteiset markkinat uudelleen, digitaaliset varat ovat nyt kehittymässä indeksityylisestä sijoittamisesta. Perinteisessä rahoituksessa aktiivinen hallinnointi edustaa yli 60 prosenttia maailman varoista. Informaation epäsymmetrian, hajanaisen infrastruktuurin ja epäjohdonmukaisen hinnoittelun ansiosta digitaaliset varat tarjoavat houkuttelevan maiseman alfasukupolvelle.

Tämä siirtymä heijastaa vaihtoehtoteollisuuden alkuvaiheita, jolloin hedge-rahastot ja pääomasijoitukset hyödynsivät tehottomuutta kauan ennen kuin valtavirta omaksui nämä strategiat.

Markkinoiden tehottomuus

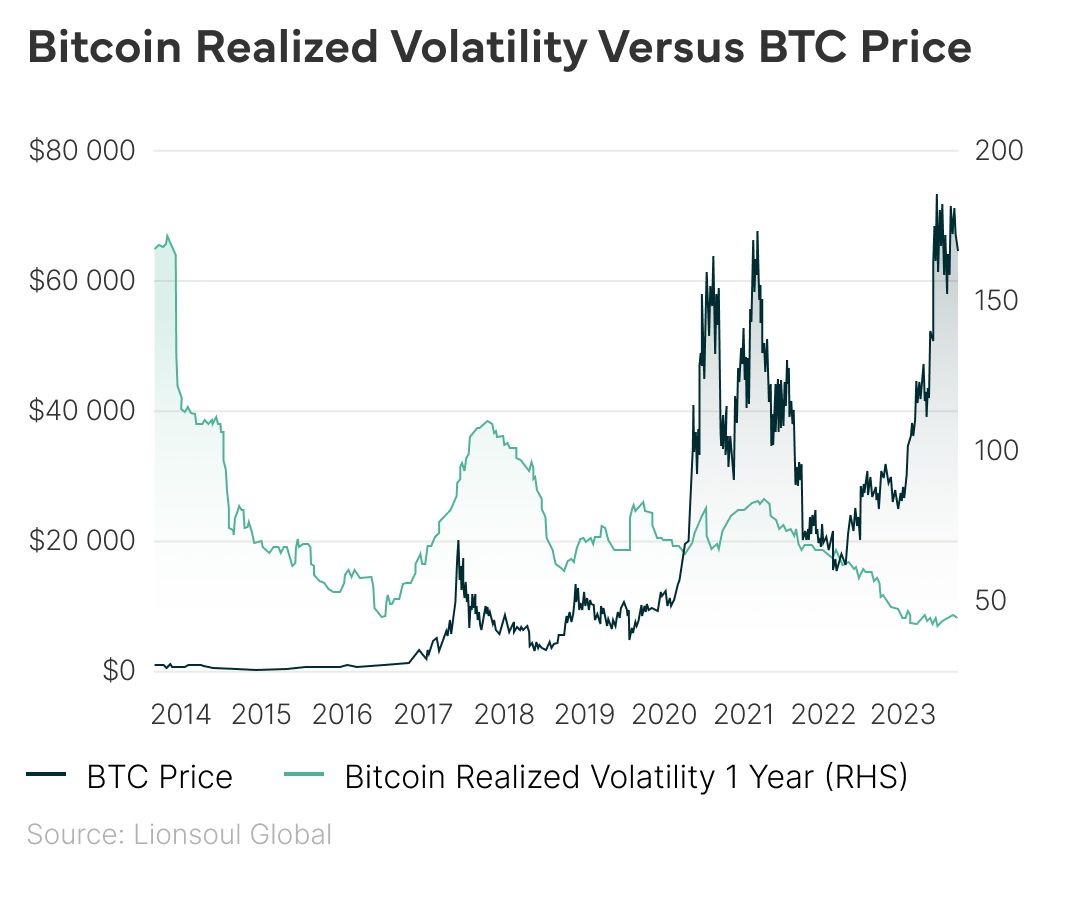

Kryptomarkkinat ovat edelleen epävakaat ja rakenteellisesti tehottomia. Vaikka bitcoinin vuotuinen volatiliteetti putosi alle 40 prosentin vuonna 2024, se on edelleen yli kaksinkertainen S&P 500:aan verrattuna. Hinnoittelun epäjohdonmukaisuudet eri pörsseissä, sääntelyn hajanaisuus ja vähittäiskaupan hallitseva käyttäytyminen luovat merkittäviä mahdollisuuksia aktiivisille johtajille.

Nämä tehottomuudet – yhdistettynä vähäiseen kilpailuun institutionaalisissa alfastrategioissa – ovat pakottavia perusteita erikoistuneille sijoitusmenetelmille.

- Arbitraasistrategiat: Kaupankäyntistrategioiden, kuten cash and carryn, hyödyntäminen, joka kaappaa spot- ja futuurihintojen väliset erot, tai peruskauppa, johon kuuluu pitkien positioiden syöttäminen diskontattuihin omaisuuseriin ja shorttien syöttäminen premium-omaisuuseriin, mahdollistaa alfan luomisen hyödyntämällä markkinoiden tehottomuutta digitaalisten omaisuuserien markkinoilla.

- Markkinatakausstrategiat: Markkinatakaajat ansaitsevat tuottoa tekemällä osto-/myyntitarjouksia spreadin saamiseksi. Menestys riippuu riskien, kuten varaston altistumisen ja liukumisen, hallinnasta, erityisesti pirstaloituneilla tai epävakailla markkinoilla.

- Tuottoviljely: Tuottofarmaus hyödyntää Layer 2 -skaalausratkaisuja, hajautetun rahoituksen (DeFi) alustoja ja ketjujen välisiä siltoja. Sijoittajat voivat ansaita tuottoa lainausprotokollien avulla tai tarjoamalla likviditeettiä hajautetuissa pörsseissä (DEX), mikä ansaitsee usein sekä kaupankäyntimaksuja että token-kannustimia.

- Volatiliteetin arbitraasistrategia: Tämä strategia kohdistuu implisiittisen ja toteutuneen volatiliteetin väliseen kuiluun kryptooptiomarkkinoilla ja tarjoaa markkinaneutraalin alfan kehittyneen ennusteen ja riskienhallinnan avulla.

Korkea nousu ja laajeneva universumi

Samaan aikaan uusia mahdollisuuksia ilmaantuu jatkuvasti. Tokenisoitujen reaalimaailman omaisuuserien (RWA) ennustetaan ylittävän 10,9 biljoonaa dollaria vuoteen 2030 mennessä, kun taas DeFi-protokollien, jotka ovat keränneet 17 000 ainutlaatuista tokenia ja liiketoimintamallia ja keränneet 108 miljardia dollaria+ omaisuutta, odotetaan ylittävän 500 miljardin dollarin arvon vuoteen 2027 mennessä. Kaikki tämä viittaa kohti jatkuvasti laajenevaa ja jatkuvasti kehittyvää digitaalisen omaisuuden ekosysteemiä, joka on ihanteellinen sijoittajille käytettäväksi laillisena alfaa tuottavana välineenä.

Bitcoinin hinta on noussut vuosien varrella, kun taas sen pitkän aikavälin toteutunut volatiliteetti on laskenut tasaisesti, mikä on merkki markkinoiden kypsymisestä.