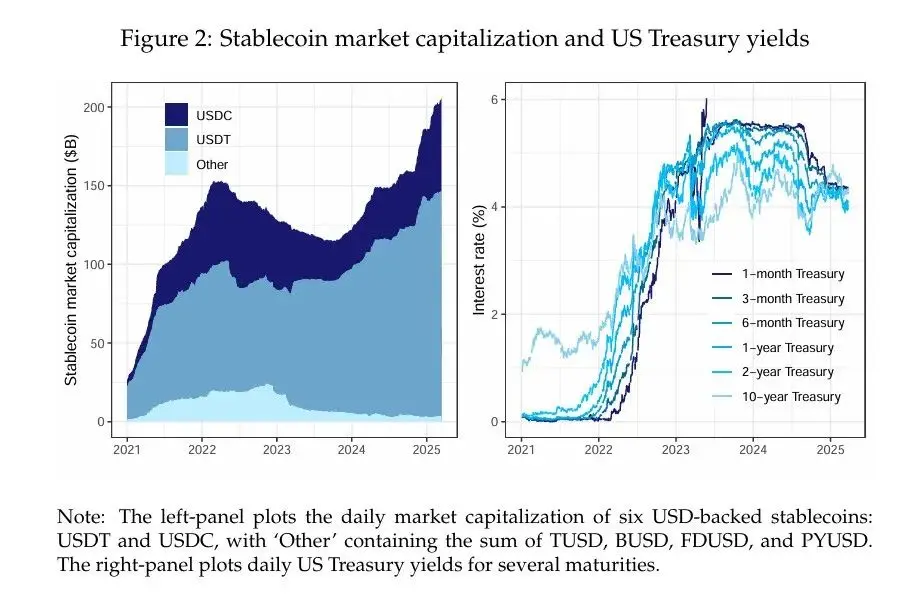

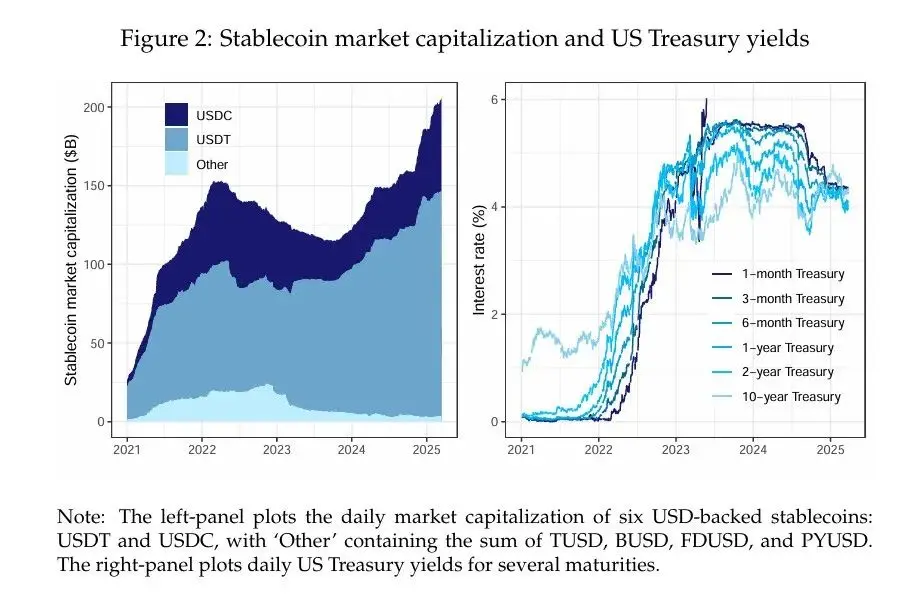

Autoři: Rashad Ahmed a Iñaki Aldasoro Kompilace: Institut výzkumu Fintech, Čínská univerzita Stablecoiny kryté dolarem zaznamenaly výrazný růst a jsou připraveny přetvořit finanční trhy. V březnu 2025 přesáhl celkový AUM těchto kryptoměn, které se zavázaly být denominovány vůči americkému dolaru a kryty aktivy denominovanými v dolarech, 200 miliard USD, což je více než krátkodobé americké cenné papíry držené významnými zahraničními investory, jako je Čína (obrázek 1 vlevo). Emitenti stablecoinů, zejména Tether (USDT) a Circle (USDC), podporují své tokeny především prostřednictvím amerických krátkodobých státních dluhopisů (T-bills) a nástrojů peněžního trhu, což z nich činí významné hráče na trhu s krátkodobými dluhopisy. Ve skutečnosti stablecoiny kryté dolarem nakoupily v roce 2024 krátkodobé americké státní dluhopisy za téměř 40 miliard dolarů, což je velikost největšího amerického vládního fondu peněžního trhu, a více, než koupila většina zahraničních investorů (obrázek 1 vpravo). Ačkoli se předchozí studie zaměřovaly na roli stablecoinů ve volatilitě kryptoměn (Griffin a Shams, 2020), jejich dopad na trhy s komerčními cennými papíry (Barthelemy et al., 2023) nebo jejich systémové riziko (Bullmann et al., 2019), jejich interakce s tradičními trhy bezpečných aktiv zůstává nedostatečně prozkoumána. Tento článek zkoumá, zda toky stablecoinů vyvíjejí měřitelný poptávkový tlak na výnosy amerických státních dluhopisů. Zdokumentovali jsme dvě klíčová zjištění. Za prvé, toky stablecoinů stlačily výnosy krátkodobých státních dluhopisů způsobem srovnatelným s dopadem kvantitativního uvolňování v malém měřítku na dlouhodobé výnosy. V naší nejpřísnější specifikaci, která překonala problém endogenity pomocí řady krypto šoků, které ovlivňují toky stablecoinů, ale přímo neovlivňují výnosy státních dluhopisů, jsme zjistili, že 5denní příliv stablecoinů ve výši 3,5 miliardy USD (tj. 2 směrodatné odchylky) by snížil výnos 3měsíčních státních dluhopisů přibližně o 2-2,5 bazických bodů (bps) za 10 dní. Za druhé, dopad na výnosy rozdělíme na příspěvky specifické pro emitenta a zjistíme, že k poklesu výnosů státních dluhopisů nejvíce přispěl USDT, následovaný USDC. Diskutujeme o politických důsledcích těchto zjištění pro transmisi měnové politiky, transparentnost rezerv stablecoinů a finanční stabilitu. Naše empirická analýza je založena na denních datech od ledna 2021 do března 2025. Abychom vytvořili měřítko toků stablecoinů, shromáždili jsme údaje o tržní kapitalizaci šesti největších stablecoinů krytých USD a agregovali je do jednoho čísla. Poté použijeme 5denní změnu celkové tržní kapitalizace stablecoinu jako zástupný indikátor přílivu stablecoinů. Sbírali jsme data o výnosové křivce amerických státních dluhopisů a cenách kryptoměn (Bitcoin a Ethereum). Jako výslednou proměnnou, která nás zajímá, jsme zvolili výnos 3měsíčních státních dluhopisů, protože největší stablecoiny tuto splatnost zveřejnily nebo veřejně uvedly jako preferovanou investiční splatnost. Jednoduchá jednorozměrná lokální projekce, která koreluje změnu výnosu 3měsíčních státních dluhopisů s 5denním tokem stablecoinů, může podléhat významným endogenním zkreslením. Ve skutečnosti tento "naivní" normativní odhad naznačuje, že příliv stablecoinů ve výši 3,5 miliardy dolarů koreluje s poklesem výnosu 3měsíčních státních dluhopisů až o 25 bazických bodů za 30 dní. Velikost tohoto efektu je neuvěřitelně velká, protože naznačuje, že dopad přílivu stablecoinů se 2 směrodatnými odchylkami na krátkodobé úrokové sazby je podobný jako snížení základní úrokové sazby Fedu. Domníváme se, že tyto velké odhady lze vysvětlit přítomností endogenity, která zkresluje odhady směrem dolů (tj. záporné odhady, které jsou větší ve srovnání se skutečným efektem) v důsledku chybějícího zkreslení proměnných (protože potenciální zkreslující faktory nejsou kontrolovány) a zkreslení simultánnosti (protože výnosy státních dluhopisů mohou ovlivnit likviditu stablecoinů). Abychom překonali problém endogenity, nejprve rozšíříme specifikaci lokální projekce tak, aby kontrolovala výnosovou křivku státních dluhopisů i ceny kryptoaktiv. Tyto řídicí proměnné jsou rozděleny do dvou skupin. První skupina zahrnuje forwardovou změnu výnosu amerických státních dluhopisů všech splatností kromě 3 měsíců (z t na t+h). Řídíme vývoj forwardové výnosové křivky státních dluhopisů, abychom izolovali podmíněný dopad toků stablecoinů na 3měsíční výnos na základě změn výnosů sousedních splatností během stejných místních předpokládaných splatností. Druhá sada kontrolních proměnných zahrnuje výnosy státních dluhopisů a ceny kryptoaktiv s 5denní změnou (z T-5 na T) pro kontrolu různých finančních a makroekonomických podmínek, které mohou být spojeny s toky stablecoinů. Se zavedením těchto kontrolních proměnných místní projekce odhadují, že výnosy státních dluhopisů klesly o 2,5 až 5 bazických bodů po přílivu stablecoinů ve výši 3,5 miliardy USD. Tyto odhady jsou statisticky významné, ale téměř o řád menší než "naivní" odhady. Útlum odhadů je v souladu s tím, co bychom očekávali od znamének endogenního zkreslení. Ve třetí specifikaci dále posilujeme identifikaci prostřednictvím strategie instrumentálních proměnných (IV). Podle metodiky Aldasoro et al. (2025) instrumentalizujeme 5denní toky stablecoinů pomocí řady krypto šoků, které jsou postaveny na nepředvídatelných komponentách indexu Bloomberg Galaxy Crypto Index. Akumulační součet sekvencí krypto šoků používáme jako instrumentální proměnné k zachycení zvláštní, ale přetrvávající povahy boomů a propadů kryptotrhu. První fáze regrese 5denních toků stablecoinů do kumulativních krypto šoků splňuje korelační podmínku a ukazuje, že stablecoiny mají tendenci mít významný příliv během boomu kryptotrhu. Věříme, že omezení vyloučení je splněno, protože konkrétní krypto boom je dostatečně izolovaný, aby neměl významný dopad na tržní ocenění státních dluhopisů – pokud emitenti tyto prostředky nepoužijí k nákupu státních dluhopisů prostřednictvím přílivu do stablecoinů. Náš odhad IV naznačuje, že příliv stablecoinů ve výši 3,5 miliardy USD by snížil výnos 3měsíčních státních dluhopisů o 2-2,5 bazických bodů. Tyto výsledky jsou robustní pro změnu sady kontrolních proměnných se zaměřením na splatnosti, které mají nízkou korelaci s 3měsíčním výnosem – pokud existují, výsledky jsou o něco silnější. V dodatečné analýze jsme nezjistili vedlejší efekt nákupů stablecoinů na delší splatnosti, jako jsou 2leté a 5leté splatnosti, i když jsme zjistili omezené přelévání u 10letých splatností. Dopady přílivu a odlivu mohou být v zásadě asymetrické, protože první z nich ponechává emitentovi určitou volnost při načasování nákupů, která při napjatých tržních podmínkách neexistuje. Když připustíme, aby se odhady lišily v závislosti na podmínkách přítoku a odlivu, zjistíme, že dopad odlivu na výnosy je kvantitativně větší než dopad přílivu (+6-8 bazických bodů vs. -3 bazických bodů). A konečně, na základě naší IV strategie a základních specifikací také rozdělujeme odhadovaný dopad toků stablecoinů na výnosy na příspěvky konkrétních emitentů. Zjistili jsme, že toky USDT přispěly k dopadu odhadovaných výnosů v průměru nejvíce přibližně 70 %, zatímco toky USDC přispěly k dopadu odhadovaných výnosů přibližně 19 %. Ostatní emitenti stablecoinů přispěli zbytkem (asi 11 %). Tyto příspěvky jsou kvalitativně úměrné velikosti emitenta. Naše zjištění mají důležité politické důsledky, zejména pokud trh se stablecoiny nadále roste. Pokud jde o měnovou politiku, naše odhady dopadu na výnosy naznačují, že pokud bude odvětví stablecoinů pokračovat v rychlém růstu, mohlo by to nakonec ovlivnit transmisi měnové politiky do výnosů státních dluhopisů. Rostoucí vliv stablecoinů na trhu státních dluhopisů může také vést k nedostatku bezpečných aktiv pro nebankovní finanční instituce, což by mohlo mít dopad na pojistné za likviditu. Pokud jde o regulaci stablecoinů, naše výsledky zdůrazňují důležitost transparentního zveřejňování rezerv, aby bylo možné efektivně sledovat centralizované portfolio rezerv stablecoinů. Když se stablecoiny stanou velkými investory na trhu státních dluhopisů, může to mít potenciální důsledky pro finanční stabilitu. Na jedné straně vystavuje trh riziku výprodeje, ke kterému by mohlo dojít v případě runu na hlavní stablecoiny. Ve skutečnosti naše odhady naznačují, že tento asymetrický efekt je již měřitelný. Naše odhady mohou být spodní hranicí potenciálního prodejního efektu, protože jsou založeny na vzorku, který je primárně založen na růstových trzích, a proto mohou podceňovat potenciál nelineárních efektů pod silným tlakem. Kromě toho mohou stablecoiny samy o sobě usnadňovat arbitrážní strategie, jako je obchodování na bázi státních dluhopisů, prostřednictvím investic, jako jsou reverzní repo dohody zajištěné kolaterálem ministerstva financí, což je pro regulační orgány primárním zájmem. Kapitálové rezervy a rezervy likvidity mohou některá z těchto rizik pro finanční stabilitu zmírnit. Naše analýza je založena na denních datech od ledna 2021 do března 2025. Nejprve jsme shromáždili údaje o tržní kapitalizaci z CoinMarketCap pro šest stablecoinů krytých USD: USDT, USDC, TUSD, BUSD, FDUSD a PYUSD. Agregujeme data těchto stablecoinů, abychom získali metriku, která měří celkovou tržní kapitalizaci stablecoinů, a poté vypočítáme jejich 5denní změnu. Prostřednictvím služby Yahoo Finance jsme shromáždili denní ceny Bitcoinu a Etherea, dvou největších kryptoměn. Získali jsme denní řadu výnosové křivky amerických státních dluhopisů od společnosti FRED. Zvažovali jsme následující podmínky: 1 měsíc, 3 měsíce, 6 měsíců, 1 rok, 2 roky a 10 let. V rámci naší identifikační strategie jsme také použili denní verzi kryptošokové sekvence navržené Aldasorem et al. (2025). Krypto šoky se počítají jako nepředvídatelná součást indexu Bloomberg Galaxy Crypto Index (BGCI), který zachycuje širokou škálu dynamiky kryptografického trhu (více podrobností o kryptošokech poskytneme níže). Obrázek 2 ukazuje tržní kapitalizaci a výnosy amerických státních dluhopisů stablecoinů krytých USD za sledované období. Tržní kapitalizace stablecoinů roste od druhé poloviny roku 2023, s výrazným růstem na začátku a na konci roku 2024. Průmysl je vysoce koncentrovaný. Dva největší stablecoiny (USDT a USDC) tvoří více než 95 % nesplacené částky. Výnosy státních dluhopisů v našem vzorku pokrývají jak cyklus zvyšování sazeb, tak pauzu a následný cyklus uvolňování, který začíná přibližně v polovině roku 2024. Vzorové období zahrnuje také období významného obrácení křivky, zejména tmavě modrou čáru pohybující se ze spodní části výnosové křivky do horní části.  škála. Odhaduje se, že dopad na výnos ve výši 2 až 2,5 bazických bodů pochází z 3,5 miliardy USD (nebo 2 směrodatné odchylky) přílivu stablecoinů, který do konce roku 2024Velikost tohoto odvětví je asi 200 miliard dolarů. Vzhledem k tomu, že odvětví stablecoinů stále roste, není nerozumné očekávat, že se zvýší i jeho stopa na trhu státních dluhopisů. Za předpokladu, že do roku 2028 vzroste odvětví stablecoinů 10krát na 2 biliony dolarů, rozdíl v 5denním provozu se úměrně zvyšuje. Tok 2 směrodatných odchylek by pak dosáhl přibližně 11 miliard USD s odhadovaným dopadem na výnosy státních dluhopisů -6,28 až 7,85 bazických bodů. Tyto odhady naznačují, že rostoucí odvětví stablecoinů může nakonec utlumit krátkodobé výnosy, což zcela ovlivní transmisi měnové politiky Fedu do tržních výnosů. mechanismus. Existují nejméně tři kanály, jak mohou stablecoiny ovlivnit ceny na trhu státních dluhopisů. Prvním je přímá poptávka, protože nákup stablecoinů snižuje dostupnou nabídku papírových peněz, pokud peníze proudící do stablecoinu neproudí do státních pokladničních poukázek. Druhý kanál je nepřímý, protože poptávka po stablecoinech pro americké státní dluhopisy by mohla zmírnit omezení rozvahy obchodníků. To zase ovlivní ceny aktiv, protože to sníží nabídku státních dluhopisů, které obchodníci musí absorbovat. Třetím kanálem je signální efekt, protože velké přílivy se mohou stát signálem institucionální chuti riskovat nebo jejího nedostatku, který pak investoři začlení do trhu. Důsledky pro politiku. Politiky týkající se transparentnosti rezerv budou interagovat s rostoucí stopou stablecoinů na trhu státních dluhopisů. Například jemné zveřejňování rezerv USDC zlepšuje předvídatelnost trhu, zatímco neprůhlednost USDT komplikuje analýzu. Regulační požadavky na standardizované vykazování by mohly zmírnit systémové riziko, které představuje centralizované vlastnictví státních dluhopisů, tím, že by některé z těchto toků učinily transparentnějšími a předvídatelnějšími. Zatímco trh se stablecoiny je stále relativně malý, emitenti stablecoinů jsou již významným hráčem na trhu státních dluhopisů a naše zjištění naznačují, že výnosy mají určitý dopad již v této rané fázi.

škála. Odhaduje se, že dopad na výnos ve výši 2 až 2,5 bazických bodů pochází z 3,5 miliardy USD (nebo 2 směrodatné odchylky) přílivu stablecoinů, který do konce roku 2024Velikost tohoto odvětví je asi 200 miliard dolarů. Vzhledem k tomu, že odvětví stablecoinů stále roste, není nerozumné očekávat, že se zvýší i jeho stopa na trhu státních dluhopisů. Za předpokladu, že do roku 2028 vzroste odvětví stablecoinů 10krát na 2 biliony dolarů, rozdíl v 5denním provozu se úměrně zvyšuje. Tok 2 směrodatných odchylek by pak dosáhl přibližně 11 miliard USD s odhadovaným dopadem na výnosy státních dluhopisů -6,28 až 7,85 bazických bodů. Tyto odhady naznačují, že rostoucí odvětví stablecoinů může nakonec utlumit krátkodobé výnosy, což zcela ovlivní transmisi měnové politiky Fedu do tržních výnosů. mechanismus. Existují nejméně tři kanály, jak mohou stablecoiny ovlivnit ceny na trhu státních dluhopisů. Prvním je přímá poptávka, protože nákup stablecoinů snižuje dostupnou nabídku papírových peněz, pokud peníze proudící do stablecoinu neproudí do státních pokladničních poukázek. Druhý kanál je nepřímý, protože poptávka po stablecoinech pro americké státní dluhopisy by mohla zmírnit omezení rozvahy obchodníků. To zase ovlivní ceny aktiv, protože to sníží nabídku státních dluhopisů, které obchodníci musí absorbovat. Třetím kanálem je signální efekt, protože velké přílivy se mohou stát signálem institucionální chuti riskovat nebo jejího nedostatku, který pak investoři začlení do trhu. Důsledky pro politiku. Politiky týkající se transparentnosti rezerv budou interagovat s rostoucí stopou stablecoinů na trhu státních dluhopisů. Například jemné zveřejňování rezerv USDC zlepšuje předvídatelnost trhu, zatímco neprůhlednost USDT komplikuje analýzu. Regulační požadavky na standardizované vykazování by mohly zmírnit systémové riziko, které představuje centralizované vlastnictví státních dluhopisů, tím, že by některé z těchto toků učinily transparentnějšími a předvídatelnějšími. Zatímco trh se stablecoiny je stále relativně malý, emitenti stablecoinů jsou již významným hráčem na trhu státních dluhopisů a naše zjištění naznačují, že výnosy mají určitý dopad již v této rané fázi. Měnová politika bude také interagovat s rolí stablecoinů jako investorů na trhu státních dluhopisů. Například v situaci, kdy se stablecoiny stanou velmi velkými, by komprese výnosů způsobená stablecoiny mohla oslabit kontrolu Fedu nad krátkodobými úrokovými sazbami, což může vyžadovat koordinovanou měnovou politiku mezi regulátory, aby účinně ovlivnily finanční podmínky. Tento názor není jen teoretický – například "zelené dilema" počátku 21. století pramení z toho, že měnová politika Fedu neměla požadovaný dopad na výnosy dlouhodobých státních dluhopisů. V té době to bylo z velké části způsobeno obrovskou poptávkou po amerických státních dluhopisech ze strany zahraničních investorů, která ovlivnila ceny na trhu amerických státních dluhopisů.

A konečně, stablecoiny se stávají investory na trhu státních dluhopisů, což má jasný dopad na finanční stabilitu. Jak je uvedeno v literatuře o stablecoinech, jsou stále funkční a jejich rozvahy podléhají riziku likvidity a úrokových sazeb, stejně jako určitému úvěrovému riziku. Pokud se tedy hlavní stablecoin dostane pod silný tlak na odkup, zejména s ohledem na absenci diskontního okna nebo věřitele poslední instance, koncentrovaná pozice ve státních pokladničních poukázkách by mohla vystavit trh výprodeji, zejména těm, které nebudou okamžitě splatné. Námi poskytnuté důkazy o asymetrickém efektu naznačují, že stablecoiny mohou mít větší dopad na trh státních dluhopisů v prostředí charakterizovaném velkým a prudkým odlivem. V tomto ohledu mohou být velikosti navrhované našimi odhady spodní hranicí, protože jsou založeny na vzorku, který zahrnuje především rostoucí trh. To se pravděpodobně změní, protože odvětví stablecoinů roste, což zhoršuje obavy o stabilitu trhu státních dluhopisů.

limit. Naše analýza poskytuje některé předběžné důkazy o vznikající stopě stablecoinů na trhu státních dluhopisů. Naše výsledky je však třeba interpretovat s rezervou. V první řadě se v naší analýze potýkáme s datovými omezeními, protože portfolio rezerv USDT je v datu expirace neúplně zveřejněno, což komplikuje identifikaci. Proto musíme předpokládat, která splatnost státních pokladničních poukázek bude s největší pravděpodobností ovlivněna toky stablecoinů. Za druhé, kontrolujeme volatilitu na finančních trzích zahrnutím výnosů Bitcoinu a Etheru, stejně jako změn výnosů u různých splatností státních dluhopisů. Tyto proměnné však nemusí plně zachycovat rizikový sentiment a makroekonomické podmínky, které společně ovlivňují toky stablecoinů a výnosy státních dluhopisů. Pokusili jsme se tento problém vyřešit pomocí strategie nástrojových proměnných, ale uvědomili jsme si, že naše nástrojové proměnné mohou být samy o sobě omezené, včetně chybných specifikací v našem lokálním projektovém modelu. Kromě toho se kvůli datovým omezením a vysoké koncentraci odvětví stablecoinů naše odhady spoléhají téměř výhradně na variace časových řad, protože průřez je příliš omezený na to, aby mohl být využit jakýmkoli smysluplným způsobem.

Celkově vzato se stablecoiny staly významnými hráči na trhu státních dluhopisů, což má měřitelně významný dopad na krátkodobé výnosy. Jejich růst stírá hranice mezi kryptoměnami a tradičními financemi, což vyžaduje, aby se regulační orgány zaměřily na to, jak jsou rezervovány, potenciální dopad na transmisi měnové politiky a rizika pro finanční stabilitu. Budoucí výzkum by mohl prozkoumat přeshraniční přelévání a interakce s fondy peněžního trhu, zejména během krizí likvidity.